リフォームローンを見積もり・比較|金利だけじゃない5つのポイントを解説【FP監修】

リフォームローンを比較検討する際重要視されやすい金利ですが、相場や金融機関ごとの違いを理解しておかないと損をしてしまうこともあります。 リフォームローンは多くの金融機関で取り扱っていますが、それぞれの商品内容や借入のスピードは異なります。 そもそも「リフォームローンを組むべきなのか」「組むとしたらどのポイントに絞って比較すべきなのか」といった点について、FPの町田さんにお話しを伺いました。

- ローンならロンたす

- リフォームローンを見積もり・比較|金利だけじゃない5つのポイントを解説【FP監修】

目次[hide]

リフォームローンの比較が簡単にできる「ロンたす」

最短3分の登録でで簡単無料シミュレーション。 金利で損をしたくないあなたへ。無料診断で返済が月数千円安くなるかもしれません。ロンたすなら、低金利のローンを簡単に比較でき、Webで完結できます。

ローンの条件を登録するだけで融資をしたい銀行から待っているだけで提案が届くため、気軽に比較ができて便利です。

リフォームローンを比較するときの5つのポイント

リフォームローンを比較するときは5つのポイントに着目して比較してみましょう。

比較するときに着目するポイント

- 借入金利

- 担保の有無

- 団体信用生命保険

- 上限金額や最長期間

- 店舗の立地

リフォームローンはさまざまな金融機関で取り扱っており、どこで借りればよいか迷いやすいものです。どこで借りればいいか比べるときに着目すべきポイントをひとつずつ確認しましょう。

1.借入金利は安いか|目安は年3.0%以下

金利を比較するときは、年3.0%以下を目安にしましょう。リフォームローンの金利は、金利のタイプや担保の有無など条件付きで変わります。金利が低いからよいというわけではなく、なぜ低いのか、どのような条件があるのかをしっかり確認して比較しましょう。

2.借入条件が有担保型か無担保型かどうかを確認する

リフォームローンには有担保型と無担保型の2種類があります。担保の有無によって、金利水準や借入期間、借入金額の上限が異なる点が特徴です。返済が滞った場合は、担保にしている物件を売却することで、発生した損失の補てんができます。損失の補てんを金利に上乗せる必要がないため、低金利で高額な融資を長期に渡って貸し出せます。

借入先が取り扱うリフォームローンが有担保型か無担保型か確認し、どちらに申込か比較しましょう。

有担保型と無担保型のリフォームローンを比較

| 有担保型 | 無担保型 | |

|---|---|---|

| 金利水準 | 年1.0%~2.0% | 年2.0%~5.0% |

| 借入期間 | ~35年 | 最長10~15年 |

| 借入金額 | 1000~1億円 | 500~1000万円 |

| 審査期間 | 長い | 短い |

▲担保の有無による特徴の違い

リフォームローンを申込際に、借入先に担保を提供するかで借入条件が異なります。金額や期間が大きく異なるため、どのようなローンを組みたいかによって選択が変わるのです。小規模なリフォームであるため短期間で返済したい人は、スムーズにお金を借りられる無担保型がいいでしょう。一方、家が古くなり建物全体にわたる大規模なリフォームを検討している人は、金額も大きく、期間が長く設定できる有担保型の検討をおすすめします。

3.団体信用生命保険(団信)に加入できるかを確認する

団体信用生命保険への加入が可能かどうかを確認しましょう。団体信用生命保険とは、借主が死亡または高度障害状態になりローンの返済が困難になった際に、保険金で残ったローンを全額返済する仕組みです。保険に加入していれば、残された家族が返済する必要がないため、安心して借りられます。

ただし、加入した場合でも保険料の取り扱いには注意しましょう。借入先が負担するケースと、金利に上乗せし、借主が負担するケースがあります。

団体信用生命保険を取り扱っているか、保険料の支払い負担は誰かなどを比較したうえでどこで借りるか決めましょう。

4.借入に関する上限金額や最長期間の確認をする

リフォームローンを比較するときは、いくらまで、最長何年間借りられるかを確認しましょう。借入先によって条件が異なり、組みたいローンと一致しない場合があるため確認しましょう。

上限金額は、どのようなリフォームを検討しているのかによって変わります。規模が大きくなるほど金額は増えるため、借りたい金額が上限金額の範囲内にある借入先を探しましょう。

借入期間をどれだけ延長できるかは、毎月の返済額に影響します。期間が長いほど毎月の返済額は少なくなり、月々の返済に対する負担が減ります。一方で返済期間が長くなるぶん、元金の減りが遅くなり利息の支払い負担が増えるため、総支払い額が増えてしまうことには注意が必要です。

借入金額、借入期間共に、ローンを検討するときに確認すべき事項です。まずはリフォームに必要な予算を確認し、全額をカバーできる借入先を確認しましょう。

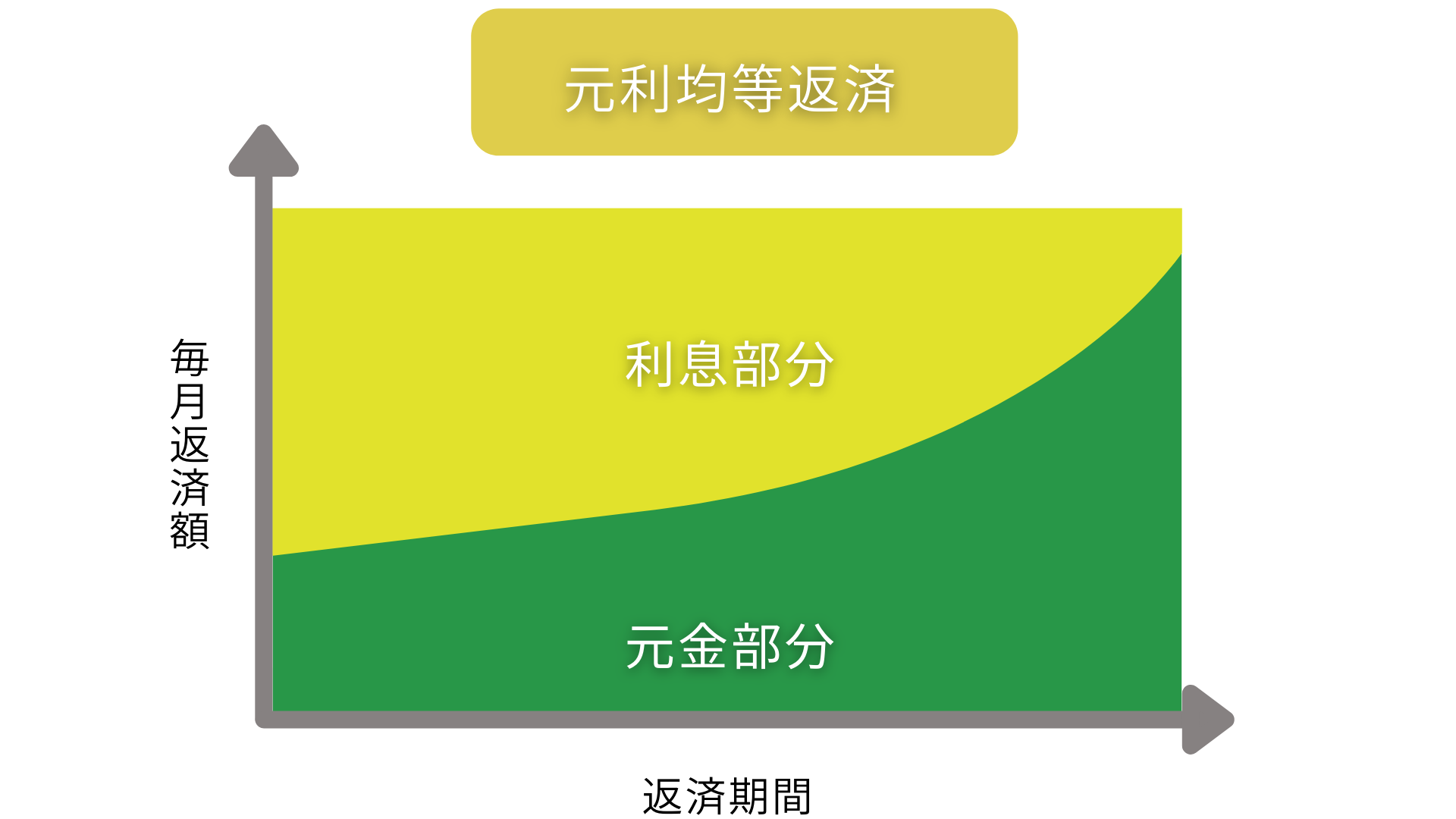

元利均等返済とは

▲元利均等返済のイメージ図

| 元利均等返済 | |

|---|---|

| メリット | 返済計画が立てやすい |

| デメリット | 元金均等返済に比べて総支払い額が多くなる |

▲元利均等返済の特徴

元利均等返済は、元金と利息の合計金額が毎月同じになるように計算した返済方法です。返済金額が一定であるため、返済計画を立てやすい点がメリットです。デメリットとしては、返済当初は元金の返済が少ないため、元金均等返済に比べて総支払い額が多くなる点が挙げられます。返済方式として多く使われており、元利均等返済しか選べない金融機関も多いです。

元金均等返済とは

▲元金均等返済のイメージ図

| 元金均等返済 | |

|---|---|

| メリット | 元利均等返済に比べて総支払い額が少なく済む |

| デメリット | 返済期間当初の支払い額が高くなる |

▲元金均等返済の特徴

毎月の元金の返済額が一定になるように計算した返済方法が、元金均等返済です。利息はローンの残高に金利をかけて計算します。残高が多い返済当初は、利息の金額が増えるため毎月の返済金額が高くなります。元利均等返済に比べ、総支払い額が少なく済む点がメリットです。元金均等返済は、返済方法として利用できる金融機関が限られます。また返済当初の高い返済額を基準に審査が行われるため、余裕をもって返済できる人しか選択できない点も注意が必要です。

5.地方銀行の場合は店舗が自分の家の近くにあるかを確認する

借り入れを希望する金融機関の店舗が、通いやすい場所にあるか確認しましょう。借入手続を進めるなかで、契約時は来店を求める金融機関もあります。支払いは期日が決められている中で、スムーズに借入するために、店舗への訪問は負担なく行いたいところです。来店が必要な場合も、負担なく手続できる借入先であること確認しましょう。

リフォームローンを利用した人にアンケート|年収や使途は?

【調査の概要】リフォームローン利用者の年収や使途に関するアンケート

【調査対象】リフォームローンの利用経験がある20歳以上の男女94名

【調査媒体】クラウドソーシング

※構成比は小数第一位を四捨五入しているため、合計しても必ずしも100%とはなりません

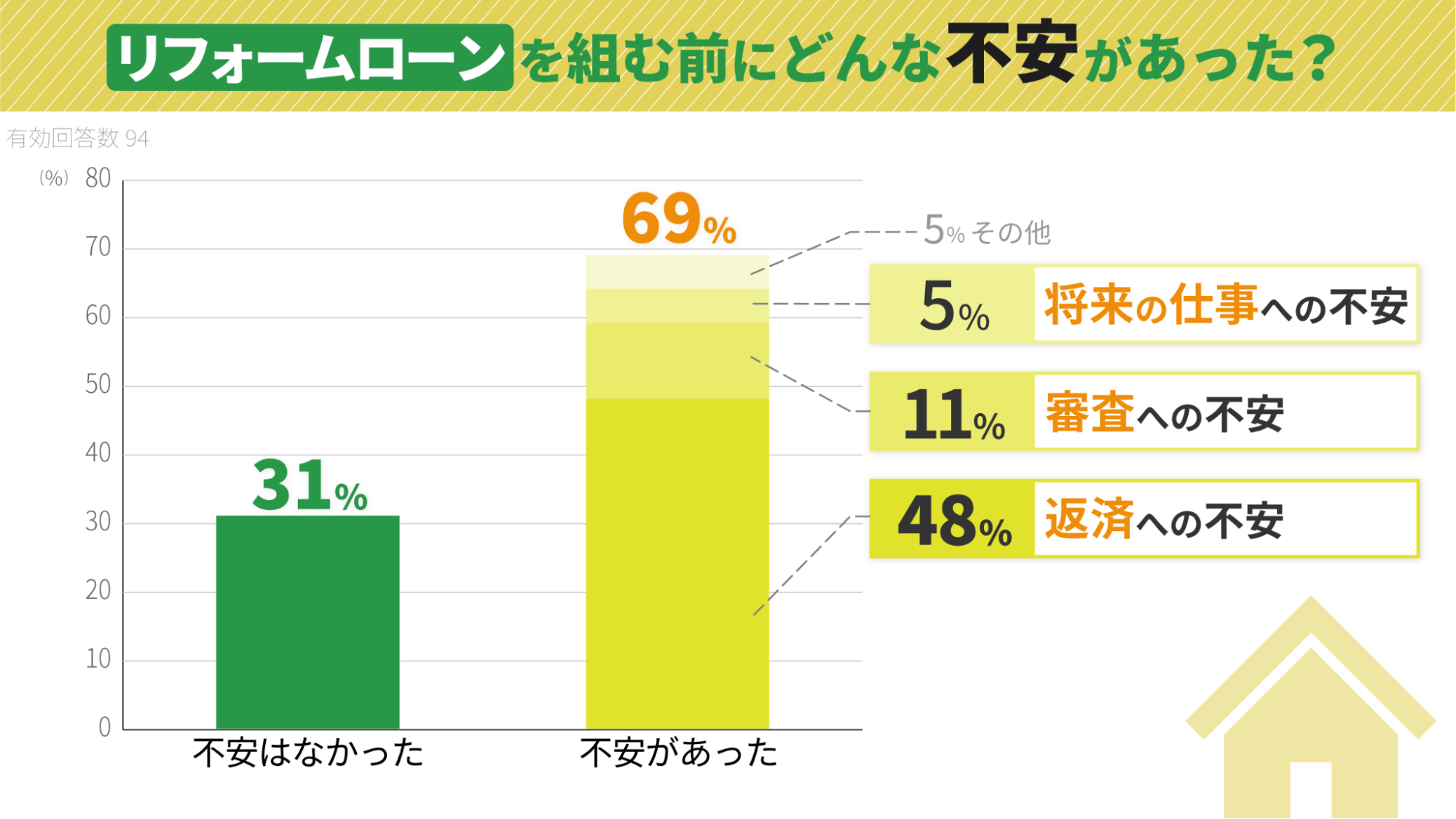

リフォームローンを組む前にどんな不安がありましたか?

▲リフォームローンを組む前は、返済への不安がある人が多数

リフォームローンを組む前に「不安があった」と回答した人は69%の大多数という結果になりました。理由として「返済への不安」が48%と一番高く、次いで「審査への不安」、「将来の仕事への不安」と続いていました。

ローンを組むという行為自体に不安を感じる人が多く、完済できるかどうかという点に対しての不安が特に大きいことがわかります。

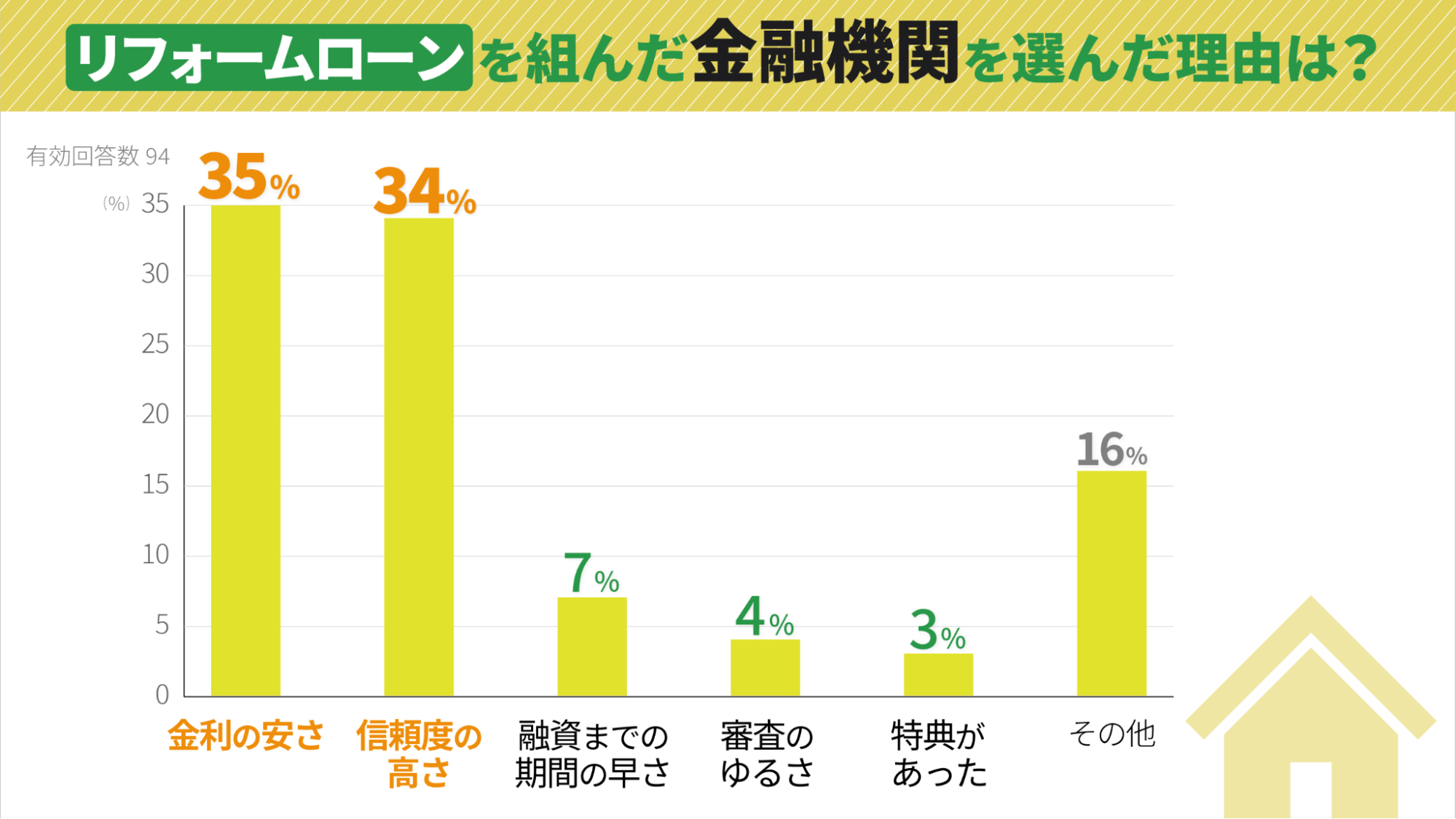

リフォームローンを組んだ金融機関を選んだ理由は何ですか?

▲金融機関は金利の安さと信頼度によって選ばれやすくなる

金融機関を選ぶ際には、金利の安さと信頼度の高さで選ぶ人が多いことがわかります。審査の緩さや特典に注目する人は少なく、友人に勧められたからという理由で選んでいた人もいました。

短期間で返済が完了するものではないだけに、金利の安さや信頼度が重視されているといえるでしょう。

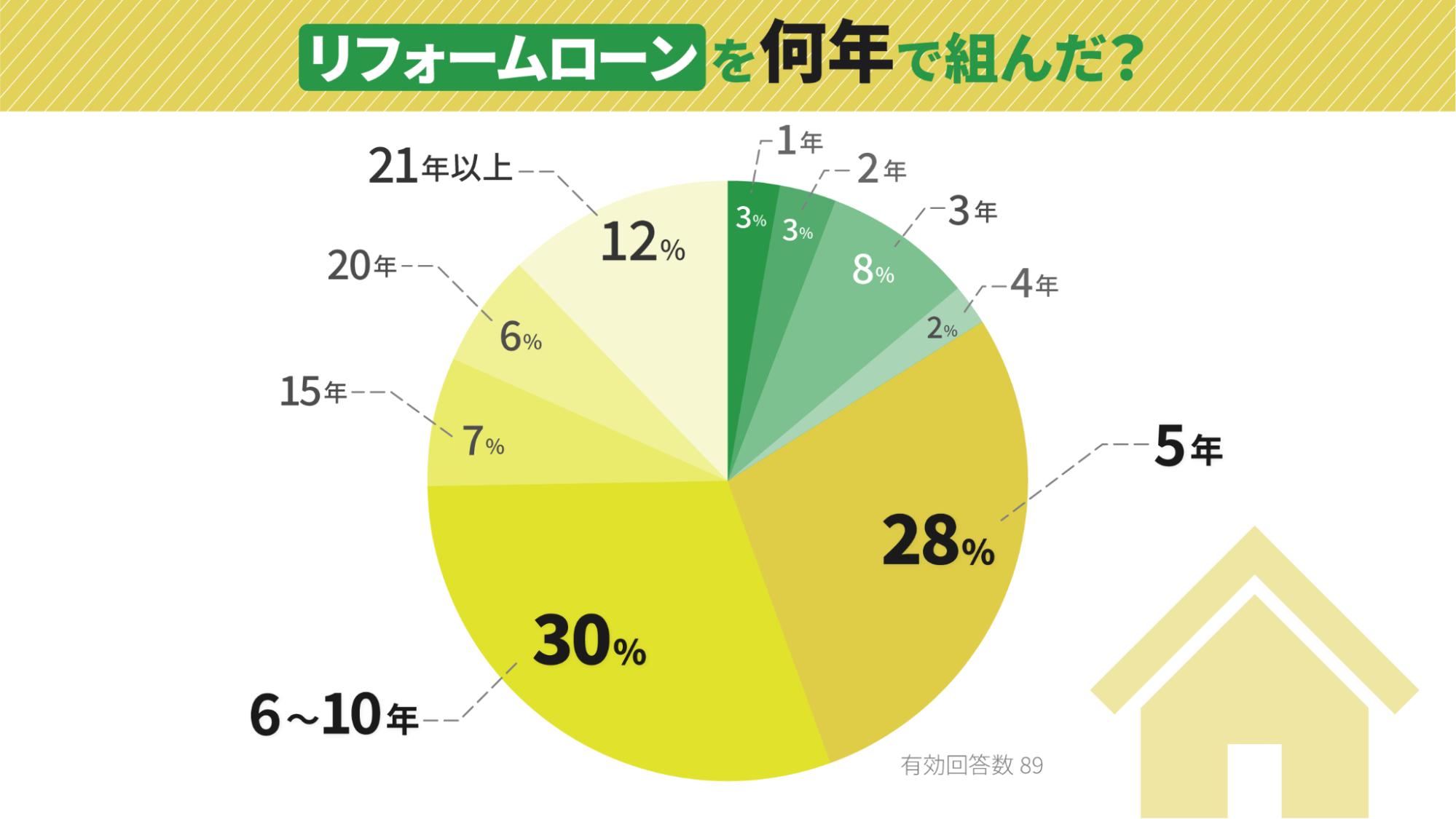

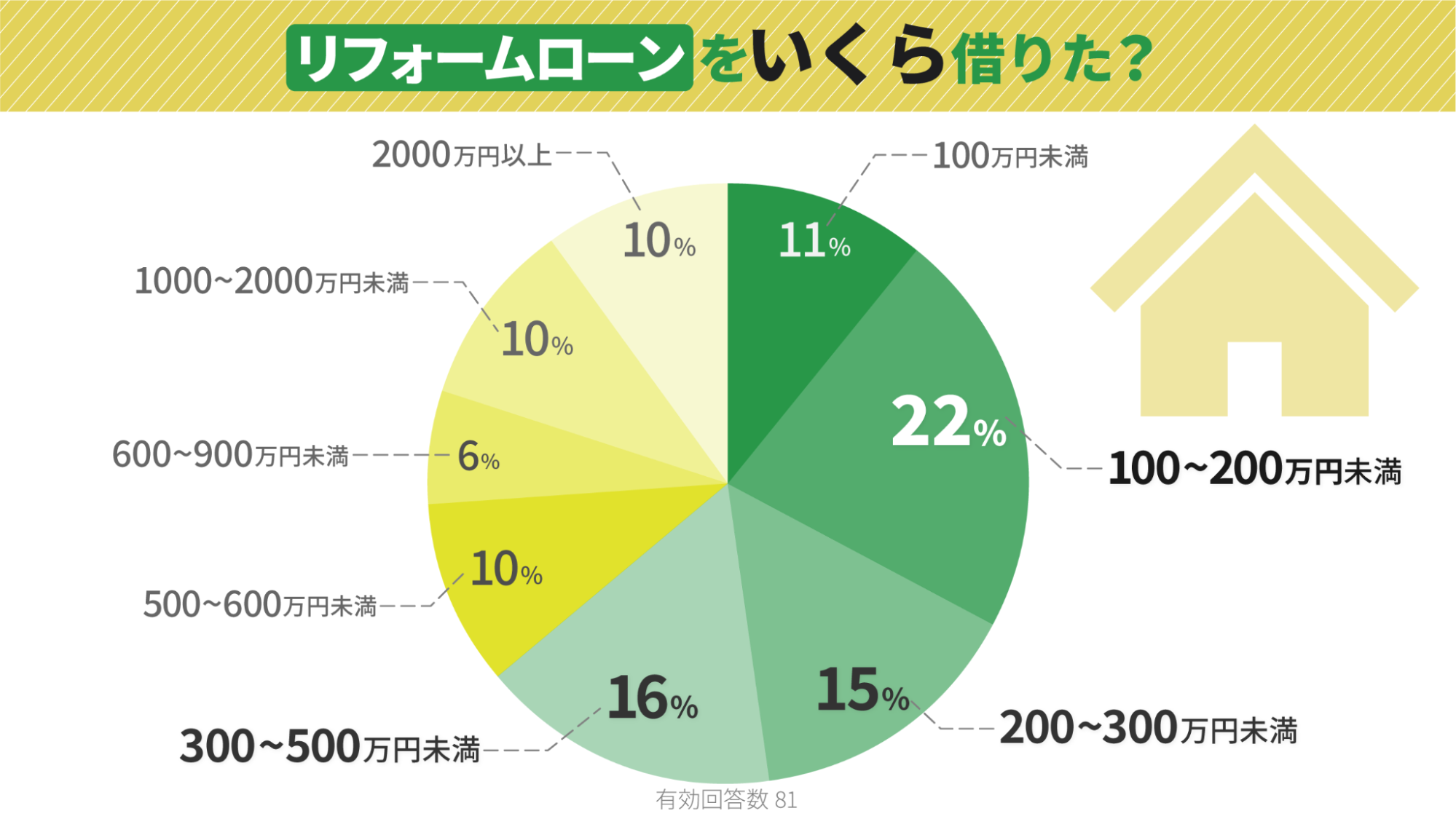

リフォームローンを何年でいくら組みましたか?

▲リフォームローンは5~10年をめどに組む人が多い

▲リフォームローンは500万円未満の額を借りる人が多い

5~10年をめどに、500万円未満でリフォームローンを組む人が多いことがわかりました。

リフォームはすぐに完了するものではなく、少ない金額で済むものでもないことから、長い目で見て返済している人が多いようです。

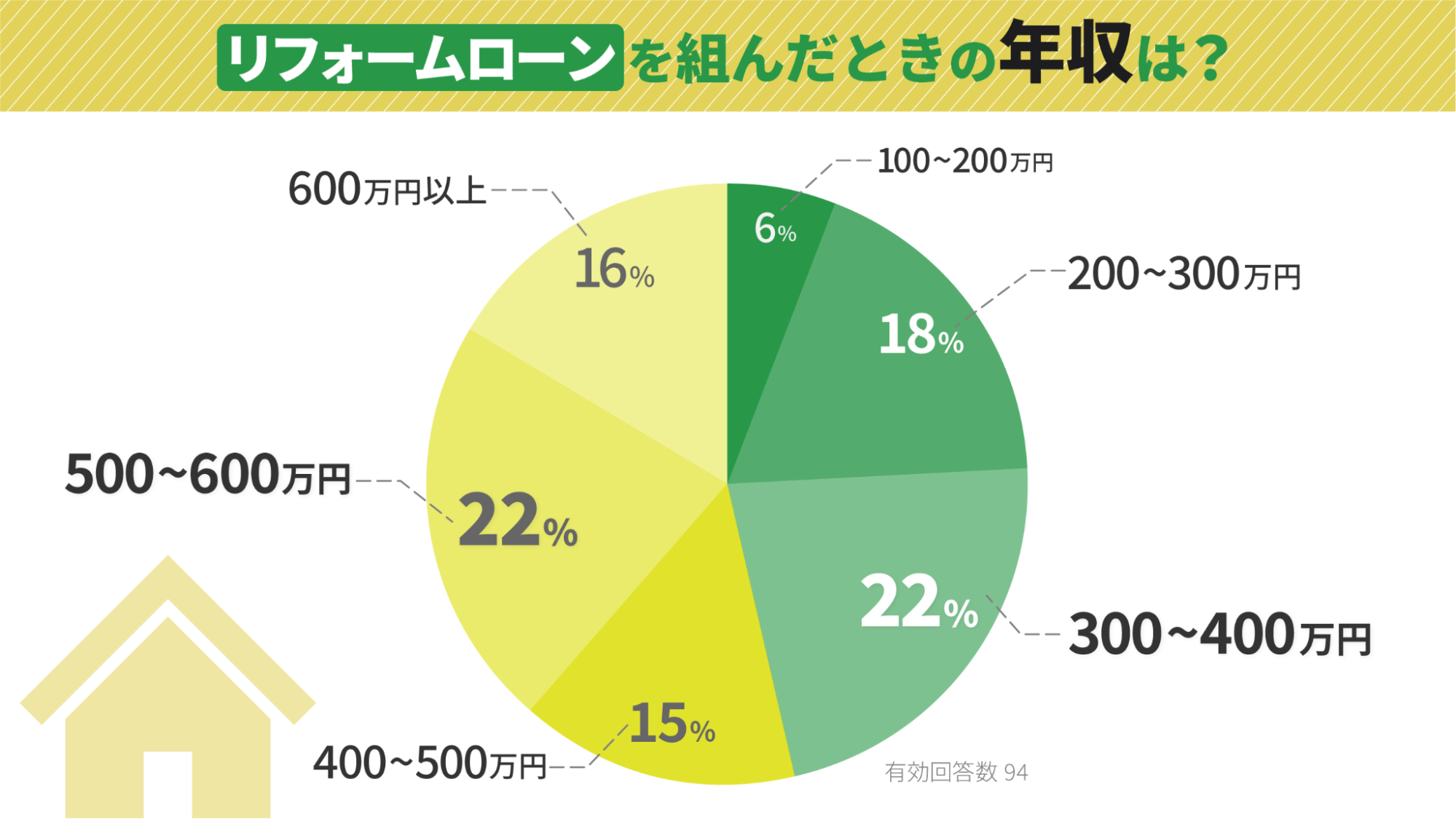

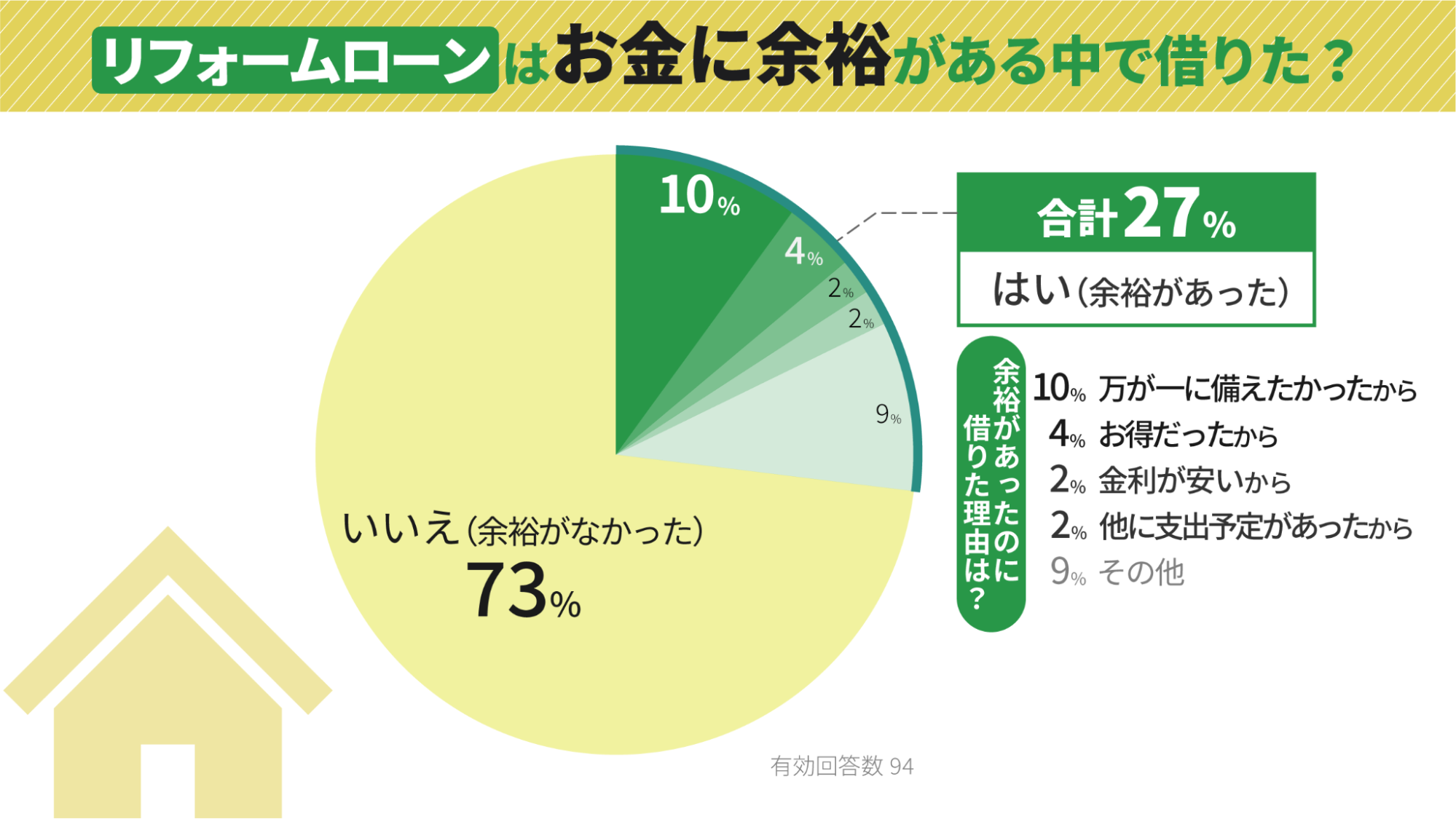

ローンを組んだときの年収は?家計に余裕はありましたか?

▲リフォームローンは400~500万円以上の年収があっても借りる人が多い

▲リフォームローンはお金に余裕がない中で借りる人が多い

「300~400万円」、「500~600万円」がそれぞれ22%の最多で、次に「200~300万円」、「600万円以上」、「400~500万円」と続きます。

令和元年の日本人一人あたりの平均給与(年収)は436万円(※)であるため、平均給与以上の収入がある家庭でも、借り入れていることがわかります。

※参考:民間給与実態統計調査結果|国税庁

しかし、お金に余裕がなかったと答えている家庭は多く、余裕があった家庭では「万が一に備えたい」という考えで借り入れるケースがあるようです。

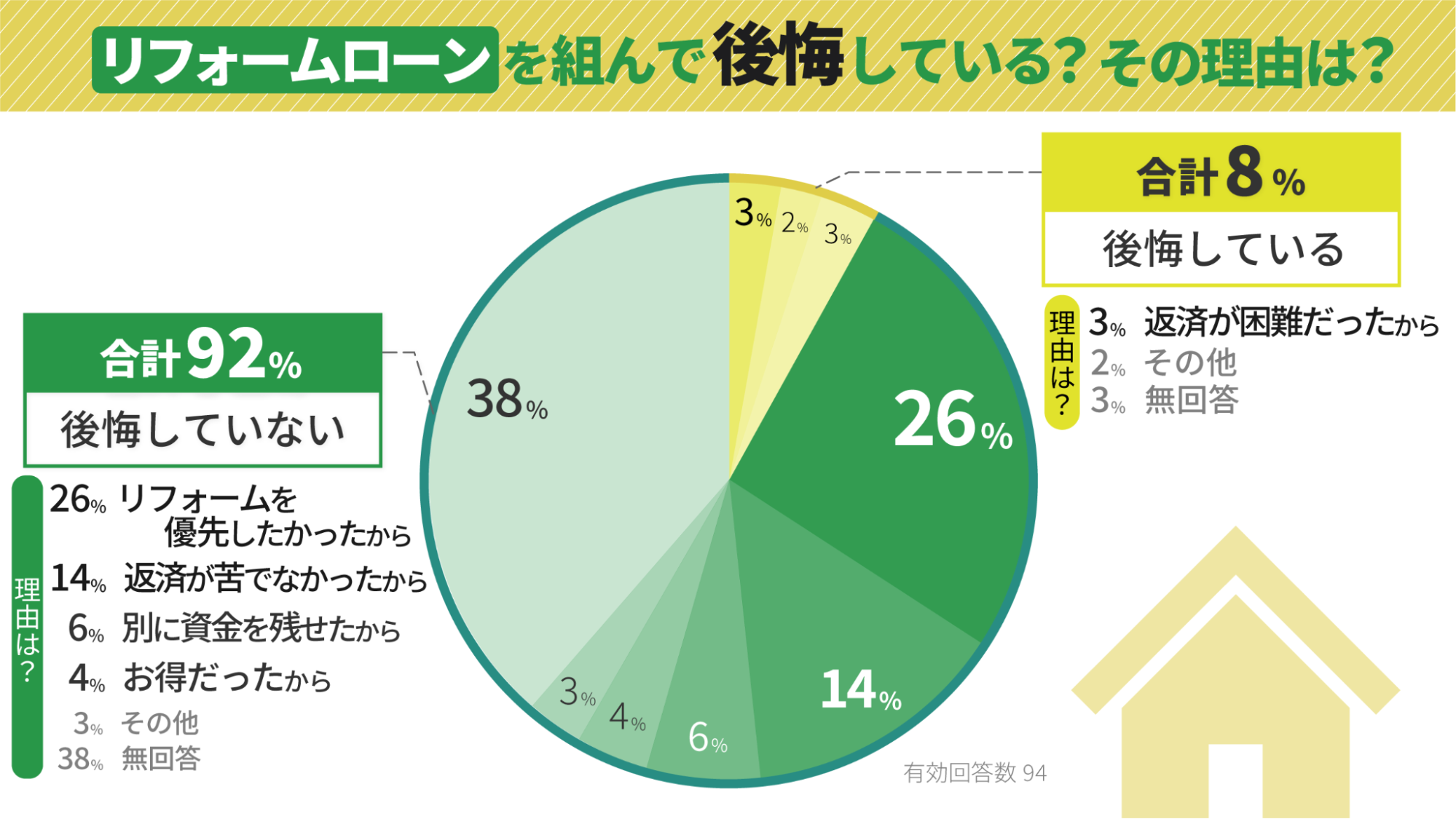

リフォームローンを組んで後悔していますか?

▲リフォームローンを組んで後悔していない人が大多数

リフォームローンを組んで「後悔していない」と回答した人が92%と圧倒的に多い結果になりました。

「後悔している」と回答した人の3%が「返済が困難だったから」と回答していることから、ローンを組む前には十分に返済計画を立てることが大切だとわかります。綿密に返済計画を立てることで、後悔のない借り入れが可能です。

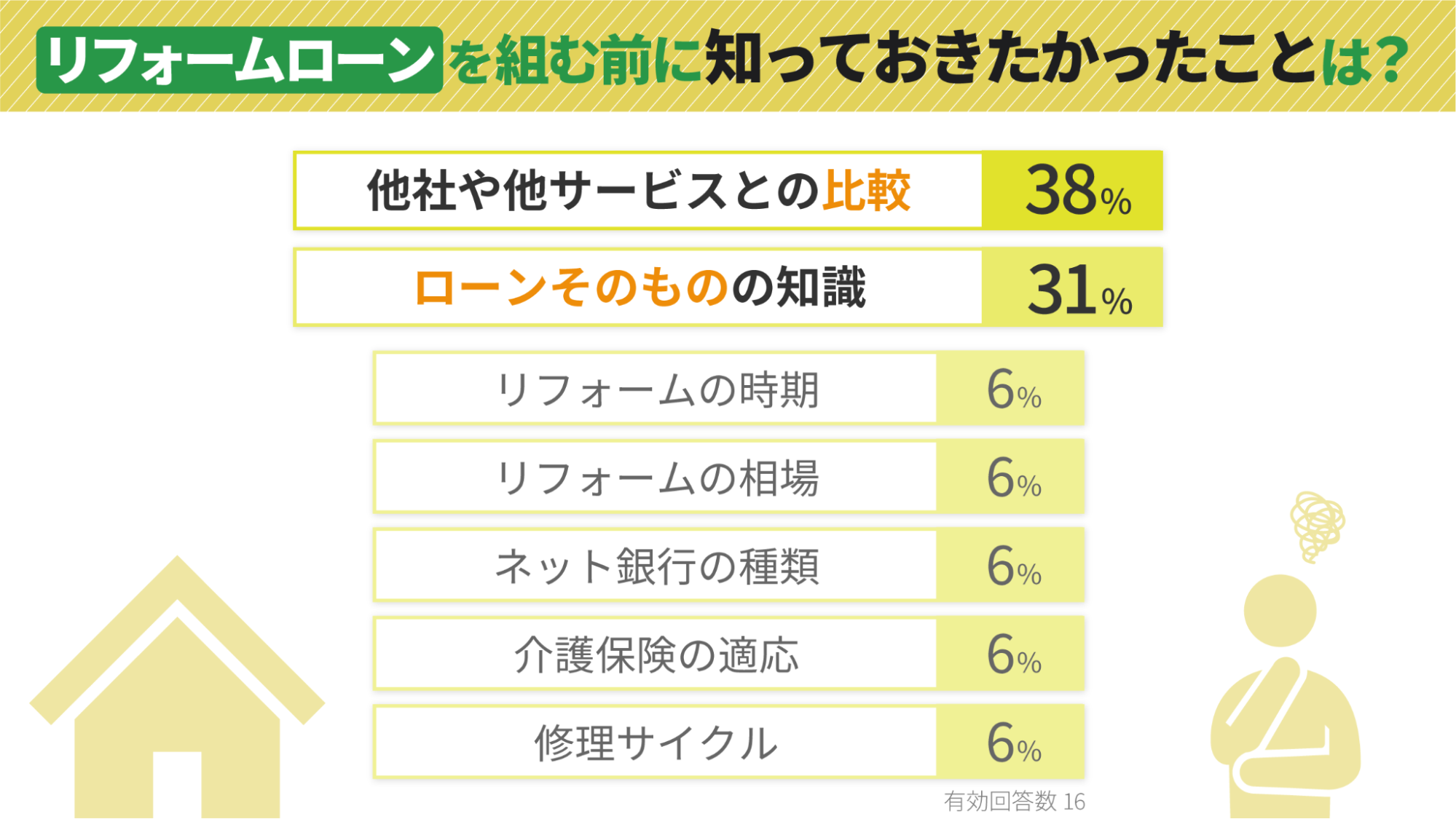

リフォームローンを組む前に知っておきたかったことはありますか?

▲リフォームローンを組む前に、他サービスとの比較やローンそのものの知識を知っておきたかったという声が多い

ローンを組む前に「他社や他サービスとの比較や、ローンについての知識をつけておきたかった」と回答している人が多く、事前に自分に合ったローンを比較することがいかに大切なのかがわかります。

ローンについての基礎知識から、自分に合ったローンを見つけるための比較まで、事前にしっかり行っておきましょう。

リフォームローン比較で覚えておきたい金利の知識

リフォームローンを借りるときに、金利を比較することはとても重要です。金利は支払う利息に影響するものであり、総支払い額が大きく変わってきます。金利に関して最低限知っておきたい基礎知識を身につけたうえで、しっかり比較しましょう。

金利がゼロのリフォームローンもあるが注意が必要

ハウスメーカーや住宅設備会社、家電量販店などリフォームを行う会社で申込できるリフォームローンには、無金利のものがあります。本来支払うべき利息をリフォーム会社が負担するため、借主は払わずに済み実質無金利という仕組みになっています。

しかしリフォーム代金そのものに利息分が上乗せされ、工事価格自体が高くなっている可能性もあるため注意が必要です。リフォーム会社にも複数見積もりを取り、支払う合計金額を比較したうえで、借入先を見つけるのがよいでしょう。

金利が安い金融機関は審査が厳しい可能性が高い

金利が低い借入先は、審査基準が厳しい可能性が高いです。審査を厳しくすると、借入先でお金を借りられるのは、返済できる可能性が高い人だけになります。返済が滞る人の割合が減れば、貸し倒れリスクが下がり低い金利の提示が可能になるのです。

金利を決定する要素

- 金利=お金を調達するのに要する金利+経費+貸し倒れリスク+銀行の利益

金利は4つの要素をもとに決定します。貸し倒れリスクとは、お金を貸す人に対する信用度のことです。信用度が低いと返済が滞る危険性が高いとみなし、金利を高く設定します。審査を厳しくすると信用度の低い人が少なくなり、貸し倒れリスクを抑えられるため低い金利でお金を貸せます。

金利の安い金融機関を選ぶデメリット

金利が低い金融機関において想定されるデメリット

- 審査が厳しい

- 利便性に乏しい

審査が厳しいことと利便性に欠けることは、金利が低い金融機関において想定されるデメリットです。審査を厳しくし、確実に返済できる人だけを厳選している可能性があり、審査に通らないことがあります。なかなか利用しない地方銀行の金利が低かったとしても、オンラインバンクが利用できない場合、使い勝手が悪く、契約した後に不便さを感じることがあります。オンラインでの対応で完結できるかどうかを確認しておくと安心です。

また約半数は手続のための来店が不要です。なじみのない地方銀行でも、利便性をたしかめたうえで借入の候補として検討してみましょう。

金利の低さには理由があるため、確認が必要です。デメリットを認識したうえで金利の低い金融機関を選ぶことが大切です。

頭金を入れることで金利が引き下げられることもある

頭金を入れることで、金利を下げる交渉ができる場合があります。頭金を入れると借入金額が少なくなり、毎月の返済に余裕ができます。金融機関にとって、返済に余裕がある借主は、完済できる可能性が高い優良顧客です。そのような顧客に対しては、交渉次第で金利を引き下げることがあります。

頭金は金利の引き下げ交渉だけではなく、総支払い額を少なくする観点からも重要になるため、よく検討しましょう。

頭金を用意する場合の目安金額

頭金はリフォーム代金のおよそ10%~20%が目安と言われています。メリットとデメリットを考慮して頭金の金額を決めましょう。

頭金を入れることのメリット・デメリット

- メリット

総支払い額が減る

金利が下がることがある - デメリット

教育費など住宅以外に充てるお金が減る

年収が下がった場合に対応する余力がなくなる

年収が下がった場合に対応する余力がなくなる

頭金を入れることで総支払い額が減ったり、金利が下がったりするメリットがあります。しかし頭金を多く入れると余裕資金が少なくなるため、他のことにお金を使えなくなくなったり、収入が減ったときに対応する余力がなくなってしまいます。そのため、10%~20%を目安として、家計の状況や将来設計を考えた金額を頭金として充てるのがよいでしょう。

固定金利型と変動金利型は特徴をつかんで自分に合ったものを選ぶ

固定金利型か変動金利型を選択する際は、それぞれの特徴をつかんだうえで選ぶことが大切です。変動金利型は、金利水準を低く抑える代わりに借入期間中に上昇してしまうことがあり、当初予定していた総支払い額を上回る可能性があります。一方で、固定金利型は変動金利型に比べて金利水準は高く設定されますが、借入期間中の金利が確定するため、契約時点で完済までに返す金額が確定します。

それぞれメリットとデメリットがあるため、考慮したうえで自分に合ったものを選びましょう。

固定金利型型ーメリットとデメリット

| 固定金利型 | |

|---|---|

| メリット | ・市場金利が上昇しても返済額が変わらない ・契約時点で総支払い額と毎月の返済額がわかり返済計画が立てやすい |

| デメリット | ・市場金利が低下しても返済額は減らない ・変動金利型より高い金利水準になる |

▲固定金利型の特徴

固定金利型とは、返済が終わるまでローンの金利を固定する契約方式です。常に固定された金利で返済していくため、景気が良くなっても金利負担が増えることはありません。しかし、変動金利型と比べて金利水準が高いこと、市場金利が低くなっても高い金利のまま返済し続けないといけない点がデメリットです。

固定金利型がおすすめできる人の特徴

- 今後金利は上がると考えている人

- 返済額を固定したい人

- 借入期間が長い人

返済額を契約時点で確定させて計画的に返していきたい人や、借入期間が長く期間内に金利が上昇するかもしれないと考えている人には、固定金利型が向いています。

変動金利型ーメリットとデメリット

| 変動金利型 | |

|---|---|

| メリット | ・固定金利型より低い金利になる ・市場金利が低下すると返済額が減る |

| デメリット | ・市場金利が上昇すると返済額が増える ・返済額が金利動向で変わるため返済計画が立てにくい |

▲変動金利型の特徴

変動金利型とは、経済状況に応じてローンの利率も変動する契約方法です。固定金利型より金利が低いことや、景気が悪くなると金利が低下し返済額が減ることがメリットです。反対に景気が良くなると金利が上がるため、返済額が増えてしまいます。

変動金利型がおすすめできる人の特徴

- 今後も金利は上がらないと考えている人

- 低い金利を希望する考えている人

- 借入期間が短い人

低い金利で契約したい人や、借入期間内に金利は上がらないと考える人には、変動金利型が向いています。

リフォームローンと住宅ローンの違いを比較

| リフォームローン | 住宅ローン | |

|---|---|---|

| 金利 | 年1.0%~5.0% | 年0.5%~2.0% |

| 借入上限金額 | 500~2000万円 | ~1億円 |

| 返済期間の上限 | 10~20年 | ~35年 |

| 資金使途 | 住宅の増改築や修繕 | マンション・戸建の購入 住宅の新築・増改築 住宅ローンの借り換え |

| 対象物件 | 自宅以外も可 | 自宅のみ |

▲リフォームローンと住宅ローンの違い

リフォームローン・住宅ローンともに家に関係する費用のためにお金を借りる商品です。大きく分類すると、住宅ローンという大きな商品の一部に住宅の増改築に特化したリフォームローンがあります。また、住宅ローンは基本的に自宅のみに適用可能な商品ですが、リフォームローンは自宅以外の本人が所有、または居住する住宅に対して適用できます。それぞれの違いを比較したうえで申込を検討しましょう。

1.借入金利の違いを比較

| リフォームローン | 住宅ローン | |

|---|---|---|

| 金利 | 年1.0%~5.0% | 年0.5%~2.0% |

▲金利の違いを比較

金利は住宅ローンが低く設定されています。自宅を担保に提供することや各社独自の金利引き下げ策があるためとても低い金利となっています。担保があれば、万が一返済できなかった場合は、土地や建物を売却して借入金の返済に充てられるため、貸し倒れリスクを金利に上乗せする必要がありません。また、住宅ローンは多くの金融機関で取り扱っており、競合他社との違いを出すために金利引き下げキャンペーンをおこなっています。

担保の提供や、競合他社が多いゆえに行う金利引き下げキャンペーンがある分、住宅ローンの方が金利が低く設定されているのです。

2.融資上限可能金額の違いを比較

| リフォームローン | 住宅ローン | |

|---|---|---|

| 借入上限金額 | 500~2000万円 | ~1億円 |

▲借入上限金額の違い

住宅ローンの方が、借入上限金額が高く設定されています。自宅を担保に提供することや、購入にかかる費用が高くなるため借りられる金額も大きくなります。実際に2000万円を超えるリフォームはなかなか行われず、1000万円以下で行われるものが大半です。2000万円を超える大規模な場合は、住宅ローンとして申込ことも方法のひとつです。リフォームの規模によって利用するローンが異なるため、金額を確定させ、リフォームローンとして借入可能かどうかを確認しましょう。

3.返済期間上限の違いを比較

| リフォームローン | 住宅ローン | |

|---|---|---|

| 返済期間の上限 | 10年~20年 | ~35年 |

▲返済期間の上限の比較

住宅ローンの方が長期でお金を借りられます。担保にとっているため長期の貸し出しが可能です。借入期間が長くなると、毎月の返済額は減りますが、長期に渡り返済可能か判断するため、審査が厳しくなり時間もかかってしまいます。少ない金額で済むリフォーム代金であれば、長期に渡って借りる必要がないため、余裕をもって毎月返済できる金額を目安に借入期間を選択しましょう。

4.資金使途(使い道)の違いを比較

| リフォームローン | 住宅ローン | |

|---|---|---|

| 資金使途 | 住宅の増改築や修繕 | マンション・戸建の購入 住宅の新築・増改築 住宅ローンの借り換え |

| 対象物件 | 自宅以外も可 | 自宅のみ |

▲資金使途の違いを比較

大きく分類すると、住宅ローンという商品の中に増改築や修繕に特化したリフォームローンがあります。また基本的に自宅のみに使えるのが住宅ローンで、セカンドハウスなどには利用できない点に注意が必要です。借りたお金が目的に合った使い方ができるかどうかを確認しましょう。

大規模リフォームでないならリフォームローンにすべき

500万円を超える大規模なリフォームでないなら、リフォームローンを選びましょう。リフォームローンにしたほうが、担保も不要でスムーズにお金を借りられます。

大規模なリフォームをリノベーションと呼びます。「リノベーション」は2009年ごろからよく見かけられるようになりました。リノベーションは、リフォームとよく似た言葉ですが、国で定められた明確な定義はなく、主要なリノベーション関連企業が加盟している『一般社団法人 リノベーション協議会』では、両者の違いを次のように定義しています。

リフォームとリノベーションの違い

- リフォーム:元に戻す

原状回復のための修繕・営繕、不具合箇所への部分的な対処。 - リノベーション:新しく作り変える

機能、価値の再生のための改修、その家での暮らし全体に対処した包括的な改修。

参考:リフォームとリノベーションの違い|一般社団法人リノベーション協議会

悪くなった部分を改修して元の状態に近づけることをリフォームといい、内容から新しく作り変えることをリノベーションといいます。

リフォームローンにおいてはどちらでも対応可能ですが、リノベーションとなると金額が高くなるため、借入金額の上限に注意が必要です。原状回復のための修繕程度の規模なら、リフォームローンを利用することをおすすめします。

中古物件をリフォーム前提で購入するときに気を付けたいポイント

自分たちが住みやすいように、リフォームを前提に中古物件を購入するケースがあります。長年住み続けた自宅の悪くなった部分を修繕するという通常のリフォームローンの活用法とは異なるため、注意すべきポイントがあります。

リフォーム前提の中古物件購入で気をつけるポイント

- 中古物件購入のためのローンを契約できるか

- リフォームにかかる金額はいくらか

- 投資目的の場合、収入と支出の採算が合うか

安い価格で物件を購入し、住宅に付加価値を与えられるリフォームですが、考えるべきポイントが増えるためひとつずつ確認しましょう。

1.そもそも物件購入のための融資が可能かを確認する

中古物件購入時に、ローンが契約できるか確認しましょう。中古物件は、新築建物と異なり審査基準が厳しくなる可能性があります。具体的には、耐用年数と担保価値に影響が出ます。

耐用年数とは、建物が利用に耐える年数のことで、国税庁の定めでは、木造住宅なら築22年、鉄骨造の住宅で築34年、鉄骨鉄筋コンクリート造の住宅なら築47年です。実際に建物の「使用に耐えうる期間」ではないですが、審査における基準の一つとして採用されています。

金融機関は耐用年数を参考に、借入期間の上限を定めており建物新築時から木造なら25年、鉄骨造なら35年です。仮に新築から10年経過した木造中古物件の場合だと、借入期間が15年に制限されてしまう場合があります。借入期間が短いと毎月の返済金額が増えてしまい、家計を圧迫するためローンが組めなくなってしまうケースもあります。

担保価値とは物件そのものを売却したときに得られる価格のことです。金融機関は、担保価値を基準にいくらまで貸せるかを判断するため、中古物件で価値が低いと希望借入金額を借りることができない可能性があります。

中古物件の場合、耐用年数と担保価値が新築建物に比べて低くなることから、希望の条件に合ったローンが組めるかどうかを事前に確認しておきましょう。

2.リフォーム金額の概算を必ず見積もっておく

購入したい中古物件が決まったら、リフォームにいくら必要になるのか、見積もりをとりましょう。リフォームに想定以上の金額がかかり、予算をオーバーしてしまうケースや、結局新築を買う場合と金額がほとんど変わらなかった、というケースもあるためです。中古物件をリフォームするときは、気になったりこだわりが増えたりすると、どんどん金額が加算されがちです。物件を購入してからリフォームの代金が予想以上にかかっため、代金が支払えないということがないように、ていねいな見積もりを作成しておきましょう。

3.不動産投資が目的であればキャッシュフロー計算を行う

投資目的で不動産を購入する場合は、キャッシュフローに注意しましょう。キャッシュフローとは現金の流れのことで、賃料収入から経費として発生する支出を差し引いたときに、いくら現金として残るのかを確認することです。

不動産投資におけるキャッシュフロー計算式

- キャッシュフロー(手元に残る現金)=家賃収入×入居率-経費-ローン返済額-税金

経費とは、管理会社への委託手数料、建物修繕費など不動産賃貸業を行う際にかかる必要経費の全てです。個々の状況によりかかる経費は異なるため、家賃収入の20%を経費として計算することが多いです。

経費や毎月のローン返済、税金を払ったとしても十分にお金が手元に残るかどうかを計算したうえで、不動産を購入するか判断しましょう。

リフォームローンを借りるまでの流れを具体的に解説

| リフォーム業者 の選定 |

どのリフォーム会社に依頼するのかを決める |

|---|---|

| 見積書の受領 | 見積書や建築工事請負契約書を受領する |

| 仮審査 (3日程度) |

本審査前の事前審査を受ける |

| 本審査 (5日程度) |

正式審査を受ける |

| 工事の開始 | 依頼したリフォーム会社に審査通過を連絡する |

| 代金の支払い | 工事完了後、ローンを借受金を支払う |

▲リフォームローンを借りるまでの流れ

リフォームローンでは、お金を借り受けるまでにリフォーム業者の選定、仮審査、本審査があり、工事の完了に合わせて借入金を受け取ります。工事完了後に代金を支払うことが一般的ですが、業者によって前払いが必要なケースがあります。ローンの審査にも時間を要するため、リフォーム業者や金融機関の担当者とよく相談したうえでスケジュールを組みましょう。

1.リフォーム業者の選定を行う

依頼するリフォーム業者を決めましょう。リフォームを行う業者は、リフォーム専門会社やハウスメーカー、住宅設備を販売する会社などたくさんあります。それぞれ得意分野があるため、リフォームをしたい場所にあった会社を複数選定しましょう。それぞれで見積もりをとり、費用やサービス内容を比較したうえで選ぶことをおすすめします。

また、リフォーム業者からローンを申込金融機関を勧められることもありますが、自分に合ったローンであるかを確認するためにも、数社から受けた提案を比較検討してみてください。

2.リフォームにかかる見積もりを業者からもらう

リフォームにかかる見積書を受け取りましょう。ローンを申込際、見積書は必要となる資料であるためです。また受け取った見積書に会社の押印があるか、設備にかかる費用と作業にかかる費用をきちんと分けて明記しているか、有効期限内であるか確認しましょう。不明点がある場合は、リフォーム会社に問い合わせることも大切です。見積書は、信頼できる会社かどうかを判断する1つの材料になります。書式の整った納得感のある見積書の作成を依頼しましょう。

3.金融機関に対してリフォームローンの仮審査を行う

借り入れを希望する金融機関で、仮審査の申込をしましょう。仮審査はWebや郵送で対応している先が多く来店する必要がありません。提出書類はなく、借入希望者本人の個人情報や年収、勤務先の情報、借入希望条件を入力・記載して審査を依頼します。即日結果が出る金融機関もありますが、金融機関や混み具合によって3営業日程度かかるケースもあります。また、仮審査に通過したからといって本審査に通過するとはかぎらないため注意が必要です。

仮審査で確認されるチェックポイント

- 仮審査で確認されるチェックポイント

- 借入希望者の属性(年収・勤続年数・会社の規模など)

- 返済計画(年収に対して借り入れが多すぎないか)

仮審査は借入希望者の申請内容をもとに行う審査です。チェックする内容は借入希望者の属性で、年収やどのような会社に勤めているか、何年間働いているかを確認します。もう1つは、どのような返済を計画しているかの確認です。いくらの金額を何年間どのように返済していくか確認します。審査結果は比較的短く即日から3営業日程度でわかります。

4.金融機関に対してリフォームローンの本審査を行う

仮審査に通り、リフォーム会社から見積書や建築工事請負契約を受け取ったら本審査の申込をしましょう。仮審査と異なり、年収を証明する書類などを提出する必要があります。本審査についてもWebや郵送で対応可能なところが多く、書類をカメラで撮影しアップロードすることで提出可能です。

本審査は、仮審査の内容に加えて物件の担保評価や欠陥はないかなど、提出される各種書類をもとに審査が行われます。ローンを契約するための借入条件が確定し、結果は1週間程度でわかります。

5.リフォーム業者に対して本審査通過を伝えリフォーム工事を開始する

本審査に通ったことをリフォーム会社に伝え、工事の開始を依頼しましょう。代金の支払いは、工事完了後に行うケースが一般的です。リフォーム会社は、ローンの審査に通ったことがわかる書類を確認したうえで工事を開始します。

ただし代金の支払いに関しては、リフォーム会社によって前払いや分割払いを求めるケースもあります。借入日をいつにするかは、リフォームローンの契約内容に影響するため事前にしっかりとした打ち合わせが必要です。

6.リフォーム工事終了後に融資を実行して代金を振り込む

リフォーム工事が終了したら、借入先と契約を結び、お金を借り受け代金を支払いましょう。リフォーム会社より代金の支払い日が指定されるため、期日を守って代金を振り込みます。本審査に通過した後、契約まで時間がたつと審査の有効期限を超過してしまうこともあります。リフォーム会社、金融機関としっかり連携してスムーズに支払えるように準備しましょう。

リフォームローンを組むために必要な年収は?2パターンで解説

リフォームローンにおいて、どれだけの金額が借入可能かどうかは、年収と他に借入があるかによって変わります。年収と1年間の返済額、返済比率を基準に最大いくらまで借りられるのかを計算することが可能です。返済能力があるかどうかを見極めるために使用する返済比率は、1年間の総返済額と年収により算出します。

仮審査で確認されるチェックポイント

- 仮審査で確認されるチェックポイント

- 借入希望者の属性(年収・勤続年数・会社の規模など)

- 返済計画(年収に対して借り入れが多すぎないか)

返済比率が30%前後であれば、借り入れを検討することが可能です。35%を超えると審査に通りにくく、毎月の返済額を減らすなどの返済計画の見直しを求められます。

年収が増えれば増えるほど借りられる金額も増えます。現在の年収で借入希望額をカバーできるかどうかを確認しましょう。

500万円のリフォームローンを組むために必要となる目安の年収

| 計算条件 借入金額:500万円 借入期間:10年 金利:年3.0% 元利均等返済 他に借入なし |

||

|---|---|---|

| 返済比率 | 1年間の返済金額 | 必要となる年収(目安) |

| 30% | 約57万9360円 | 193万1200円 |

▲500万円借りるために必要な年収の目安

審査を基準に返済比率を30%としたとき、500万円のローンを組むために必要な年収は約193万円です。あくまで目安ではありますが、毎月4万8280円を10年間ローンの返済に充てる必要があります。現在の年収と返済額を比べて、無理なく返済できるか考え、ローンを組むか判断しましょう。

1000万円のリフォームローンを組むために必要となる目安の年収

| 計算条件 借入金額:1000万円 借入期間:10年 金利:3.0% 元利均等返済 他に借入なし |

||

|---|---|---|

| 返済比率 | 1年間の返済金額 | 必要となる年収(目安) |

| 30% | 約115万8720円 | 386万2400円 |

▲1000万円借りるために必要な年収の目安

審査を基準に返済比率を30%としたとき、1000万円のローンを組むために必要な年収は約386万円です。毎月9万6560円を10年間ローンの返済に充てる必要があります。年収386万は月収にすると約32万円です。税金が引かれて、実際に手元残った金額からローンを返済しても無理なく生活できるかどうかを考え、ローンを契約しましょう。

リフォームの際に覚えておきたい助成金制度

リフォームを行うことで受け取れる助成金が数多くあります。助成金とは、リフォーム費用の一部を国などが支給してくれるものです。返済する義務はないため「国から貰えるお金」と理解しましょう。

リフォームの内容により受け取れる助成金の一覧

- 耐震補強

- 介護やバリアフリー

- 長期優良住宅化

- 省エネルギー

個人住宅のリフォームに助成金が支給される理由として、住宅の品質を一定水準以上に保ちたい国の住宅政策に影響するところが大きいです。年々上がる住宅品質基準に対して、既存の建物については基準を満たしていないものが多く、品質基準をクリアするリフォームの促進を狙うため費用の一部を援助しています。

助成金を活用することで、10~100万円単位で費用を下げることができます。契約・着工前に申請が必要な制度も多いため、ポイントを押さえて賢く利用しましょう。

耐震に関するリフォームの場合

| 工事内容 | 助成金額 | 申請時期 |

|---|---|---|

| 耐震診断 | 診断にかかる費用全額 | 診断前に申請 |

| 耐震改修 | 工事費用の半額 (上限150万) |

工事請負契約締結前に申請 |

▲耐震に関する助成金の一例

※助成金額および申請時期は各自治体により異なるため確認が必要です

1981年以前に建てられた木造戸建て住宅を耐震補強を目的にリフォームする場合は、利用できるケースが多いため必ず確認しましょう。耐震診断や耐震補強工事の費用に関して一定の補助が受けられます。内容や助成金額は各自治体により異なるため、住宅のある自治体に事前に確認しましょう。工事を行う前に申請が必要な助成金や、支給されるまでに時間がかかるものもあるため注意が必要です。

介護やバリアフリーに関するリフォームの場合

| 工事内容 | 助成金額 |

|---|---|

| 手すりの取り付け

床段差の解消 滑り防止のための床材質変更 引き戸への扉の取り替え 洋式便器への取り替え |

リフォーム費用の一部支給

20万円までは9割助成 |

▲介護保険が適用され、助成金を受けられるリフォーム

要介護認定を受けている人がいる住居のおいて、バリアフリー化のためのリフォームを行うとき、介護保険にての費用の一部が支給されます。対象となるリフォーム内容が定められているため、ケアプランを作成するケアマネジャーと相談しながら行うことをおすすめします。また、要介護認定を受けていない場合でも、自治体によっては助成金を支給しているケースもあるため必ず問い合わせましょう。

長期優良住宅化に関するリフォームの場合

住宅を長く大切に使うためのリフォームをする場合、工事費用の一部を国が補助する事業を長期優良住宅化リフォーム推進事業といいます。

| 工事内容 | 助成金額 |

|---|---|

| 特定性能向上工事

その他性能向上工事 三世代同居対応改修工事 子育て世帯向け改修工事 防災性向上工事 |

補助率:工事費用合計金額の3分の1 補助限度額:工事完了後の住宅性能に応じて設定 一定程度向上 100万円(150万円)長期優良住宅認定取得 200万円(250万円) エネルギー性能の向上 |

▲長期優良住宅化リフォーム事業で受けられる助成金額

参考:令和3年度 長期優良住宅化リフォーム推進事業概要|国立研究開発法人 建築研究所

※()内は3.三世代同居対応改修工事、若者・子育て世帯または既存住宅の購入者が改修工事を実施する場合

長くよりよい住宅にするためにリフォームに対して支給される助成金です。助成金を受けるためには、劣化対策、耐震性、省エネ性、維持管理・更新について一定の基準を満たす必要があります。リフォームする場合は、助成金が受け取れる工事内容になるように、リフォーム会社と相談して計画を立てましょう。

省エネルギーに関するリフォームの場合

断熱改修や高効率設備の設置など、省エネに関する性能を高めるリフォームを行い、一定の要件を満たす場合には助成金を受け取れます。

| 工事内容 | 対象事業 | 助成金額 |

|---|---|---|

| 窓、外壁、屋根などの断熱

高効率給湯器(エコキュートなど) の設置 蓄電池の設置 節水型トイレへの交換 高断熱浴槽への交換 |

高性能建材による 住宅断熱リフォーム支援事業 |

助成額 戸建て 最大120万円 集合住宅 最大15万円助成率 補助対象経費の1/3 |

| 次世代省エネ建材支援事業 | 助成額 戸建て 最大200万円 集合住宅 最大125万円助成率 補助対象経費の1/2 |

|

| 各自治体の補助・助成制度 | 各自治体により異なる |

▲省エネルギーに関するリフォーム

参考:令和2年度断熱リノベ・次世代建材共通事業概要|一般社団法人環境共創イニシアチブ

表に記載の内容は、令和2年度に行ったリフォームに該当するものです。助成金の支給があるかどうかは毎年決定されるものであるため、執行団体である一般社団法人 環境共創イニシアチブのホームページを確認が必要です。その他各自治体が行う助成もあるため、物件のある地域のホームページから利用できるものはないか確認しましょう。

地方自治体ごとにリフォームの助成金制度を設けていることも

リフォームについては、自治体ごとに助成金制度を設けています。各自治体で工事内容や助成金額も異なるため、ホームページで確認したり実際に訪問したりして内容を確認しましょう。

助成金を受けることでリフォームに関する予算も変わります。行いたいリフォームと内容が合うなら、総支払い額を抑えるためにも助成金を活用しましょう。

リフォームローンが借りられる主な金融機関

リフォームローンが借りられる金融機関は数多くあります。

規模や特色による金融機関の分類

- 都市銀行(メガバンク)

- 地方銀行

- 信用金庫

- ネット銀行

金融機関を規模や特色に応じて分類することで、大まかな特徴がつかめます。どこの金融機関から見るとよいのかがわからない場合は、分類した4つから特徴を理解し、金融機関を比べてみましょう。

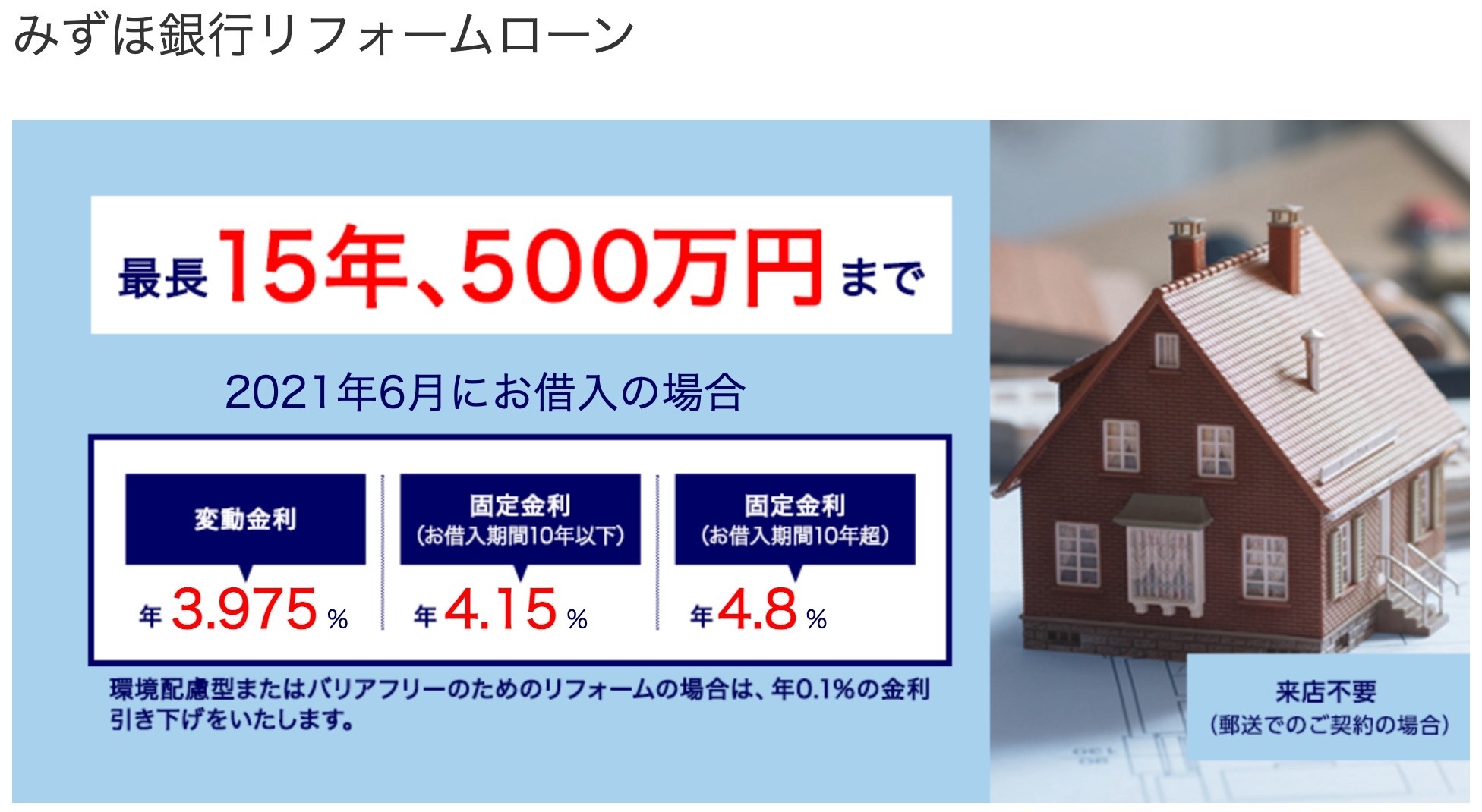

1.都市銀行(メガバンク)

引用:リフォームローン|みずほ銀行

▲メガバンクの1つである「みずほ銀行」は利便性の高さや申込のしやすさが魅力

※事例のご紹介でありプラン提案を行う銀行の紹介ではありません。

| 都市銀行(メガバンク)リフォームローンの特徴 |

|---|

| 手続が全てWebで完結する

支店数が多く来店する状況になっても困らない 金利水準は高め |

▲メガバンクリフォームローンの特徴

都市銀行は、全国に支店がある点が大きな特徴です。手続が全てWebで完結し、来店する手間が省けます。疑問点があり直接質問したいことがあった場合でも、支店数が多く来店する場所に困ることはありません。一方で他の金融機関に比べて金利水準は高く設定されています。大きなお金を借りることについて不安を感じる人がほとんどですが、メガバンクが与える安心感もメリットのひとつです。

2.地方銀行

引用:ちばぎん住まいのリフォームローン|千葉銀行

▲「千葉銀行」はスマホひとつで手続が完結し、団体信用生命保険に無料加入できる点が魅力

※事例のご紹介でありプラン提案を行う銀行の紹介ではありません。

| 地方銀行リフォームローンの特徴 |

|---|

| 各社による特徴が明確(金利が低い・保険や保証料の負担なし)

地域ごとにしか支店がないため申し込めない場合もある 約半数は来店不要で手続ができる |

▲地方銀行リフォームローンの特徴

地方に根付いた営業活動を行う点が、地方銀行の特徴です。会社ごとに独自の方針を打ち出すため、それぞれの特徴が明確です。支店がない地域も多くあるため、住んでいる場所によっては申し込めない可能性もありますが、約半数は手続のための来店が不要です。利便性が高い地方銀行も存在するため、よく確認してから借入の候補として検討してみましょう。

独自の方針を打ち出す銀行が多いため、自分にぴったりの借入先が見つかるかもしれません。

3.信用金庫

引用:リフォームローン|城南信用金庫

▲「城南信用金庫」は住宅ローン契約者にさらなる金利優遇を行う点が魅力

※事例のご紹介でありプラン提案を行う銀行の紹介ではありません。

| 信用金庫リフォームローンの特徴 |

|---|

| 各社の独自性が明確

支店数が少ない 地方銀行に比べて金利水準は高め |

▲信用金庫リフォームローンの特徴

信用金庫も地方銀行と同じで、各地域に根付いた営業活動を行う金融機関です。独自性のあるローンが多く、希望に合ったローンが見つかることもあります。一方で地方銀行に比べてさらに店舗数が少なく、住んでいる場所と離れている場合には、申込ができないことも多いです。また地方銀行に比べて、金利水準が少し高く設定されています。

ローンだけでなく他の取引と合わせることで、希望に合うこともあります。特に身近にある信用金庫はしっかり確認しておきましょう。

4.ネット銀行

引用:リフォームローン|住信SBIネット銀行

▲「住信SBIネット銀行」は審査の早さが魅力

※事例のご紹介でありプラン提案を行う銀行の紹介ではありません。

| ネット銀行リフォームローンの特徴 |

|---|

| 手続が全てWebで完結する

すばやくお金を借りられる 地方銀行に比べて金利水準は高め |

▲ネット銀行リフォームローンの特徴

ネット銀行の最大の特徴は支店がなく、手続の全てがWebで完結する点にあります。平日多忙な現役世代にとっては魅力的なポイントです。また審査に時間がかからず、すばやく借り入れることができます。

一方で地方銀行に比べて金利は高い水準にあります。リフォームローンのように細かな打ち合わせが必要で、支店に行き、じっくり話し合いながら内容を決めることができない点は、大きなデメリットです。

内容が全て決まっていて、すばやくお金を借りたい人にはネット銀行がおすすめです。

リフォームローンの借り入れでよくあるQ&A

リフォームローンを比較する際に不安や疑問を残したままでは、納得した状態でローンを利用することができなくなってしまいます。後悔しないためにも、リフォームローンに対しての疑問や不安を解消しておくことが大切です。該当するものがあればぜひ参考にしてください。

質問者様

色々ポイントがあって結局どこのリフォームローンがいいの?

FP町田萌さん

リフォームについて考えることがたくさんありローンを比較する時間がない人は、ロンたすで自分に合ったローンはどのようなものか検討しましょう。条件を登録するだけで、簡単に自分の合ったリフォームローンの提案を受けることができます。

質問者様

元利均等返済と元金均等返済はどちらがいいの?

FP町田萌さん

返済計画にあった返済方法を選びましょう。毎月の返済に余裕があり、総支払い額を減らすことを優先する人は元金均等返済がよいでしょう。反対に総支払い額が増えても、毎月同じ金額でしっかりとした返済計画を立てたい人は、元利均等返済がよいでしょう。ただし借入先によっては、元利均等返済しか選べないところもあるため、事前にしっかり確認しましょう。

| 元利均等返済 | |

|---|---|

| メリット | 返済計画が立てやすい |

| デメリット | 元金均等返済に比べて総支払い額が多くなる |

▲元利均等返済の特徴

| 元金均等返済 | |

|---|---|

| メリット | 元利均等返済に比べて総支払い額が少なく済む |

| デメリット | 返済期間当初の支払い額が高くなる |

▲元金均等返済の特徴

質問者様

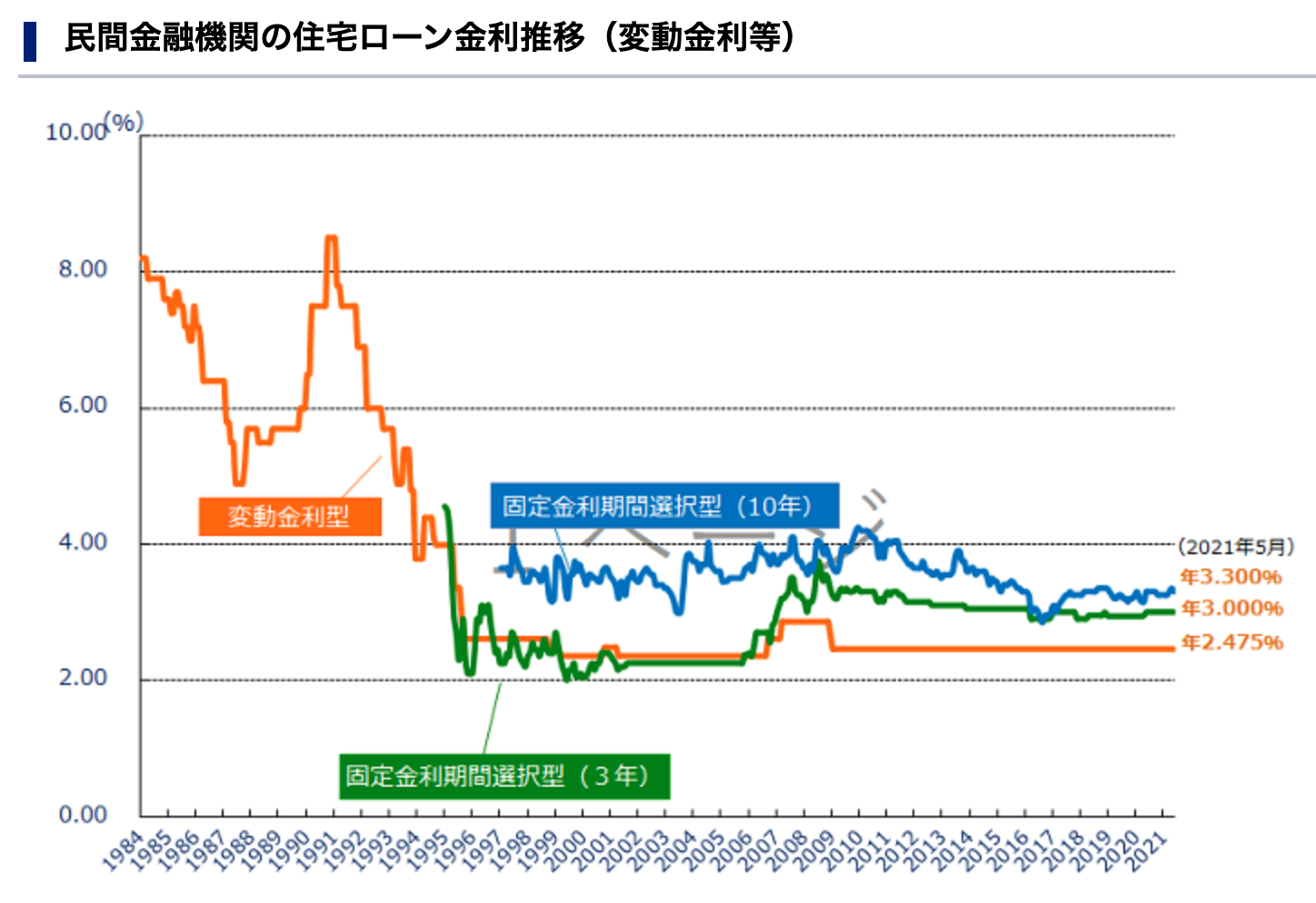

変動金利型の相場はどれくらい注意した方がいいの?

FP町田萌さん

変動金利型の相場は、過去の推移を参考にそれぞれ判断しましょう。リフォームローンの変動金利型は毎月見直しが行われるため、注意深く確認したい人は毎月確認するとよいでしょう。一方で変動金利型は2009年以降は年率2.475%のまま変動がありません。今後も低い金利で推移すると考える人は、それほど注意する必要はないといえます。仮に金利が上昇した際には借入先から連絡が来るため、そのときに対応してもよいでしょう。

引用:民間金融機関の住宅ローン金利推移(変動金利型等)|住宅金融支援機構

※ 主要都市銀行のHPなどにより集計した金利(中央値)を掲載

▲民間金融機関のローン変動金利型の動き

質問者様

過去にカードの支払い忘れがあってもリフォームローンを組めるの?

FP町田萌さん

支払い忘れの期間により異なります。クレジットカードの支払いを返済せずに3ヶ月以上もしくは61日以上延滞・滞納すると、金融事故情報が個人信用情報機関に登録され、ローンが組めなくなります。

支払い忘れが3日程度であれば問題ないことが多いのですが、長い期間忘れていた場合は、あらゆるローンが組めなくなってしまう可能性があるため注意が必要です。

質問者様

親が所有している家のリフォームローンを子ども名義で借入られるの?

FP町田萌さん

可能です。リフォームローンは自宅に限らず、実家をリフォームするときにかかった費用にも対応しています。親が住みやすくしようとして、子どもが実家のバリアフリー化のためのリフォームを行ったときは、子ども名義でローンが組めます。自宅以外のリフォームにも対応している点が、リフォームローンの特徴です。

質問者様

リフォームローンと住宅ローンは併用できるの?

FP町田萌さん

併用できます。具体的な利用方法としては、リフォーム込みで中古物件を購入した場合です。中古物件の購入には住宅ローンを、物件の修繕についてはリフォームローンを利用することが可能です。ただし、物件の購入と修繕を住宅ローンとしてまとめて申込する方が借入条件がよいため、一体型として借り入れできないかを相談しましょう。

質問者様

リフォームがすでに終わっていてもリフォームローンは利用できるの?

FP町田萌さん

利用できません。リフォームローンの対象となるのは、借主本人が施主となり、これから行う修繕についてのみです。リフォームがすでに完了しているものについて、ローンを組むことはできません。ただし、他社で契約中のリフォームローンを借り換える場合の資金であれば、利用できる借入先もあるので状況に応じて活用しましょう。

質問者様

最近転職したばかりで勤続年数が短くてもリフォームローンは組めるの?

FP町田萌さん

交渉次第で可能です。収入を証明する書類として、現在の勤務先の源泉徴収票を提出するため、最低1年間は勤務しておきたいところです。

1年未満の場合でも、直近3ヶ月分の給与明細や雇用契約書を提出し、およその年収を証明できれば、リフォームローンを組むことができます。申込条件に勤続年数の要件は記載されていないので、借入先の担当者と交渉してみましょう。

質問者様

年金生活者でもリフォームローンを組むことはできるの?

FP町田萌さん

リフォームローンを組むことができますが、収入により借りられる金額は限られます。申込条件は、継続安定した収入のある個人ですので、安定した収入があればパートやアルバイトであっても申し込めます。一方で専業主婦・主夫は継続安定した収入がないためローンが組めません。年金生活者は2ヶ月に一度安定した収入を得ることができるため、リフォームローンを組むことが可能です。

質問者様

リフォームローンに申込条件はあるの?

FP町田萌さん

各金融機関によって申込条件を定めています。条件を満たさなくては申込すらできません。借り入れを検討している金融機関の申込条件は、事前に必ず確認しておきましょう。

| 項目 | 条件 |

|---|---|

| 居住地 | 日本 |

| 年齢 | 申込時年齢:満20~満65歳 最終ご返済時:満80歳未満 |

| 収入 | 継続して安定的に収入があること |

| 保証 | 保証会社の保証を受けられること |

| 資金使途 | リフォームに関する費用に使うこと |

▲申込条件の例

質問者様

頭金の目安はどれくらいで考えればいい?

FP町田萌さん

頭金はリフォーム代金のおよそ10%~20%を目安として考えましょう。頭金を多く入れると余裕資金が少なくなるため、他のことにお金が使えなくなり、収入が減ったときに対応する余力がなくなってしまいます。10%~20%を目安として、家計の状況や将来設計を考えた金額を頭金として充てるのがよいでしょう。

リフォームローンは金利以外の知識も身に付けて賢く比較する

リフォームローンは、金利以外の知識も身につけたうえで比較すると、自分に合ったローンが見つかります。住宅ローンとの違いや助成金制度は、金利とともに総返済額に影響を与えるポイントであるため、自分の考えに合った対応が可能か確認することも大切です。

時間がない中でリフォームの打ち合わせをし、たくさんあるローンをひとつずつ比較するのはとても大変な作業となります。時間がなく調べることが面倒だと感じる人は、年齢や家族構成などを登録するだけで自分に合ったローンを提案してくれるロンたすの活用がおすすめです。

ロンたすは借りたい条件をスマホで登録するだけで、あなたに融資したい複数の銀行から提案を受けることができます。むやみに情報収集するより精度の高いリフォームローンの提案書が入手可能です。数社から受けた提案書と、身につけた知識をもとにローンを比較し、自分に合ったリフォームローンを見つけましょう。

町田萌さん

FPサテライト代表取締役

この記事の監修者

日本大学商学部在学時よりFPを志し、外資系損害保険会社、eラーニング専門企業に勤務。

卒業後、税理士法人勤務を経て、FP事務所を開業。

現在は、相談業務、メディア執筆、講師等、幅広く活動を行っている。

また、税理士法人の勤務経験から中小企業向けの財務経理業務支援なども行う他、自社にてFPの育成や学生のインターンシップにも注力。

金融商品を取り扱わず、お客様の立場に立った中立的な相談、幅広い分野からの問題解決をモットーとしている。

産業能率大学通信教育課程の兼任教員でもある。