【2022年版-銀行105行】教育ローン最低金利比較ランキングとおすすめの選び方解説【FP監修】

「教育ローンのおすすめが知りたい!」 「低金利な教育ローンはどこ?」 「教育ローンの審査は厳しいの?」

学費や入学金、在学費用や受験費用に負担を感じていたり、資格取得において費用面で挑戦できない人もいたりするのではないでしょうか。そんな負担を解消するには、教育ローンがおすすめです。

教育ローンのおすすめは、金利、使用用途など重視する目的によって異なります。

教育ローンには、民間の教育ローンと国の教育ローンが存在します。最も低い金利で借りたい場合は、民間の教育ローンがおすすめです。

詳しくは、 国と民間の教育ローンを比較|それぞれの違いを理解しよう をご覧ください

審査に関しては、低所得者であれば民間の教育ローンよりも国の教育ローンの方が、優しい傾向にあります。 理由は、低所得の家庭向けに優遇措置があり、申込条件に所得の上限があるからです。

この記事では、教育ローンを選ぶ際に気を付けるべきポイントと教育ローン以外で教育費を借りる方法、実際にお金を借りるまでの流れについてご紹介します。

- ローンならロンたす

- 【2022年版-銀行105行】教育ローン最低金利比較ランキングとおすすめの選び方解説【FP監修】

目次[hide]

- 教育ローンを低金利で借りるためのポイントー複数社に見積もりを依頼しよう

- 教育ローンの選び方ー比較するときに確認すべき5つのポイント

- 教育ローンの利用経験者にアンケート|年収や用途をチェック

- 教育ローン総支払い額を計算ー金利による金額差を検証

- 国と民間の教育ローンを比較|それぞれの違いを理解しよう

- 奨学金制度の特徴|条件によってさまざまなタイプを選択できる

- 教育ローンと奨学金を比較|6つの違いを解説

- 金利の違いが生まれる理由ー金利を決める4つの要素

- 同じ民間の教育ローンであっても金利に違いが出る理由

- 高校3年生から大学卒業までにかかる費用を時系列で確認

- 必要な借入金額の考え方ー目安は入学料と学費

- 事例で確認ー教育ローンの活用法

- 教育ローンを借りるまでの流れ|必要書類の違いに注意

- 教育ローンに申し込む前に注意すべき3つのポイント

- 教育ローンに関するよくある質問をFPが解説

- 銀行105行を徹底調査!銀行教育ローンの最低金利比較【最低金利ランキング】

教育ローンを低金利で借りるためのポイントー複数社に見積もりを依頼しよう

低金利で借りたい場合には、複数の借入先で見積もりをとることが重要です。借入先によっては、競合他社がある場合には、金利を下げる交渉に応じてくれることがあります。見積もりとは、どのような条件で借りられるかを示した書類のことです。手間かもしれませんが、本審査まで通過していることが望ましいです。仮審査の段階では希望条件で借りられない場合もあります。本審査を受けるときに、他社にも申込を行っているため条件によっては他社と契約することを事前に伝えておくと、その後断りづらいといったこともないでしょう。

比較条件を提示することで、借入先もどれだけ金利を下げればいいかの目安になります。低い金利で教育ローンを契約するためにも、複数の借入先で見積もりをとることをおすすめします。

教育ローンの選び方ー比較するときに確認すべき5つのポイント

教育ローンは次の5つのポイントを比較して選びましょう。

教育ローンを選ぶ際の比較ポイント

- 金利の違い

- 変動金利と固定金利を選べるか

- 借入金額の上限

- 返済期間の長さ

- 資金使途

世の中に教育ローンはたくさんあります。借り入れによって目的が達成できるか、総支払い額を安く抑えられるかについて確認するためのポイントです。

1.金利の違いを確認ー国や銀行間で大きく異なる金利

総支払い額を抑えたい人は、借入先がどのくらいの金利なのかを確認しましょう。

金利は元本以外に返す利息に影響するものであり、借入先でもっとも違いが出るポイントだからです。

具体的には国の教育ローンでは固定金利で年1.66%、銀行の教育ローンでは年1%~5%までありさまざまです。利息に影響を与える金利は必ず確認しましょう。

2.金利を選べるか確認ー変動金利か固定金利を選択

ローンを契約する際、変動金利と固定金利のいずれかを選べるか確認しましょう。

教育ローンは契約期間が長くなることが多いためです。

変動金利は、金利水準を低く抑える代わりに、借入期間中に上昇してしまうことがあり、当初予定していた総支払い額を上回る可能性も。固定金利は、変動金利に比べて金利水準は高く設定されています。一方で、借入期間中の金利が確定するため、完済までに返すべき金額が確定し、管理しやすい点がメリットです。

3.借入可能な金額の上限を確認ー必要なお金をカバーできるか

借入先で借りることのできる金額の上限を確認しておくことが大切です。

上限まで借りられるかは審査結果によりますが、1社で必要なお金をカバーできない場合、他社にも借り入れを申し込まなければならず手間がかかってしまいます。

また借入先によっては、同じ教育費に対しての借り入れが複数にまたがることを禁止しているケースもあります。

支払い期日に遅れないためにも、借入先が1社で対応できるかを確認するようにしてください。

4.返済期間を確認ー期間の長さで大きく変わる毎月の返済額

返済期間を最長何年延ばして契約が可能か、確認する必要があります。

返済期間が最長何年であるかは、毎月の返済額に影響するとても重要なポイントであるためです。

返済期間が長引けば借りている期間が長くなり利息の支払いが増えてしまうため、総支払い額は増えてしまいますが、毎月のローン返済額を抑えて家計に余裕をもたせることが可能です。

必ずしも返済期間が長ければよいというわけではありませんが、返済期間が最長何年かは重要なポイントであるためしっかり確認しましょう。

5.資金使途を確認ー中学卒業後の進路にしか対応できない場合に注意

借りたお金の使い道は、借入先が定めるお金の使い方に合っているか確認しましょう。

使う目的によって、申し込めない借入先があるためです。

例えば私立中学校の入学費を借りたいと思っていても、中学卒業後の進路に関する教育費しかお金を借りられないという借入先もあります。

何に使うお金を借りるのかを明確にし、借入先が目的に合った借り入れに対応しているかを確認しましょう。

教育ローンの利用経験者にアンケート|年収や用途をチェック

実際に教育ローンの利用経験がある男女81名に、ローンを組んだときの年収や用途、国と銀行どちらのローンを選んだのかなど、アンケートを取りました。

周りの人がどのようにローンを組んで、どのように返済しているのか、参考にしてみてください。

【調査の概要】教育ローン利用者の年収や用途に関するアンケート

【調査対象】教育ローンの利用経験がある20歳以上の男女81名

【調査媒体】クラウドソーシング

※構成比は小数第一位を四捨五入しているため、合計しても必ずしも100%とはなりません

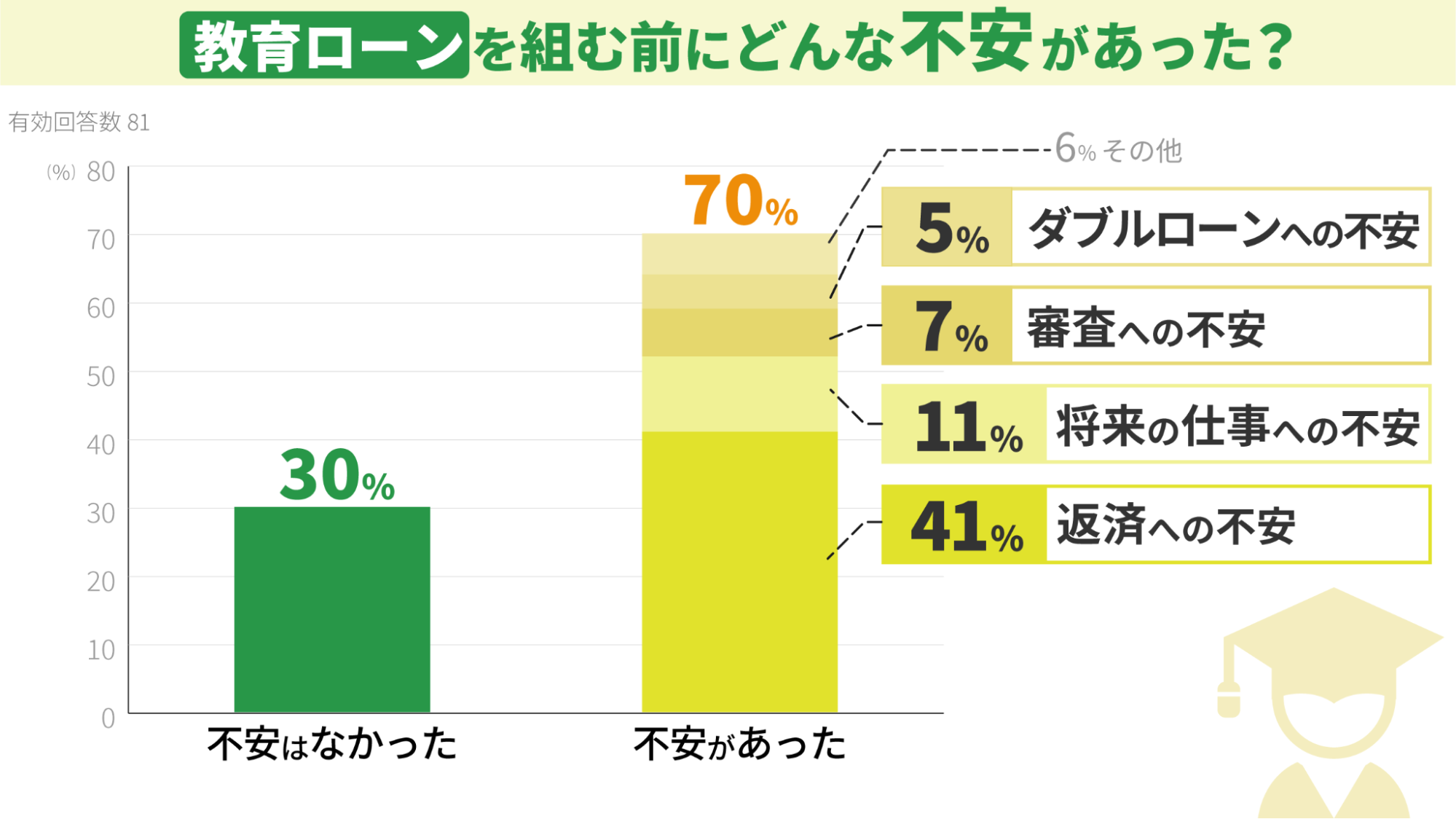

教育ローンを組む前に不安はありましたか?

▲教育ローンの返済への不安がローンを組むことを妨げやすい

教育ローンを組む前に、「不安があった」と回答した人が70%の大多数という結果になりました。

理由として「返済への不安」が41%、「将来も同じ仕事ができているかどうかという不安」が11%、「審査への不安」が7%、「ダブルローンへの不安」が5%となっています。

教育ローンを組むにあたり不安を抱えていた人は多く、中でもきちんと返済できるかどうかという点に対して共通の懸念があったことがわかります。

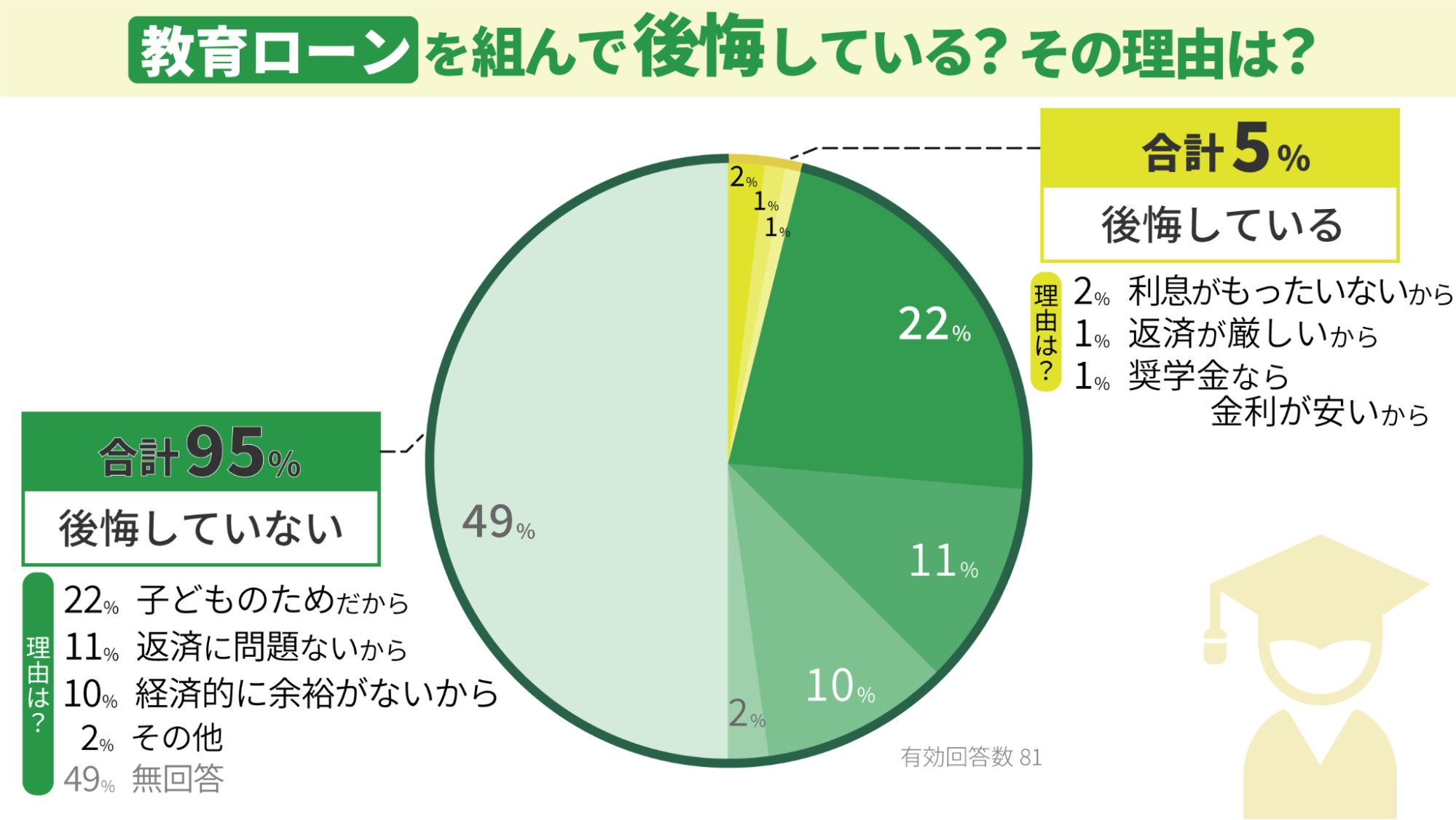

教育ローンを組んだことを後悔していますか?

▲教育ローンを組んで後悔していない人が95%と大多数

教育ローンを組んだことを後悔している人は5%であるのに対し、後悔していないと回答した人は95%という結果になりました。

具体的な理由としては、以下のような回答があります。

教育ローンを借りて後悔していない理由

- 子どものためになったためよかった

- 希望する職業に就けたためよかった

- 子どもが家計への理解を示してくれてよかった

対して、利息がもったいないと感じたり、返済が厳しいと感じたりしたことで後悔した人も。

教育ローンを組む際には、金利や返済計画をしっかりと確認する必要があることがわかります。

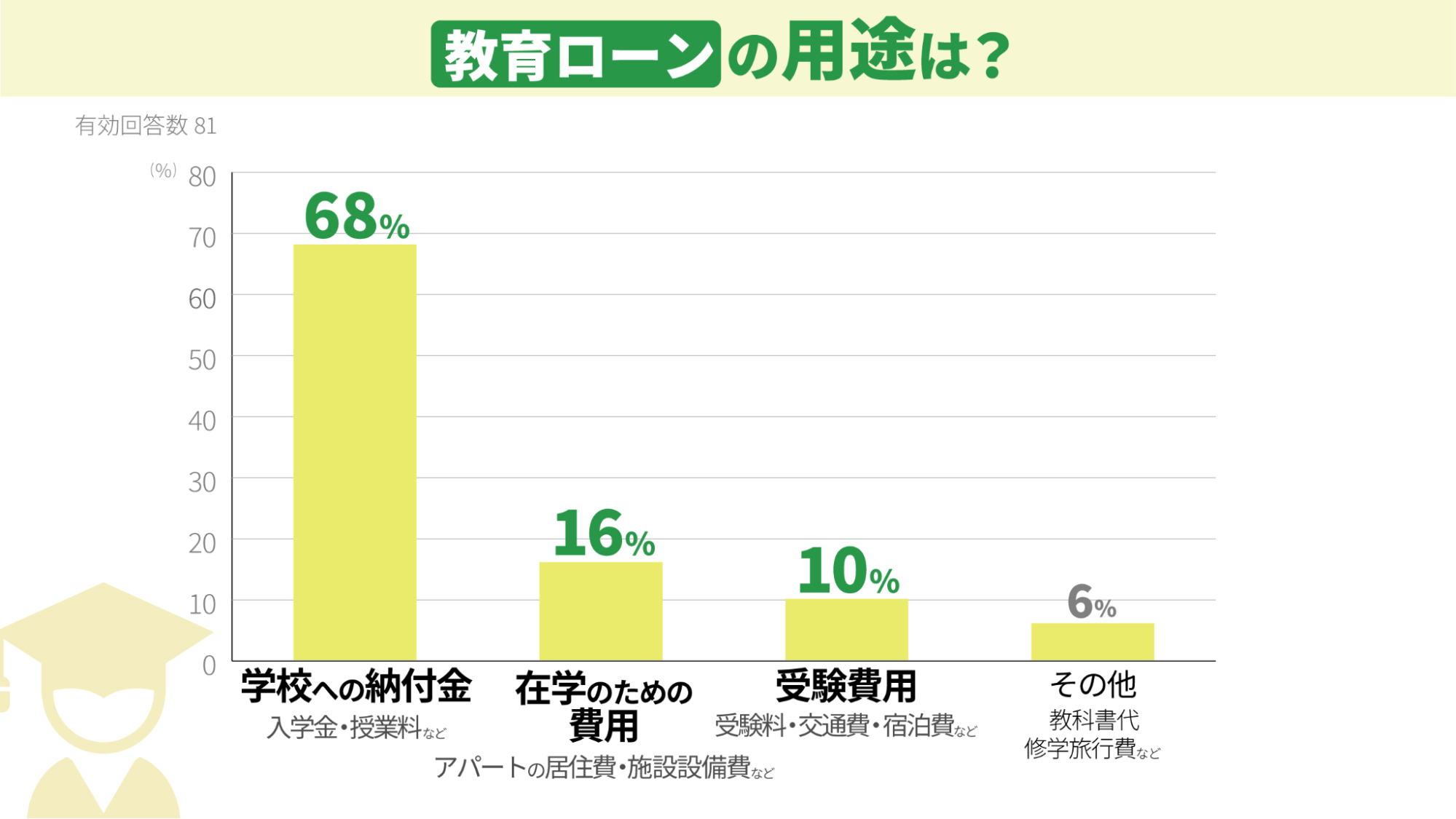

教育ローンの用途は何でしたか?

▲入学金や授業料など学校への納付金に充てる人が多数

教育ローンの用途としては「入学金や授業料などの学校への納付金」と回答した人が68%と半数以上を占めました。

入学金や授業料は、教育費の中でもっとも大きな割合を占めるものであり、預貯金の範囲内でまかなえなかった人が多いことがわかります。

その他「在学のための費用」が16%、「受験費用」が10%、その他教科書代や修学旅行代に活用した人が6%となっていました。

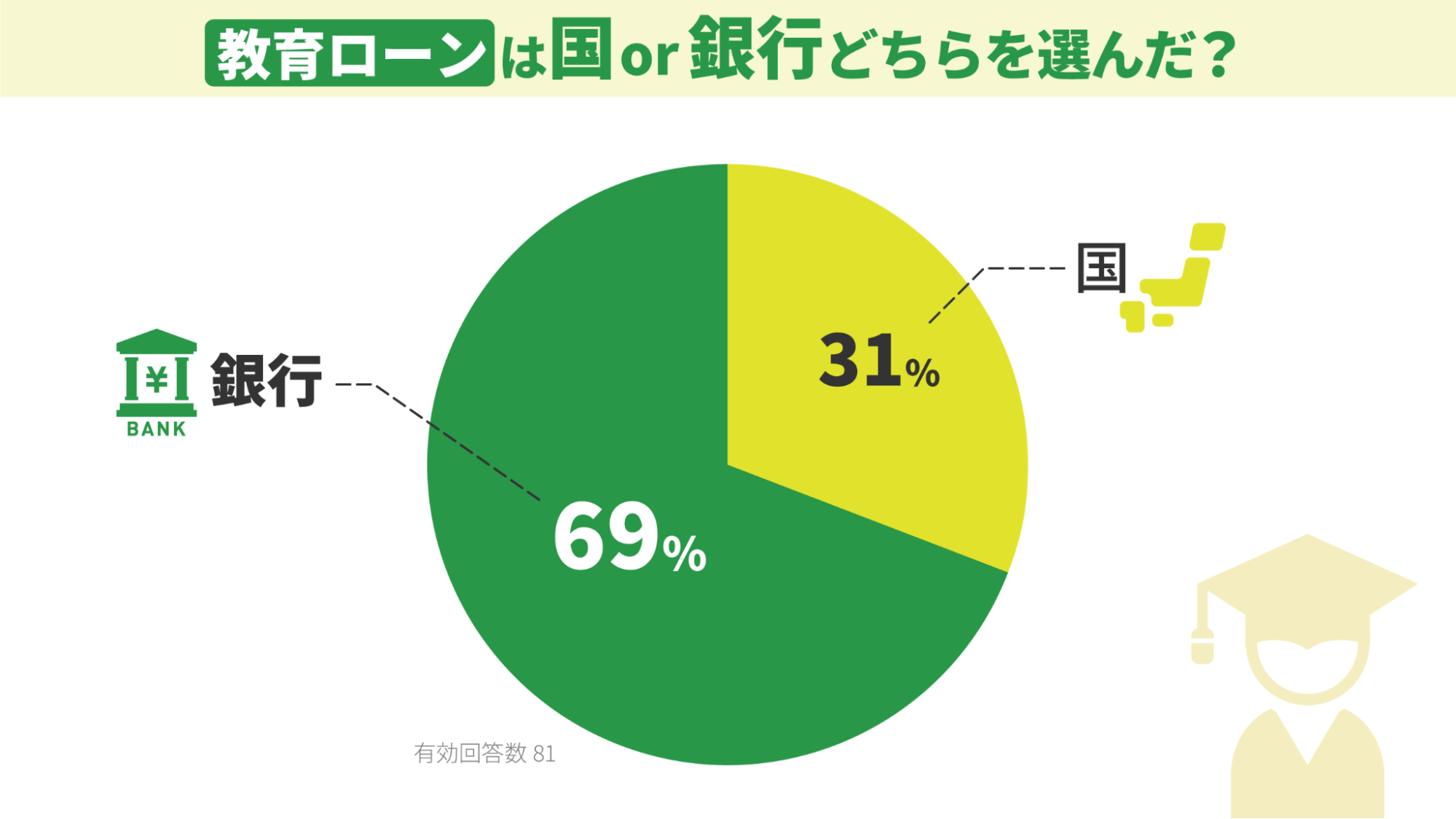

国と銀行の教育ローンどちらを選びましたか?

▲用途の広さや借入可能額の大きさで銀行を選ぶ人は多い

国と銀行のローンのうち、銀行を選んだ人は69%、国を選んだ人は31%となりました。

国のローンは設定されている金利が低く家庭の状況に合わせた優遇措置が用意されている点がメリットですが、銀行の教育ローンでは、変動金利と固定金利から選べたり、教育費であれば自由に用途が決められる点がメリットです。

学校への納付金のみならず用途が広いこと、借り入れできる金額が大きいことが、銀行を選ぶ理由になっていることがわかります。

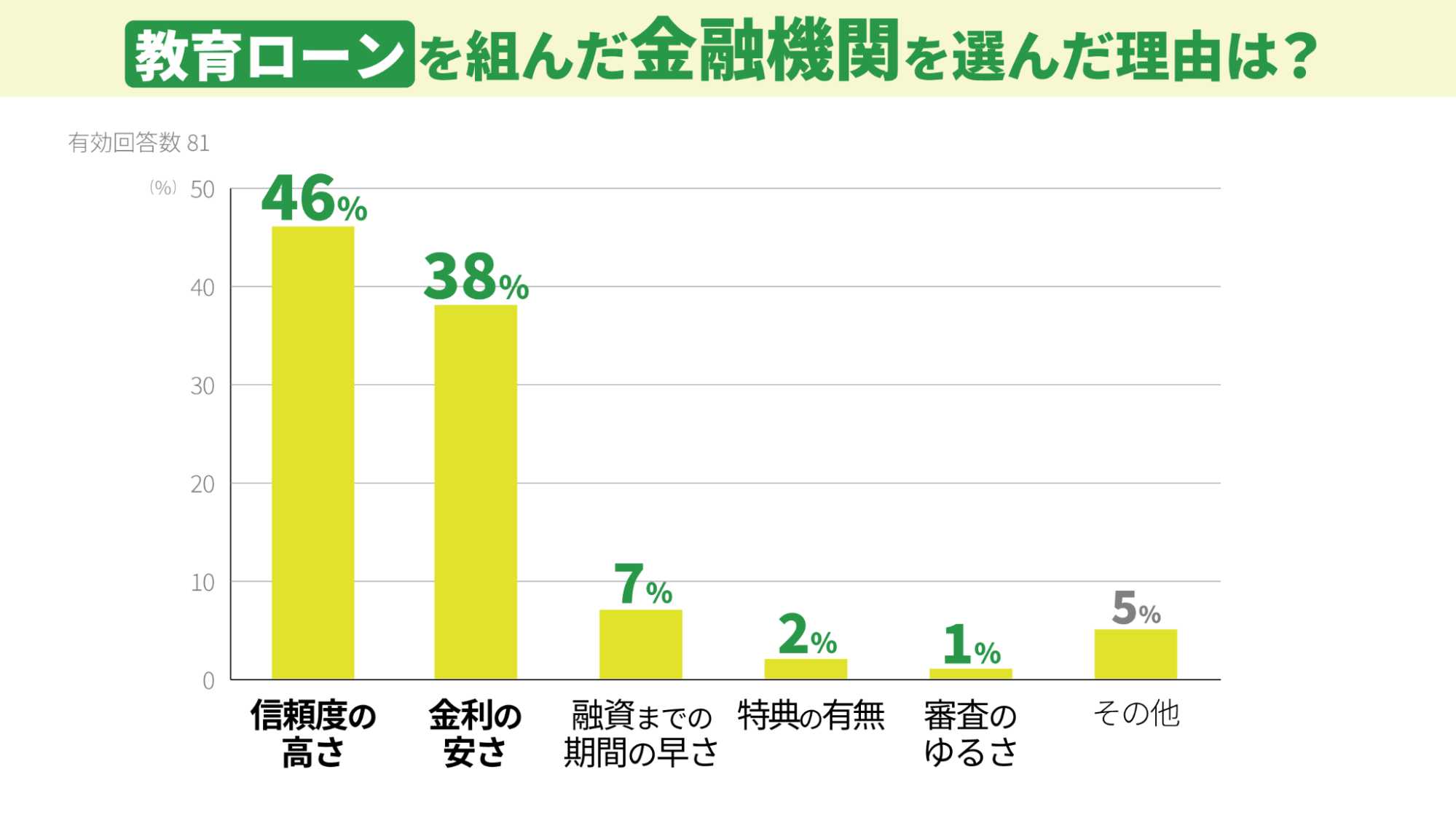

ローンを組んだ金融機関を選んだ理由は何ですか?

▲金利の安さよりも信頼度の高さの方が優先されやすい

教育ローンを組んだ金融機関を選んだ理由は「信頼度の高さ」が46%となっており「金利の安さ」の38%を上回りました。

子どもの将来に関わるお金のため、金利の安さよりも、信頼性を優先する人が多いことがわかります。

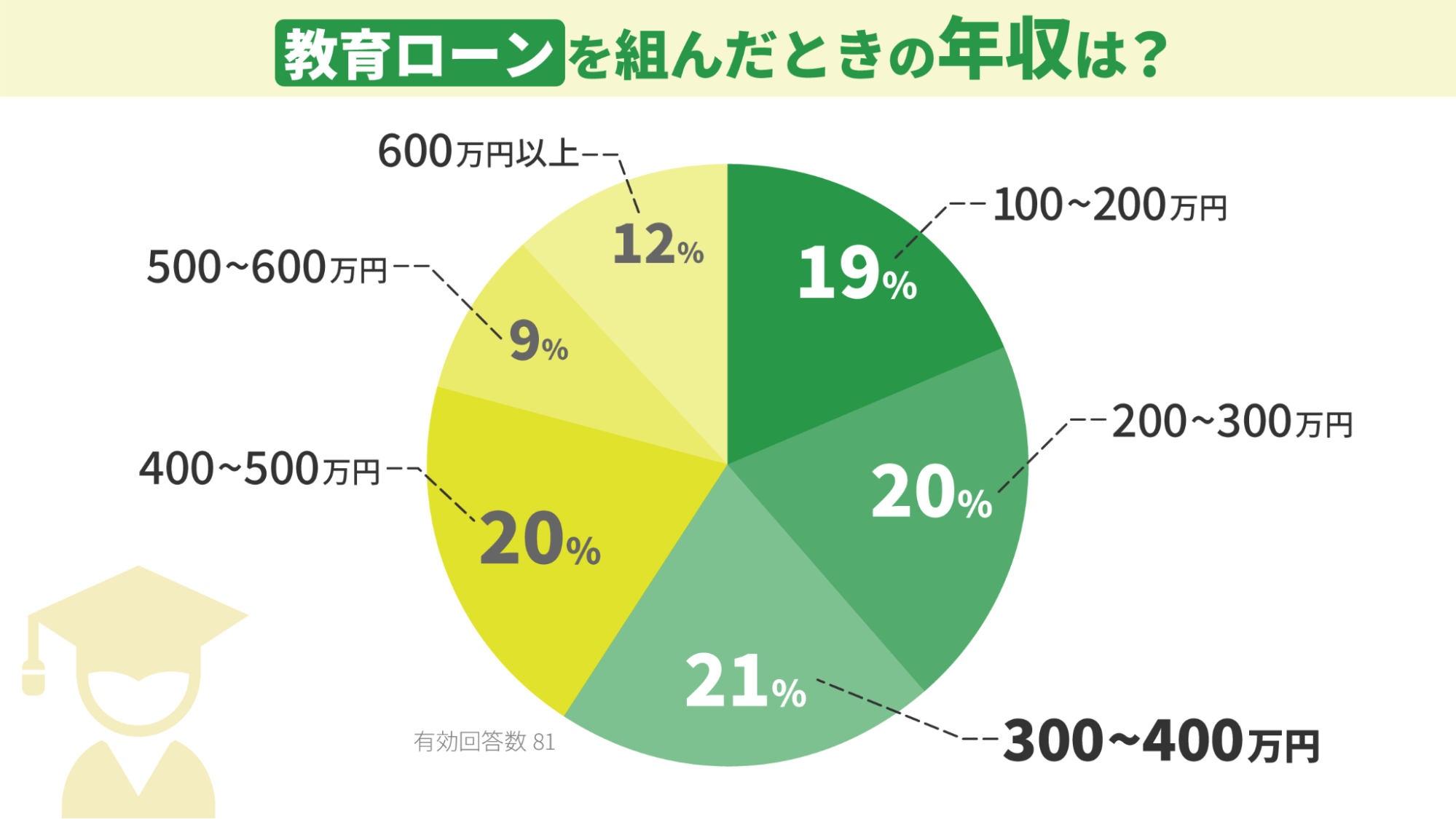

教育ローンの借入時の年収はどのくらいですか?

▲日本の平均年収前後の家庭で借り入れが多い

教育ローン借入時の年収は「300~400万円」が21%、次いで「200~300万円」、「400~500万円」がそれぞれ20%という結果になりました。

令和元年の日本人1人あたりの平均給与(年収)は436万円(※)。

平均給与前後の収入を得ている家庭が借り入れを行っている割合が多いことがわかります。

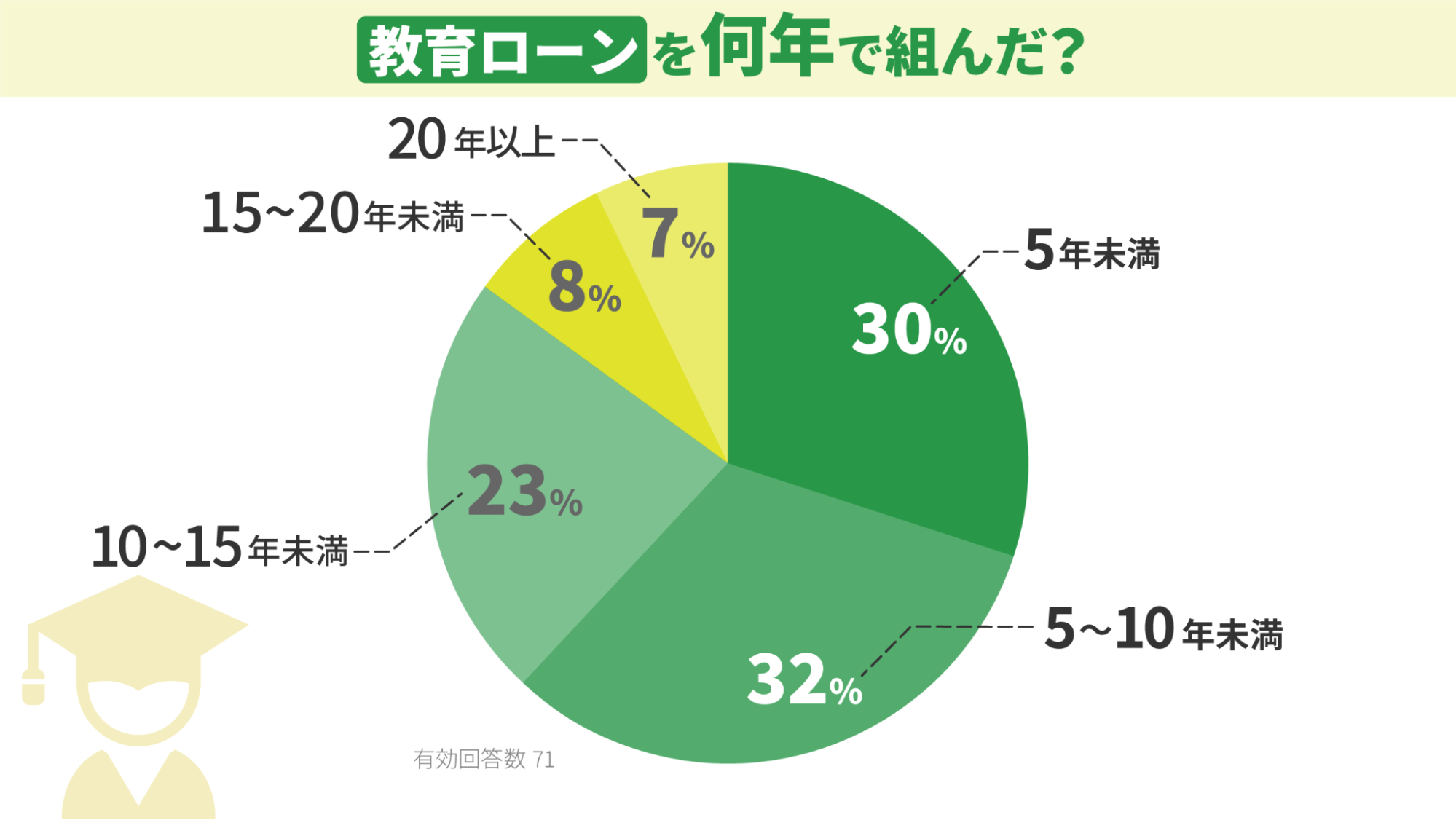

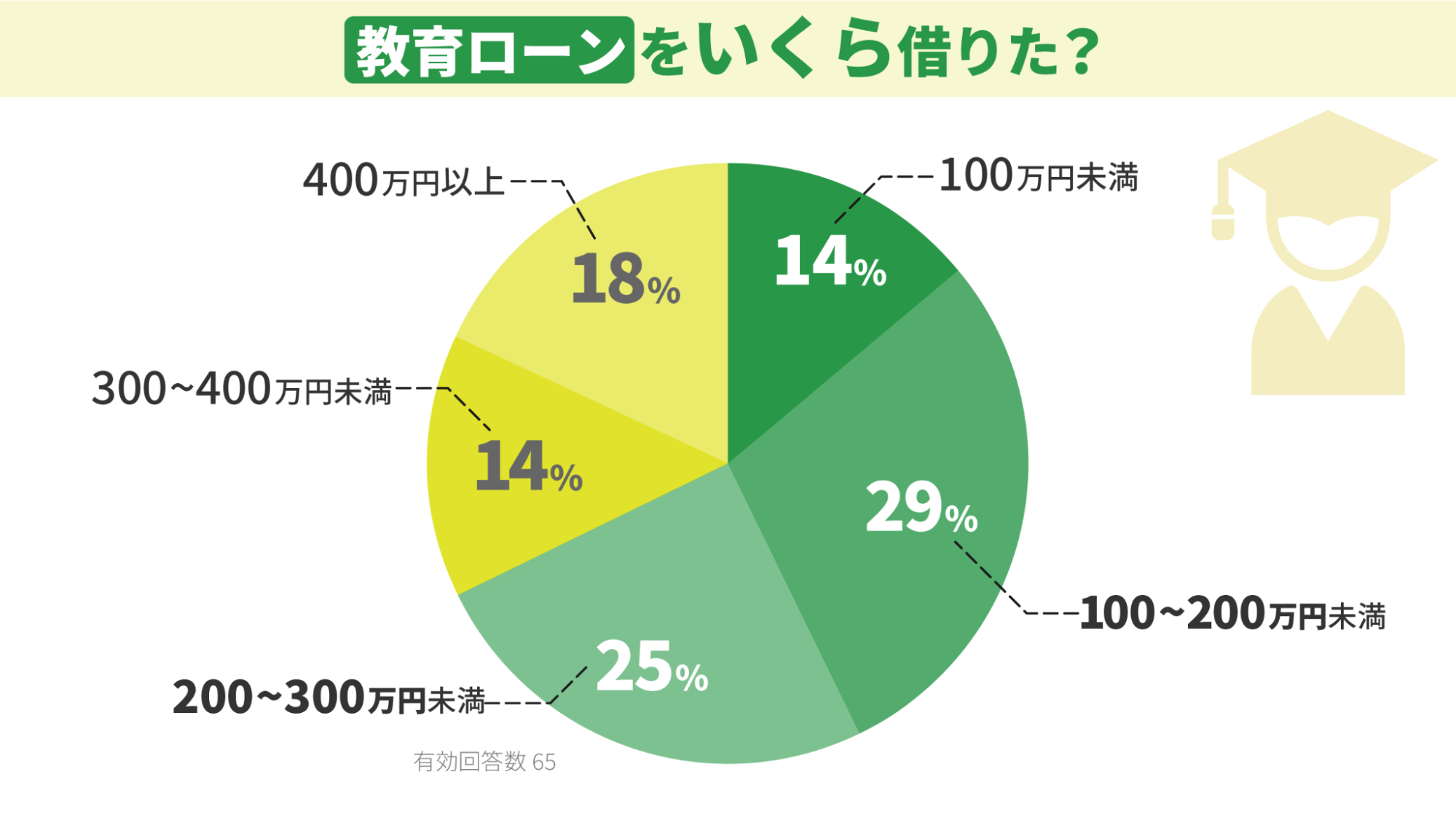

教育ローンは何年でいくら借りましたか?

▲5~10年未満でローンを組む人が多い

▲足りない部分を補う形でローンを組む人が多い

5~10年未満でローンを組んでいる人が多く、100~200万円未満のローンが多いという結果になりました。

平成30年度学生生活調査によれば、私立大学に通うひとり暮らしの学生の場合、年間で平均して約250万円の費用が必要になります。

学校に通うために必要になる費用の大部分というよりは、預貯金でまかなえなかった半分程度の費用に教育ローンを活用している家庭が多いことがわかります。

教育ローン総支払い額を計算ー金利による金額差を検証

教育ローンの総支払い額に影響を与えるものが金利です。

しかし金利1%の差でどれだけ支払い額に差が出るのかについては、簡単にはイメージできません。

実際に計算し、金額の違いを見ることで金利の影響がどれほど大きいかを認識できます。

教育ローン・奨学金を使ったときどれくらいの差になるか比較検証

計算の前提条件

- 借入金額:150万円

- 返済期間:13年

- 3社それぞれで借り入れをした場合の総支払い額を検証

- 民間の教育ローン(千葉銀行) 2.4% (変動金利)

- 国の教育ローン(日本政策金融公庫) 1.66%(固定金利)

- 奨学金(第二種奨学金) 0.16%(固定金利)

- ※金利水準は本試算において採用した数値であり現在のものと異なることがあります。実際の数値は各社にてご確認ください。

| 借入先 | 金利水準 | 総支払い額 | 利息分 | 利息の差額 |

|---|---|---|---|---|

| 民間の教育ローン | 2.4% | 174万7668円 | 27万7668円 |

|

| 国の教育ローン | 1.66% | 166万7500円 | 16万7500円 | |

| 奨学金 | 0.16% | 151万6852円 | 1万6852円 |

▲3つの借入先による総支払い額の違い

上記のように、金利の違いによって総支払い額は大きく変わります。金額や期間が増えるとこの差はさらに広がります。ご自身の希望に合わせて試算し、金利による利息の差を実感しましょう。

国と民間の教育ローンを比較|それぞれの違いを理解しよう

| 国の教育ローン | 民間の教育ローン | |

|---|---|---|

| 金利 | 低い 固定のみ |

高い 変動・固定を選択 |

| 資金使途の範囲 | 中学卒業後の教育費に限る | 教育費であれば比較的自由 |

| 借り入れが可能な 金額の上限 |

350万円(最大450万円) | 3000万円 |

| 返済プラン | 保護者が返済 | 卒業後子どもが 返済するプランも |

| 家庭の状況に 合わせた優遇措置 |

金利・借入期間・保証料の優遇あり | 年収が低いと借り入れできないケースも |

▲国と民間の教育ローン比較表

教育ローンは、借入先が国と民間では特徴に違いがあります。双方それぞれの特徴があり、どちらが自分の希望する借り方に近いかを項目ごとに確認しましょう。

1.かかる金利の違いを比較

| 国の教育ローン | 民間の教育ローン | |

|---|---|---|

| 金利 (年率) |

1.66% 固定金利のみ |

3.0%~6.0% 固定金利 0.9%~3.0% 変動金利 変動金利・固定金利を選択 |

▲金利の違い

国の教育ローンは金利の低さが特徴です。同じ固定金利で比較すれば年1%以上差があります。国の教育ローンは、日本政策金融公庫が公表する金利のみですが、民間教育ローンの金利は会社によって違いがあります。変動金利が選べる点が民間の教育ローンの特徴です。

2.資金使途の広さの違いを比較

| 国の教育ローン | 民間の教育ローン | |

|---|---|---|

| 資金使途の範囲 | 中学校卒業以上の子どもに 関する教育費に限る |

教育に関する費用全般に対応 子どもの年齢による制限なし |

▲資金使途の広さの違い

資金使途が中学卒業後の子どもの教育費に限られる点が、国の教育ローンの特徴です。国の場合、中学校までは義務教育のため、お金を借りてまで学ばずとも十分教育の機会は用意されているという考えがあるためです。一方、民間は子どもの年齢による制限はありません。私立の小学校に入学する子のためにローンを組むこともできます。

3.借入可能額の違いを比較

| 国の教育ローン | 民間の教育ローン | |

|---|---|---|

| 借入 可能額 |

350万円(最大450万円) | 最大3000万円 ※金額は借入先により異なる |

▲借入可能額の違い

国の教育ローンは、借り入れできる金額の上限が350万円と決められています。しかし条件を満たせば450万円まで借りられます。

最大450万円借りられる資金利用

- 自宅外通学

- 修業年限5年以上の大学(昼間部)

- 大学院

- 海外留学(修業年限3ヶ月以上の外国教育施設に留学する場合)

民間の教育ローンは借入先によりさまざまです。中には、最大3000万円借りられるものもあります。医学部に入学する費用として借り入れを検討している人は、借入金額が高額になってしまうケースも。1社で足りない場合は、別の借入先に連絡したりと手間が増えてしまうため、1社で借入希望額をまかなえるか確認しましょう。

4.返済プランの違いを比較

| 国の教育ローン | 民間の教育ローン | |

|---|---|---|

| 返済プラン |

|

|

▲返済プランの違い

教育ローンの返済は、借り入れをした月の翌月からスタートすることが一般的です。在学中は利息のみ返済し、元本を含めた返済は卒業後から行うプランもあります。また民間の教育ローンでは、在学中は保護者が返済し、卒業後は子どもが返済するといった親子で返済するプランを用意している借入先もあります。

家庭や家計の状況に応じたプランを選択することが重要ですが、返済期間が長引くほど総支払い額が増えることに留意しましょう。

5.家庭の状況に合わせた優遇の違いを比較

| 国の教育ローン | 民間の教育ローン | |

|---|---|---|

| 世帯年収200万円以下の家庭 |

|

|

▲世帯年収が低い家庭に向けた優遇措置

国の教育ローンは、特定の家庭状況で優遇措置を受けることができます。

優遇措置を受けられる家庭

- 父子家庭・母子家庭

- 交通遺児家庭-交通事故で親を失った家庭

- 子どもが3人以上かつ世帯年収500万円(356万円)以内の家庭

- 世帯年収200万円(132万円)以内の家庭

※ ()は事業所得者の場合の所得上限額

国の教育ローンは、低所得の家庭向けに優遇措置があり、申込条件に所得の上限があるため高所得者は借り入れできない仕組みになっています。

反対に民間の教育ローンでは、高所得者は借入条件を自由に選択でき、低所得者は借り入れができない場合が多いです。

奨学金制度の特徴|条件によってさまざまなタイプを選択できる

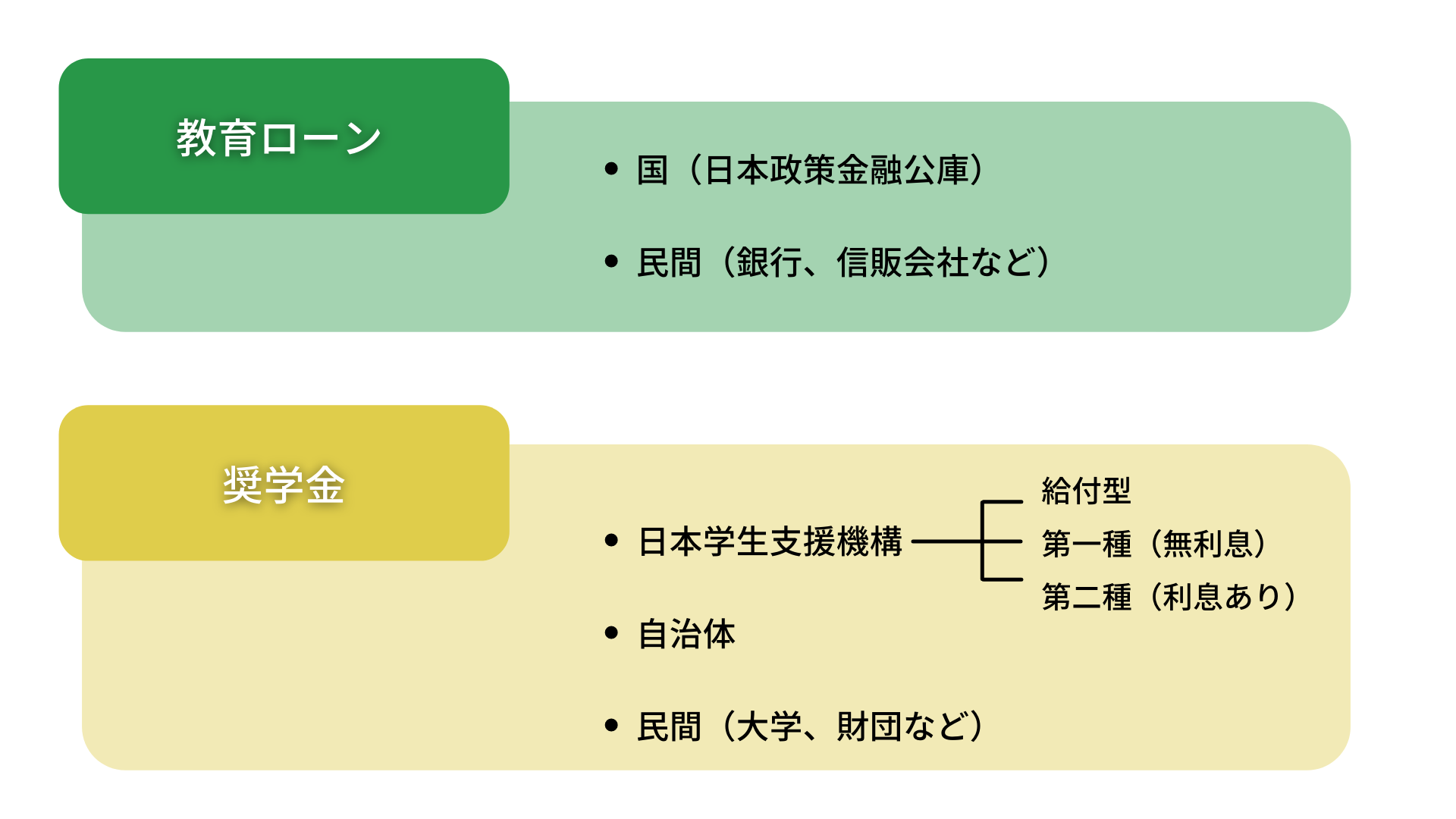

▲教育費に関する借入先の全体像

教育費に関してお金を借り入れる方法として、教育ローンの他に奨学金制度があります。奨学金とは、経済的理由で学ぶことが難しくなっている学生に対して学資の「貸付」や「給付」を行う制度を指します。

奨学金のおもな特徴

- 学生本人が借主

- 学生時代の成績が申込条件に

- 借入金は毎月分割で入金

- 圧倒的に低い金利

- 借り入れは在学期間中(入学前の借り入れは不可)

- 返済は学校を卒業した後に子どもが行う

親が返すことも可

奨学金には、「貸与型」と「給付型」があり、4つのタイプに分類できます。

1.返済不要ー給付される奨学金

| 給付型奨学金 | |

|---|---|

| 対象となる学校 | 大学・短期大学・高等専門学校(4~5年生)・専門学校 |

| 対象となる生徒 | 学力基準

|

| 支給される金額 | 国公立の学校なら 自宅:2万9200円、自宅以外:6万6700円 |

私立の学校なら

自宅:3万8300円、自宅以外:7万5800円

▲給付型奨学金制度についての概要

返済不要、給付タイプの奨学金です。2020年4月から新たな制度がスタートし、対象者、給付金額ともに見直されたことで利用者が増えています。進学先で申請することにより授業料や入学金の免除を受けられる、世帯年収の低い家庭向けの制度です。授業料や入学金の免除は進学後の手続きによるため、入学前、一時的に資金を用意する必要がある点に注意が必要です。

2.利息の返済不要ー元金のみ返済の奨学金

| 第一種奨学金 | |

|---|---|

| 対象となる学校 | 大学院・大学・短期大学・高等専門学校(4~5年生)・専門学校 |

| 対象となる生徒 | 学力基準

|

| 支給される金額 (最高月額) |

国公立の学校なら 自宅:4万5000円、自宅以外:5万1000円 |

私立の学校なら

自宅:5万4000円、自宅以外:6万4000円

▲第一種奨学金制度についての概要

元本のみを返す方法の奨学金制度です。基準を満たさずとも申込は可能なため、まずは申し込むことをおすすめします。第一種への審査に通らない場合、審査により希望月額に満たない場合は、第二種にも申込を行うことができます。利息がつかない借入金であるため、とても魅力的です。

3.借入金額を自由に設定できる柔軟な奨学金

| 第二種奨学金 | |

|---|---|

| 対象となる学校 | 大学院・大学・短期大学・高等専門学校(4~5年生)・専門学校 |

| 対象となる生徒 | 学力基準

|

| 支給される金額 (最高月額) |

2~12万円(1万円単位) 自分で選択 私立医学部・歯学部の場合、12万円に4万円を増額 私立薬学部・獣医学部の場合、12万円に2万円を増額 |

| 金利 (年率) |

2021年3月に卒業した場合 ・変動金利:0.004% ・固定金利:0.268% 上限金利が3%に設定 |

▲第二種奨学金制度についての概要

元本と利息を返していく奨学金制度です。他の教育ローンに比べて低い金利水準となっています。月額2~12万円までであれば自由に借入金額を選択できる点も大きな特徴です。第一種と一緒に利用すると金利の面から見ておすすめであるため、ぜひ活用してください。

4.大学・地方公共団体・公益財団法人が借入先の奨学金

| 対象先 | 特徴 |

|---|---|

| 大学・短大 専門学校など |

|

| 地方公共団体 (都道府県・ 市区町村) |

|

| 公益財団法人 など |

|

▲その他の奨学金制度

日本学生支援機構以外のところでも奨学金を支給しているところがあります。学業や特定の分野で優秀な成績をおさめている学生、経済的に苦しい家庭、借入先の理念に合致している学生などが対象。給付型もあるため、条件に合致しているものがあるかどうか確認してください。

教育ローンと奨学金を比較|6つの違いを解説

教育ローンと奨学金はおもに6つの点で違いがあります。それぞれメリットや用途が異なるため、教育ローンと奨学金を併用することもできます。

| 教育ローン | 奨学金 | |

|---|---|---|

| 借入期間 | 入学前から | 在学中のみ |

| 借主 | 保護者 | 子ども |

| 借入金の入金方法 | 一括 | 分割 |

| 返済開始 | 借りた直後から | 卒業後 |

| 金利 | 高い | 低い |

| 保証料の支払い方法 | 借入金額から差し引き 金利に上乗せ |

支給金額から差し引き |

▲教育ローンと奨学金を比較

1.借りられる期間を比較ー奨学金は短い

入学してから受け取りになる奨学金は、入学費や入学準備費(引っ越し代や教材費)に借入金を充てられません。一方教育ローンは、契約後いつでも受け取れるため、入学費に充てることも可能です。状況に応じた資金計画を組むことが重要です。

2.お金の返済者を比較ー返済者が異なる

教育ローンは保護者が、奨学金は子どもが返済する必要があります。ただし、必ず本人が返済しなくてはいけないわけではありません。親子で話し合い、本来子どもが返済する分を保護者が支払うこともできます。金利が低く借りやすい奨学金を有効活用することは、総支払い額を抑える点において効果があります。家庭にとって一番メリットのある方法で借りることが大切です。

3.お金の借り方を比較ー一括と分割の違いがある

教育ローンの場合は一括でお金が振り込まれ、奨学金は毎月決まった金額が分割で振り込まれます。経済的な理由があって学ぶことが難しい学生が、就職していれば得られたであろう収入を補てんするための資金だからです。

生活費の足しとして使いやすい奨学金ですが、入学前の支払いには対応できないため、それぞれの特徴を理解して借りることが重要です。

4.返済が開始となる期間を比較ー卒業後かの違いがある

教育ローンは借り入れを行った翌月から、奨学金は学校を卒業して社会人になるタイミングで返済が始まります。教育ローンにも学校を卒業した後に返済が開始することになっているプランがありますが、利息の支払いが発生し、総返済額が増える点に注意しましょう。

5.金利を比較ー奨学金は金利が低い

| 借入先 | 金利水準(年率) |

|---|---|

| 民間の教育ローン | ・変動金利:年0.9%~3.0% ・固定金利:年3.0%~6.0% |

| 国の教育ローン | ・固定金利:年1.66% |

| 奨学金 | ・無利息 ・変動金利:年0.004% ・固定金利:年0.268% |

▲金利を比較

奨学金は他に比べてかなり低い水準に設定されています。国から借りた利率でそのまま学生にお金を貸しており、金利においていっさいの利益を得ていないためです。金利の決定時期も異なり、教育ローンは契約したタイミングで金利が確定します。奨学金は貸与が終了した月、つまり2021年3月に卒業した学生は、3月に利率が確定します。お金を借りている間は金利がわからないため、過去の数字から予想するしかない点にも注意しましょう。

6.保証制度を比較ー保証人の必要性の有無が違う

お金を借りる際、借りた人が返済できなくなった場合に代わりに返済する人を用意しなければなりません。

奨学金の保証制度

- 機関保証制度:保証料を支払うことで保証機関による保証を受けられる制度

- 人的保証制度:条件を満たす人に保証人・連帯保証人になってもらう制度

上記のようにいずれかを選ばなければなりませんが、近年は親族に頼みづらいなどの理由から、機関保証制度を選択する人が増えています。

保証料の払い方は借入先により異なります。

保証料の支払い方法

- 国の教育ローン :借入金額から一括で差し引く

- 民間の教育ローン:金利に保証料分を上乗せ(0.2%など)

- 奨学金 :毎月の奨学金支払い額から差し引く

留意点として、奨学金については保証機関から保証を受けても返済がなくなるわけではなく、返済先が保証機関に変わるだけです。民間の教育ローンについては金融機関が用意する団体信用生命保険に加入していれば、保険会社が残った借入金を返済してくれるため、その後の返済も免除されます。

金利の違いが生まれる理由ー金利を決める4つの要素

金利算定の計算式

- 金利=調達に要するコスト+経費+信用にかかるコスト+収益利率

金利は4つの要素を借入先がどのように考えるかによって、違いが生まれます。特に経費と収益利率は会社によって異なるため、金利に大きな差が生じます。金利の仕組みを理解したうえで検討しましょう。

1.調達コストー貸し出す金額を入手するのにかかる費用

お金を貸すために、借入先はお金を調達してこなければなりません。このときにかかる費用が調達コストです。国からお金を調達するところが多いため、会社による差はほとんど生じません。2016年1月以降、日本銀行によるマイナス金利政策の導入により、低金利時代が続いているため、調達にかかるコストも非常に少なく済んでいます。

2.人件費ー貸出に関わる人の人件費

貸出に関わる人の人件費も金利に含まれています。ネット銀行の方が都市銀行や信用金庫に比べて金利が低いのは、可能なかぎりWebで手続きを行い人件費を抑えられるためです。ITの力を活用し、コストとなる人件費を抑え、金利を少しでも下げようと努力をしている借入先もあります。

3.お金を借りる人の信用力ー返済されない可能性を考慮する

お金を貸す際、借主が返済できなくなるリスクを考慮する必要があります。信用力の低い借主への貸付は返済されないリスクが伴うため、その分金利の上乗せが必要です。上場企業に勤める正社員は、金利が優遇される傾向があります。毎月決まった金額が給料として口座に振り込まれ安定的な収入が見込まれるためです。一方自営業者や契約社員では収入が安定せず、翌年同じだけ収入があるかは不明です。将来的に返済が難しくなることを考慮しリスクとして金利が上乗せされ高くなります。

4.企業の利益ー教育ローンの貸出で得られる利益

金利には企業が得る利益が含まれています。調達したお金にかかるコストや、人件費を上回る金利で貸し出せば利益が生まれます。

利益の考え方は各社さまざまです。奨学金のように貸出で利益を生む必要がないと考えれば考慮する必要がないため、とても低い金利で貸し出せます。借入先の考えがもっとも影響し、金利に反映される要素が企業の利益です。

同じ民間の教育ローンであっても金利に違いが出る理由

民間の教育ローンで金利に違いが出るのは「人件費」と「どれだけ利益を得るか」が各社それぞれ違うためです。

貸し出すまでにかかる人件費を削減することで、コストが削減され、金利水準の低下につながります。ネット経由で申し込んだときに「0.1%金利を下げられます」といった特典が得られる理由は、コスト削減によるものなのです。

ローンを貸したときに得る利益を少なくすれば、金利を下げられます。そして金利を引き下げた結果、金利に魅力を感じローンを申し込む人も多くいるはずです。

また、借主の家計や家族構成などを知ることができるため、教育ローンは企業にとって重要な商品です。仮に教育ローン自体で利益が上がらなくとも、教育ローンで得た情報をもとに付随的な取引を展開し、利益を得ることは可能といえるでしょう。

教育ローン自体で利益を上げるため金利を高く設定するか、教育ローンの付随取引で利益を上げるため金利を低く設定するかは、借入先で異なります。この差が金利に違いを生む原因となっているのです。

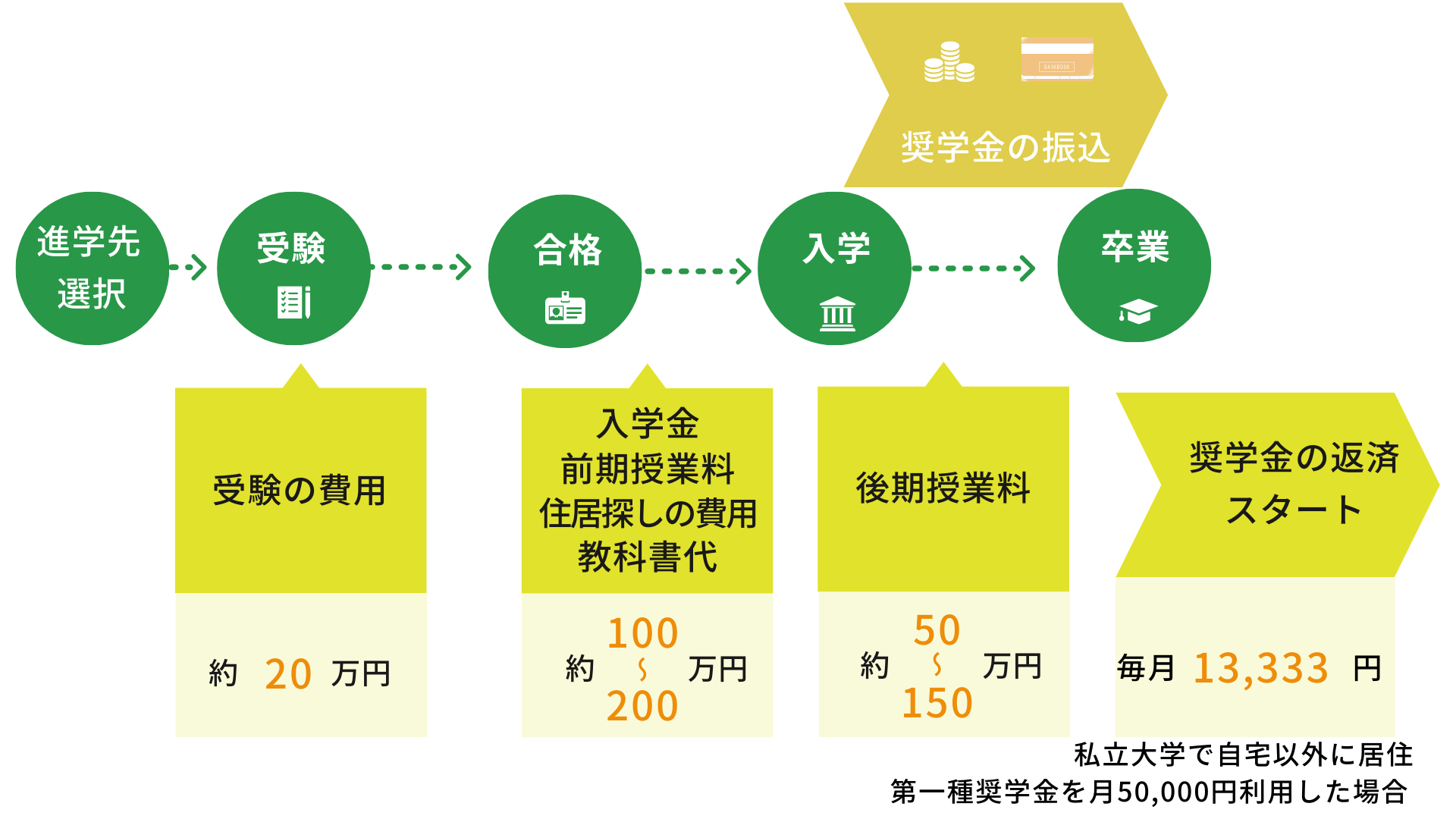

高校3年生から大学卒業までにかかる費用を時系列で確認

▲高校3年生から大学卒業までにかかる費用(2021年6月現在)

大学に入学するうえでしっかり資金計画を立てること、お子さまとよく話し合うことが重要です。高校3年生から大学に入学し、卒業するまでの期間は大きな資金が必要となる時期です。大きな資金として大学の入学料、授業料があります。またかかる費用はお子さまの希望、考えにより大きく変わります。お子さまがどういう思い・考えで大学に通いたいかしっかり話し合うことがより重要です。

お子さまの希望をかなえる資金がいつ、いくら必要か事前に確認したうえで、資金の準備をしましょう。

1.試験合格までに必要な費用ー予備校代や受験料

試験合格に向けてお金を準備する必要があります。予備校が開催する夏・冬の特別講習受講費や、複数の大学を受験する場合の受験料負担が発生するためです。特別講習だけで5~10万円かかることもあり、また、受験料も複数の大学に申し込むと都度費用がかかります。

合格に向けてがんばる子どもを応援する費用であるため、払えない事態は避けたいものです。前もってお子さまとしっかり相談し、不足する場合は教育ローンを検討しましょう。

2.入学までに必要な費用ー入学料・前期授業料・住居費

合格してから入学するまでの期間は、もっともお金が必要となります。入学料や前期授業料、ひとり暮らしをするとなれば住居費が必要であり、教育ローンを借りる人がもっとも多くなる時期です。

入学料は限られた期間にまとまった金額が必要なため、教育ローンの活用が有効ですが、審査を行うために時間を要するローンは申し込んでからすぐには借りられません。

教育ローンは合格前に申込、使わない場合にキャンセルできます。入学料や授業料に必要な金額を想定し、足りない金額に対してローンを申し込む準備をしておきましょう。

3.卒業までに必要な費用ー授業料・生活費

在学中は、半年に一度納入すべき授業料や生活費が必要です。独立行政法人日本学生支援機構が行った平成30年度学生生活調査によれば、私立大学に通うひとり暮らしの学生は、平均すると年間で約250万円の費用が必要になります。これだけの費用を学生が支払うことは困難なため、仕送りや奨学金を利用して暮らしているのです。

授業料は教育ローン、生活費の補てんとして奨学金を借りることもあります。奨学金は子どもが借主となるため、どのように返していくか相談しておきましょう。

4.卒業後必要な費用ー奨学金の返済

子どもが卒業して7ヶ月後から返済が始まります。借入金額と金利は卒業した時点で確定します。通常、借主である子どもが返済することになりますが、代わりに保護者が返済を行うことも可能です。学生時代にかかった費用は保護者が払うものと考える家庭は、奨学金の返済費用を用意しておきましょう。

必要な借入金額の考え方ー目安は入学料と学費

借入金額は、教育費として一番負担の多い入学金と学費を目安にして考えましょう。具体的には、大学への入学金として30万円から100万円、学費として年間50万円から140万円ほどかかります。他にもひとり暮らしをする場合は、家賃や食費などの生活費もかかります。

子どもが行きたい学校の入学料と学費を確認し、最低限借りる必要がある金額を確認しましょう。借入金としてどこまで含めるかは、お子さまと相談したうえで決める必要があります。

私立大学と国立大学の学費の違いを確認

| 私立大学 | 国立大学 | |

|---|---|---|

| 入学金 | 93万5200円 | 65万1600円 |

| 学費(1年間) | 137万3900円 | 66万6700円 |

▲入学金・学費の目安

※金額は文系・理系の平均を採用しております。

参考:2020年度保護者に聞く新入生調査|全国大学生活協同組合連合会

参考:私立大学等の平成30年度入学者に係る学生納付金等調査結果について|文部科学省

参考:国立大学等の授業料その他の費用に関する省令|文部科学省

参考:平成30年度学生生活調査,p.5|独立行政法人日本学生支援機構

入学金は約30万円、学費は1年間で約70万円、4年間通学するなら約283万円違いがあります。記載の金額はあくまで平均値です。目安として活用し、希望する学校のホームページやパンフレットで実際にかかる金額を確認しましょう。

実家暮らしとひとり暮らしの生活費の違いを確認

| 実家暮らし | ひとり暮らし | |

|---|---|---|

| 生活費 (住居費、光熱費、食費) 1年間 |

43万4100円 | 111万1414円 |

▲実家暮らしとひとり暮らしにかかる生活費(住居費・光熱費、食費)の違い

※アンケートによる調査結果のため地域差による物価の差を考慮していません

※国公私立に通う学生の年間平均生活費です

参考:平成30年度学生生活調査,p.7|独立行政法人日本学生支援機構

実家暮らしとひとり暮らしでは生活費に大きな差が生じます。実家暮らしの場合、住居・光熱費はいっさいかからず、食費も友人と外食に行った場合にかかる程度です。一方ひとり暮らしの場合、アルバイトによる収入か、お金を借りることで補てんしなければならないほど生活費がかかってしまいます。アルバイトに時間を割いてしまった結果、学業がおろそかになってしまう場合もあります。お子さまがどういう学生生活を送りたいかよく相談し、借り入れの金額に組み入れるか検討しましょう。

事例で確認ー教育ローンの活用法

教育ローンと奨学金、双方のメリットを生かすことでよりよいローンを組むことができます。

教育ローンのメリット

- 柔軟な資金使途に対応できる

- 入学前からお金を一括で借りられる

奨学金のメリット

- 低い金利で借りられる

双方のメリットをうまく活用し、希望に合わせた借り入れを実現させましょう。

教育ローンと奨学金を併用-お子さまに合わせた返済計画を

教育ローンと奨学金をあわせて総支払い額を抑えた事例

入学料と最初の授業料は教育ローン、在学中にかかる費用は全て奨学金で支払ったケース

借り入れは、低い金利の奨学金で全てカバーしたいところですが、入学料を支払うことはできません。間に合わない分は、教育ローンを使って対応しましょう。

また入学金の支払いのみお金を借りる必要がある場合は、教育ローンから奨学金に借り換えることができます。具体的には振り込まれる奨学金でローンを返済していく方法です。教育ローン完済後、残るのは卒業後に支払う奨学金の借入金のみです。結果的に低金利の奨学金で入学費を支払えます。

金利を考え学費が必要なタイミングで借り入れる活用法

金利の負担を軽減させるため必要なタイミングで都度教育ローンを借りた事例

学費が必要な4月・10月にそれぞれ4年間教育ローンを借りたケース

教育ローンは、必要なときに必要な金額だけ借りましょう。民間の教育ローンの中には、手間を省くために、入学後必要になる費用を前もって借りられるものもあります。しかし、手間がかかっても、教育ローンは必要なときに必要な金額だけ借りましょう。教育ローンは使っていないお金を含め、借りた金額分だけ支払う利息が発生します。半年後に必要な学費の支払いを前もって借りるとき、半年間使っていないお金に利息が発生します。半年後新たに教育ローンの契約を結べば、支払う必要のなかった利息です。教育に関する借入金の総支払い額を少なくするためにも、その都度必要なときに借り入れをするのがおすすです。

予備校費・受験料に使う方法も

学習塾や予備校費などの、学校への入学準備にかかる費用に教育ローンを使った事例

学習塾や予備校費などの、学校への入学準備にかかる費用に教育ローンを使った事例

教育ローンの幅広い資金使途を活用したケースです。希望する学校に入学するため努力するお子さまへ、資金援助をしたいと考える保護者は多くいるはずです。予備校費だけでなく、在学中の海外留学に必要な費用に使うこともできます。お金が足りないから夢を諦めるのではなく、教育ローンを活用して夢を応援してあげましょう。

教育ローンを借りるまでの流れ|必要書類の違いに注意

教育ローンを借りるまでの流れを確認しましょう。また教育ローンを申し込む際、国と民間の教育ローン、奨学金では必要な書類が違います。書類に不備があると審査に時間がかかり希望するタイミングでお金を借りられません。事前準備を忘れずに行いましょう。

1.申込からお金を借り入れるまで

| 仮申込 (有効期限あり) |

|

| 本申込 (有効期限あり) |

|

| 契約 |

|

| 借入金の受け取り |

|

▲教育ローンを借りるまでの流れ

必要書類の提出、審査、契約、借入金の受け取りが、教育ローンを借りるまでの流れです。借入先によって借入金を受け取るまでの時期は異なるため、借入先に事前に相談しましょう。また審査に通過したから必ず契約しないといけないというわけではありません。本審査まで手続きを進めておき、合格が決まり次第、必要になったタイミングで契約が可能です。入学金は支払い時期が遅れると合格取り消しになってしまうため、手続きを進めつつ準備しておくことをおすすめします。

2.国の教育ローンを申し込む場合

| 申込先 | 日本政策金融公庫 |

|---|---|

| 手続き方法 | 来店・インターネット・郵送 |

| 必要書類 | 審査時

契約時

|

| 期間 | 1ヶ月程度(申込から借り入れまで) |

| 留意点 | 審査期間は混み合っている時期(10月~3月)は1ヶ月以上 時間がかかるケースあり |

▲国の教育ローンに申し込むための手続き方法

国の教育ローンは日本政策金融公庫に申込ます。手続きは来店、郵送、インターネットのいずれかを選択でき、いっさい来店することなく手続きすることも可能です。国の教育ローンの場合、本申込から手続きが進みます。申込から借入金を受け取るまでの期間は約1ヶ月です。借入金は申込人名義の口座に直接振り込まれます。日本政策金融公庫から支払い先に直接振り込まれることはないため、注意が必要です。

3.民間の教育ローンを申し込む場合

| 申込先 | 銀行・信用金庫・信販会社など |

|---|---|

| 手続き方法 | 来店・インターネット・郵送 |

| 必要書類 | 仮審査時

本審査時

契約時

|

| 期間 | 1週間~10日程度(申込から借り入れまで) |

| 留意点 | 必要書類・審査期間が各申込先により異なるため確認必要 |

▲民間の教育ローン申込手続き方法(横浜銀行の場合)

民間の教育ローンの場合には、求められる必要書類に違いがあります。本人確認書類や年収を証明する書類、資金の使い道がわかる書類は、どこでも必要なものであるため準備しておきましょう。インターネットで仮審査を行う点、審査期間が他のローンに比べて短い点が特徴です。契約までの仮審査・本審査には有効期限があるため、借り入れる場合は期限内に手続きを行いましょう。

4.奨学金を申し込む場合

| 申込先 | 日本学生支援機構・在籍している学校・進学先 |

|---|---|

| 手続き方法 | インターネット・郵送 |

| 必要書類 | 予約採用時(在籍している学校で申込書受理)

|

| 申込方法 | 予約採用ー在学時に予約し進学先で正式に申し込む 在学採用ー進学後申込手続き |

▲奨学金の申込を行うための手続き方法(日本学生支援機構の奨学金を利用する場合)

奨学金の申込方法

- 予約採用

- 在学中に進学後奨学金を受け取ることを予約する

- 在学採用

- 進学後奨学金を受け取る手続きを行う

在学中に奨学金の受け取りを予約する予約採用と、進学後、奨学金の受け取り手続きを行う在学採用があります。奨学金の利用を検討している場合、高校3年生の春頃に、学校経由で予約採用の申込手続きを行う学生がほとんどです。審査は日本学生支援機構で行いますが、在学先や進学先で申込書類を受理・提出する必要があります。奨学金の手続きは在学先・進学先で相談しながら進めましょう。

教育ローンに申し込む前に注意すべき3つのポイント

教育ローンに申し込む前に、注意しておきたい点が3つあります。

教育ローンを借りる前に注意すべき3つのポイント

- 申込は余裕をもって手続き

- 金額と返済計画は親子で相談

- 申込前に借入金を整理

いずれも家族にとって、よりよい教育ローンを組むために確認すべきポイントです。しっかり確認したうえで教育ローンを検討してください。

ローンの申込には余裕をもって

申込手続きは、時間の余裕をもって行いましょう。申込手続きに時間がかかってしまう借入先もあるためです。国の教育ローンの場合は1ヶ月ほど、民間の教育ローンは1週間~10日ほどかかります。お子さまの合格を受けて、入学費に使うため国の教育ローンを活用したいと思っても、支払い期日が2週間であれば支払いに間に合いません。いずれの借入先も合格前に本審査まで進められます。進められる手続きは進めておき、余裕をもって申込ましょう。

金額と返済計画はお子さまと相談

いくら借りるか、どうやって返していくかは、お子さまと相談して決めましょう。お子さまがどういう学生生活を送りたいか、返済を行う意思があるかにより金額と返済方法が変わるためです。例えばひとり暮らしで、学業に集中するためアルバイトもあまり行わないと希望すれば、在学中の生活費も工面しなければなりません。返済について社会人になってから自分で行う意思があるなら奨学金を有効活用できます。

教育ローンはお子さまの希望をかなえるための手段です。どのような希望があるかしっかり話し合って教育ローンを借りましょう。

借金は整理したうえで申込を

他社で借入がある場合、余裕資金で返せるなら、完済したうえで教育ローンを検討する必要があります。他社で借入があるかどうかは、審査上確認する重要なポイントだからです。特に民間の教育ローンの場合、有利な条件での契約に結びつきます。具体的には返済比率という考えが重要視されます。

返済比率の計算式

返済比率=1年間に返済する借入金の総額÷年収×100

具体例

年収:500万円 毎月の借入金返済額:10万円の場合

10万円×12ヶ月÷500万円×100=24%(返済比率)

目安として35%を上回ると、審査に通りにくいと見なされます。返済比率が低い人は、信用力がある借主で、貸したお金を返せる人と見なされます。信用力のある借主は、低い金利水準での借り入れが可能です。良い条件で契約できるようにするためにも、借金は整理したうえで教育ローンを活用しましょう。

教育ローンに関するよくある質問をFPが解説

教育ローンを自身で比較するにあたり、理解できない点や不安な点があっては納得のいく借り入れができません。悩みや疑問を解決し、納得のうえでローンを活用するためにも、ご自身に該当するものがあればぜひ参考にしてください。

質問者様

教育ローンの目安となる金利はどのくらい?

FP町田萌さん

国の教育ローンの金利年率1.66%を目安にしましょう。

民間の教育ローンの金利は、変動金利で年0.9%〜3.0%、固定金利なら年3.0%〜7.0%で設定する借入先が多いです。国の教育ローンは固定金利年率1.66%で設定されています。変動金利を選択するなら、国の教育ローンを下回る金利水準でローンを組むことを目安にすると、低い金利でローンを組めたといえるでしょう。

質問者様

教育ローンの審査は厳しい?

FP町田萌さん

民間の教育ローンの審査は厳格に定められています。審査に通らない人もいることでしょう。しかし、教育費に関するローンは制度が充実しています。年収が低い場合は国の教育ローンを申し込めます。教育ローンの審査は厳格ですが、代替できる制度が充実しているため審査に落ちた場合には他を探してみましょう。

質問者様

教育ローンの金利は交渉できる?

FP町田萌さん

交渉可能です。交渉とは会話術で相手を説得し有利な条件を得ることではなく、他社でもローンに申込、見積もりを出してもらい有利な条件への変更を相談することです。

民間の教育ローンの代表である銀行は、ルールが明確に定められているため、担当者の独断で条件を変更できません。しかし、他と競合している場合など、状況に応じて金利を下げる交渉をしてくる場合もあります。

むやみに交渉術で説得しようとすると相手の心証を悪くする可能性があるため、しっかり書類をもって交渉しましょう。成功すれば低い金利で申し込める可能性があります。

質問者様

借り換え前提でローンを組むことはできる?

FP町田萌さん

基本的に金融機関は、ローン借入時に借り換えを前提としていません。今後も金利が下がることを予想し、現在は変動金利で借り、下がったタイミングで借り換えようという考え方もあります。予想どおり金利が下がれば効果的な手法といえますが、急激に金利が上昇すると結果的に損してしまうことも。お金を借りた時点で、将来返せるかどうかを見ておくことが重要なため、借り換え前提での借り入れは難しいでしょう。

質問者様

ローン返済が難しくなった場合はどうすればいいの?

FP町田萌さん

まずは借入先に相談しましょう。契約内容によっては、返済期間を延ばして毎月の返済額を減らすことや、一定期間は利息のみ返していくことも可能。現状を隠すことなく、ありのままを伝えて相談すると、借入先の担当者は親身になって対応してくれます。困ったときはまず借入先に連絡しましょう。

質問者様

証書貸付型とカードローン型どちらがいいの?

FP町田萌さん

どちらにもメリットとデメリットがあります。証書貸付型は都度申込を行い、審査を経てお金を借りる方法です。手間がかかりますが、カードローン型と比較して金利を低く抑えられるメリットがあります。対してカードローン型とは、契約時点で借入可能となる限度額の範囲内で、自由にいつでも借りられる方法を指します。当然便利に感じるのはカードローン型ですが、金利が高い点に注意しましょう。

質問者様

金利が低いところを選んでいれば間違いないの?

FP町田萌さん

金利の低さを中心に、子どもの教育計画に合わせてローンを選びましょう。金利の低さは総支払い額に影響する重要な要素です。金利に加えて、子どもの教育計画に合った返済期間を設定できるか、資金使途に合った教育費として利用できるかを確認することも重要です。

金利の低さを中心に、家庭状況に合った教育ローンを選びましょう。

銀行105行を徹底調査!銀行教育ローンの最低金利比較【最低金利ランキング】

ロンたす編集部では、全国の銀行の教育ローンを独自調査しました。105行のメガバンク、地方銀行、都市銀行、ネット銀行の金利を徹底比較します。

「最低金利ランキングで上位の銀行から申し込もう」と思ったあなたに、知っておいてほしい教育ローン申込前の3つのポイントがあります。

教育ローン申込前の3つのポイント

- 個人の借入実績や年収、居住地などの条件で、あなた自身が借りられる金利は変わる

- 最低金利順に比較して申込をしても、実はあなたにとってのベストな借入先は別だった…という事が発生する

- 銀行ごとに申込・審査を行うと、多数の審査履歴が残ってしまう

この不満を解消するためにロンたすは生まれました。ロンたすは条件を1回入力すると、1度の事前審査で「自分の条件で借りられる教育ローン」の金利・金額が提案される仕組みです。ランキングで銀行ごとの違いをチェックしたら、無料診断から一括提案依頼してみましょう。

| 銀行 | 金利 | 借入限度額 | 条件・備考 |

|---|---|---|---|

| 横浜銀行 | 0.9% ~2.9% |

1000万円 | 保証料 0円 変動金利 最短翌日 借入金、就学30万以内、留学60万以内 500万円超は、医学部・歯学部・薬学部への費用に限る |

| 八十二銀行 | 1.15% | 500万円 | 保証料 別途 変動金利 最短数分 web契約に条件あり |

| 大分銀行 | 1.2% ~ 1.8% |

800万円 | 保証料 別途 変動金利 ネット契約タイプは金利0.6%引き下げる。その他、店頭契約タイプは特別金利として最大0.6%下がる。 |

| 神奈川銀行 | 1.5% ~ 3.5% |

1000万円 | 保証料 込み 変動金利 かなぎんとの取引状況により金利最大1.0%引き下げ |

| 東京スター銀行 | 1.5% ~ 3.8% |

500万円 | 保証料 込み 変動金利 |

| 西京銀行 | 1.5% ~ 2.4% |

500万円 | 固定金利 金利は審査内容、取引譲許により決定。優遇金利適用取引 |

| 筑波銀行 | 1.6% ~ 3.4% |

1000万円 | 保証料 込み 変動金利 |

| 千葉興業銀行 | 1.6% ~ 3.9% |

1000万円 | 変動金利 最短翌営業日 |

| 仙台銀行 | 1.65% ~ 4.8% |

1000万円 | 変動金利 |

| 大東銀行 | 1.7% ~ 3.95% |

1000万円 | 保証料 込み 変動金利 |

| 西日本シティ銀行 | 1.7% ~ 2.4% |

1000万円 | 保証料 別途 変動金利 条件を満たすと最大金利が0.7%お得になる。 |

| 東邦銀行 | 1.7% ~ 1.7% |

500万円 | 変動金利 |

| 宮崎銀行 | 1.725% ~ 3.225% |

1000万円 | 保証料 別途 変動金利 だるまーじ?楽部のポイントに応じ最大金利を1.5%割引する |

| 福島銀行 | 1.75% ~ 3.1% |

1000万円 | 保証料 込み 変動金利 |

| 住信SBIネット銀行 | 1.775% ~ 3.975% |

1000万円 | 審査手数料 要 変動金利 2週間程度 所定の条件を満たせば年金利が最大1.下がる |

| 南日本銀行 | 1.8% ~ 5.8% |

1000万円 | 保証料 込み 固定金利 インターネット、FAX、電話、窓口で申し込み可能 |

| 東北銀行 | 1.8% ~ 3.2% |

500万円 | 変動金利 |

| 七十七銀行 | 1.8% ~ 3.9% |

500万円 | 変動金利 |

| 北日本銀行 | 1.8% ~ 2.8% |

500万円 | 変動金利 |

| 富山第一銀行 | 1.8% ~ 2% |

500万円 | 保証料 込み 変動金利 来店にて契約 |

| 関西みらい銀行 | 1.8% ~ 2.2% |

500万円 | 保証料 込み 変動金利 |

| 埼玉りそな銀行 | 1.8% ~ 2.2% |

500万円 | 保証料 込み 変動金利 住宅ローンを併用した場合、最低金利になる その他目的に応じた教育ローンのプランがある |

| 南都銀行 | 1.875% ~ 3.775% |

1000万円 | 保証料 不要 変動金利 |

| 大光銀行 | 1.9% ~ 2.5% |

1000万円 | 変動金利 |

| 肥後銀行 | 1.9% | 1000万円 | 保証料 込み 変動金利 1.90のみ記載 |

| 鹿児島銀行 | 1.9% ~ 3.7% |

1000万円 | 保証料 込み 変動金利 お取引状況に応じて最大1.8%金利を引き下げる |

| 第四北越銀行 | 1.9% ~ 3.5% |

2000万円 | 保証料 込み 変動金利 最短即日 |

| 筑邦銀行 | 1.9% ~ 4% |

500万円 | 保証料 込み 変動金利 保証料を一括で払い、かつ条件を満たす場合は1.9%となる。保証料込みの場合の金利は最小で2.7% |

| 福邦銀行 | 1.925% | 1000万円 | 保証料 込み 変動金利 |

| 足利銀行 | 1.95% ~ 2.2% |

1000万円 | 保証料 込み 変動金利 |

| トマト銀行 | 1.95% ~ 4.4% |

500万円 | 変動金利 審査により金利は決定する。トマト金利優遇プランで金利を下げられる。 |

| 十六銀行 | 1.975% ~ 3.975% |

1000万円 | 保証料 込み 変動金利 |

| 京都銀行 | 1.975% ~ 3.675% |

1000万円 | 保証料 不要 変動金利 |

| みちのく銀行 | 2% ~ 3.025% |

1000万円 | 保証料 込み 変動金利 固定金利も選べる |

| 秋田銀行 | 2% ~ 4.3% |

1000万円 | 保証料 込み 変動金利 インターネットの申し込み可 |

| 山陰合同銀行 | 2% | 1000万円 | 保証料 不要 変動金利 証書貸付型、適用利率は当行の長期貸し出し最優遇利率を基準に変動 カード型の場合 |

| 四国銀行 | 2% ~ 2.4% |

1000万円 | 保証料 込み 固定金利 取引内容により0.4%最大引き下げ |

| 沖縄銀行 | 2% ~ 2.8% |

3000万円 | 変動金利 不明 |

| きらぼし銀行 | 2% ~ 5.5% |

500万円 | 変動金利 |

| 青森銀行 | 2.075% ~ 4.5% |

1000万円 | 保証料 込み 変動金利 インターネットで申し込み可 |

| 山形銀行 | 2.1% ~ 3.5% |

1000万円 | 変動金利 入学金も可 |

| 岩手銀行 | 2.1% ~ 2.1% |

1000万円 | |

| 静岡中央銀行 | 2.1% ~ 2.5% |

1000万円 | 保証料 込み 変動金利 |

| 栃木銀行 | 2.1% ~ 3.5% |

2000万円 | 保証料 不要 変動金利 3~4日 進学ローン |

| 東和銀行 | 2.125% ~ 3.725% |

1000万円 | 保証料 込み 変動金利 |

| 池田泉州銀行 | 2.175% ~ 2.875% |

1000万円 | 保証料 込み 変動金利 |

| 京葉銀行 | 2.2% ~ 2.7% |

1000万円 | 変動金利 |

| 長野銀行 | 2.2% ~ 3.2% |

1000万円 | 保証料 込み 変動金利 |

| 静岡銀行 | 2.2% ~ 5.7% |

1000万円 | 保証料 込み 変動金利 |

| 阿波銀行 | 2.2% | 1000万円 | 保証料 込み 固定金利 右は阿波銀保証型、web契約、団体信用生命保険加入なしの場合。その他金利引き下げサービスあり。 |

| 千葉銀行 | 2.2% ~ 2.4% |

3000万円 | 保証料 込み 変動金利 |

| 東邦銀行 | 2.2% ~ 2.3% |

300万円 | 保証料 込み 変動金利 |

| 清水銀行 | 2.25% | 1000万円 | 保証料 込み 変動金利 |

| 山梨中央銀行 | 2.275% ~ 3.275% |

1000万円 | 不審査手数料 要 条件参照 変動金利 保証料原則不要 |

| 百十四銀行 | 2.3% ~ 5.3% |

1000万円 | 保証料 込み |

| 高知銀行 | 2.3% ~ 2.6% |

1000万円 | 保証料 込み 変動金利 当行で給与振り込みの場合0.3%金利引き下げ |

| 佐賀銀行 | 2.3% ~ 2.9% |

1000万円 | 保証料 込み 固定金利 ゆめパスの積立期間が3年以上経過している方、積立投信・モテカカードのいずれかを契約・申し込みしている方 |

| 豊和銀行 | 2.3% ~ 4.1% |

1000万円 | 保証料 込み 変動金利 インターネットやFAXでの仮審査等の条件により最大0.5%金利の引き下げ可 |

| 沖縄海邦銀行 | 2.3% ~ 4.5% |

1000万円 | 保証料 込み 変動金利 Web申し込み可 |

| 名古屋銀行 | 2.4% ~ 2.7% |

1000万円 | 保証料 不要 固定金利 |

| 中京銀行 | 2.4% ~ 3.4% |

700万円 | 変動金利 |

| 滋賀銀行 | 2.475% ~ 5.175% |

1000万円 | 保証料 込み 変動金利 |

| 北國銀行 | 2.5% ~ 5.5% |

1000万円 | 保証料 不要 固定金利 |

| 広島銀行 | 2.5% ~ 4% |

1000万円 | 変動金利 最短即日 一括借入タイプ |

| 山口銀行 | 2.5% ~ 3.7% |

500万円 | 保証料 込み 変動金利 |

| もみじ銀行 | 2.5% ~ 3.7% |

500万円 | 変動金利 金利優遇項目があり、それを満たし、かつ大学優遇を受けると最大1%引き下げ |

| 北九州銀行 | 2.5% ~ 3.7% |

500万円 | 保証料 込み 変動金利 当行所定の基準により金利優遇を行う。また山口、広島、福岡の大学、短大、専門・専修学校に入学または在学のお子様がお持ちの方または本人を金利優遇する。 |

| 群馬銀行 | 2.6% ~ 3.3% |

3000万円 | 保証料 別途 変動金利 合格発表前でも予約可能 |

| 伊予銀行 | 2.7% | 1000万円 | 保証料 込み 固定金利 |

| 愛媛銀行 | 2.7% ~ 3% |

1000万円 | 保証料 込み 固定金利 団体信用生命保険に選択加入が可能であり、加入すると保険料として金利に0.2%上乗せとなる。ワイド団信使用の場合は0.3%上乗せ |

| 宮崎太陽銀行 | 2.7% ~ 4% |

1000万円 | 保証料 込み 変動金利 Web申し込みで金利0.55%優遇 |

| 福岡銀行 | 2.7% ~ 3.3% |

2000万円 | 保証料 込み 変動金利 給与振り込みまたはmybank+会員の方でWeb申し込みの場合2.7% |

| 十八親和銀行 | 2.7% ~ 3.3% |

2000万円 | 保証料 込み 変動金利 給与振り込みまたはmybank+会員の方でWeb申し込み2.7% |

| 島根銀行 | 2.7% ~ 4.9% |

500万円 | 保証料 込み 変動金利 金利引き下げ条件が定まっており、それを満たすことで2.7%まで下がる。 |

| 琉球銀行 | 2.8% | 3000万円 | 保証料 込み 変動金利 不明 |

| イオン銀行 | 2.8% ~ 3.8% |

500万円 | 不審査手数料 要 変動金利 最短でも2週間 イオン銀行のカードローン契約者は金利が年1.優遇される |

| 北陸銀行 | 2.885% ~ 4.385% |

2000万円 | 保証料 別途 変動金利 |

| 北海道銀行 | 2.975% | 1000万円 | 保証料 込み インターネットで申し込み可 |

| りそな銀行 | 2.975% ~ 4.475% |

500万円 | 変動金利 住宅ローンを利用していれば金利2.975% |

| 荘内銀行 | 3% ~ 4.5% |

1000万円 | 不審査手数料 要 変動金利 インターネットの申し込み可 |

| 熊本銀行 | 3.1% ~ 3.7% |

2000万円 | 保証料 込み 変動金利 1日 会員かつWeb申し込みで金利3.1% |

| 紀陽銀行 | 3.1% ~ 4.8% |

500万円 | 保証料 込み 変動金利 |

| 但馬銀行 | 3.2% ~ 5.8% |

500万円 | 保証料 込み 変動金利 |

| 大垣共立銀行 | 3.225% | 500万円 | 保証料 別途 変動金利 |

| 愛知銀行 | 3.3% ~ 3.5% |

1000万円 | 保証料 込み 固定金利 |

| 福岡中央銀行 | 3.3% ~ 3.3% |

1000万円 | 保証料 込み 固定金利 |

| 鳥取銀行 | 3.3% ~ 4.1% |

500万円 | 保証料 込み 変動金利 |

| 中国銀行 | 3.475% | 1000万円 | 保証料 込み 変動金利 証書貸付型、金利優遇あり(web契約、その他優遇に該当する場合) |

| みずほ銀行 | 3.475% | 300万円 | 保証料 込み 変動金利 パソコンか店頭での申し込み |

| 三井住友銀行 | 3.475% | 300万円 | 保証料 込み 変動金利 住宅ローンとセットで金利優遇 |

| 北都銀行 | 3.5% ~ 13.5% |

1000万円 | 固定金利 インターネットの申し込み可 |

| スルガ銀行 | 3.5% ~ 7% |

1000万円 | 変動金利 |

| きらやか銀行 | 3.675% ~ 4.7% |

300万円 | 変動金利 |

| 福井銀行 | 3.7% | 500万円 | 保証料 不要 変動金利 |

| 佐賀共栄銀行 | 3.75% ~ 5.05% |

1000万円 | 審査手数料 要 保証料 込み 固定金利 新教育ローン、固定金利・変動金利両方あり ここでは固定金利を記載 |

| 富山銀行 | 3.875% | 1000万円 | 保証料 込み 変動金利 教育プランを参考 |

| みなと銀行 | 3.975% ~ 4.975% |

500万円 | 保証料 込み 変動金利 |

| 三菱UFJ銀行 | 3.975% | 500万円 | 保証料 込み 変動金利 インターネット申し込みによる金利 |

| 三十三銀行 | 4.1% | 500万円 | 保証料 込み 変動金利 |

| 長崎銀行 | 4.2% | 500万円 | 保証料 込み 変動金利 インターネットでの申し込み可 |

| 徳島大正銀行 | 4.95% ~ 4.95% |

500万円 | 保証料 込み 変動金利 れいんぼーポイントサービスを申し込みし、所定のポイントを満たした場合、適応ステージに応じた差し引きをします。 |

| 百五銀行 | 5.475% | 1000万円 | 保証料 不要 変動金利 |

| 香川銀行 | 6% ~ 7% |

100万円 | 保証料 込み 固定金利 当行住宅ローンをご利用の方は金利1%引き下げ |

| 武蔵野銀行 | 3.6% | 1000万円 | 保証料 込み 変動金利 |

| 東日本銀行 | 4.725% | 1000万円 | 保証料 込み 変動金利 金利優遇なし、サイトには4.725のみ記載 |

・出典:各銀行公式サイトより調査。ロンたす編集部が独自調査しランキングにしました。

・調査:2022年6月末日

・全国の銀行を対象に調査しましたが、教育ローンのサービスや金利が見つからなかった銀行は記載していません。

・このランキングは公知情報を基に調査した結果であり、ロンたすへの登録を通じて借りられることを示すものではありません。

・可能な限り品質を保つようにしておりますが、異なる情報を発見した場合には、ロンたす編集部までご連絡ください。

金利だけでなく子どもの教育計画に合わせて教育ローンを申し込もう

教育ローンは金利だけでなく、返済期間などを比較したうえで利用目的に合わせて申し込むことが重要です。金利だけを重視して比較すると、教育計画に合わない教育ローンを契約してしまうこともあります。民間の教育ローン、国の教育ローン、奨学金について細かく比較し、お子さまの教育費が必要となる時期に対応した教育ローンを申し込むことが重要です。

今の年収や家庭の状況からどの程度の額が借りられるのか不安な人は、自分に合ったものを提案してくれるロンたすの活用がおすすめです。スマホで条件を登録すれば、あなたに融資をしたい銀行から直接プラン提案を受けられるため、自身が借りられる額を診断しながら自身に合った教育ローンを見つける手助けとなるでしょう。むやみに情報収集するよりも精度の高い教育ローンの提案書が手に入り、自身での比較も容易になります。

数社から受けた提案をもとに教育ローンを比較し、自分に合ったローンを見つけましょう。

町田萌さん

FPサテライト代表取締役

この記事の監修者

日本大学商学部在学時よりFPを志し、外資系損害保険会社、eラーニング専門企業に勤務。

卒業後、税理士法人勤務を経て、FP事務所を開業。

現在は、相談業務、メディア執筆、講師等、幅広く活動を行っている。

また、税理士法人の勤務経験から中小企業向けの財務経理業務支援なども行う他、自社にてFPの育成や学生のインターンシップにも注力。

金融商品を取り扱わず、お客様の立場に立った中立的な相談、幅広い分野からの問題解決をモットーとしている。

産業能率大学通信教育課程の兼任教員でもある。