【FP監修】多目的ローンを手間なし比較|フリーローンの使い道と審査におけるチェックポイントを徹底解説

「フリーローンのおすすめは?」 「フリーローンの使い道が知りたい!」 「フリーローンの審査は厳しいの?」

フリーローンとは、借入金の使い道に制限がなく、目的に合わせて自由に使えるローンのことです。

フリーローンのおすすめは、金利、借入金額、借入期間など重視する目的によって異なります。 フリーローンには、有担保型と無担保型が存在します。

詳しくは、多目的ローン(フリーローン)の無担保型と有担保型を比較をご覧ください。

フリーローンのおすすめは、金利、上限金額、保証制度など重視する目的によって異なります。最も低い金利で借りたい場合、有担保型のフリーローンがおすすめです。

フリーローンの使い道に関しては、車の購入費用や生活費用、住宅費用に使用する方が多いですが、様々な用途に合わせて使用することができます。

フリーローンの審査に関しては、カードローンに比べ厳しいものの、カードローンより低金利で借りることができます。

この記事では、フリーローンを選ぶ際のポイントと、審査における確認ポイント、申込から契約までの流れについてご紹介します。

- ローンならロンたす

- 【FP監修】多目的ローンを手間なし比較|フリーローンの使い道と審査におけるチェックポイントを徹底解説

目次[hide]

- 多目的ローン(フリーローン)とはー目的に合わせて自由に使えるローン

- 多目的ローン(フリーローン)のメリット

- 多目的ローン(フリーローン)のデメリット

- 金利を比較ー借入先によって異なる金利

- 多目的ローンの選び方ー比較するときに確認すべき6つのポイント

- 多目的ローン(フリーローン)とカードローンの違いを比較

- 多目的ローン(フリーローン)の無担保型と有担保型を比較

- 保証制度の違いを解説ー連帯保証と保証会社

- 4つの事例で確認ー多目的ローンの活用方法

- 審査における5つのチェックポイントー融資する側の目線で確認

- 多目的ローン(フリーローン)は審査なしで借り入れ可能か

- 審査に落ちた事例から学ぶー審査に通りやすくするためのポイント

- 申込から契約までの流れを確認

- 多目的ローンの借り入れの際に提出する必要書類

- 多目的ローン(フリーローン)の利用経験者にアンケート|年収や用途をチェック

- 多目的ローン(フリーローン)に関するよくある質問をFPが解説

多目的ローン(フリーローン)を比較するなら「ロンたす」ーまずはシミュレーション

最短3分で簡単無料シミュレーション。 金利で損をしたくないあなたへ。たった3分の無料診断で返済が月数千円安くなるかもしれません。ロンたすなら、低金利のローンを簡単に素早く比較でき、Webで完結できます。

自分が借入可能かどうかを診断後にローンの条件を登録するだけで、融資をしたい銀行から提案が届くため、気軽に比較ができて便利です。

多目的ローン(フリーローン)とはー目的に合わせて自由に使えるローン

多目的ローンのおもな特徴

- お金の使い道は原則自由

- 借入回数は1回のみ

- 借入後完済するまで追加の借り入れ無し

- カードローンに比べて低い金利

多目的ローンとは、目的に合わせて自由に使えるローンのことです。お金の使い道は原則自由で、旅行費用や引越し費用などさまざまな用途で使えます。

借りたい目的に合致する商品がない場合の個人ローン

お金を借りる目的に合う商品がないときに利用できるするのが、多目的ローンです。お金の使い道が自由であるため、目的に合致する商品がなかったときの受け皿となります。やりたいことを実現するためにお金が必要なとき、申込を検討してみるとよいでしょう。

多目的ローン(フリーローン)のメリット

| メリット |

|---|

|

▲多目的ローンを利用するメリット

お金の使い道が自由という点が、一番のメリットです。カードローンと比べて金利も低く設定されています。利用目的にかかる費用分までしか借りられないため、借りすぎを防げて、返済期日に向けて計画的に返済が可能である点もおもなメリットの一つです。

利用目的が限定されないローン中では金利が低め

お金の使い道が限定されないローンの中では、金利が低い点がメリットです。金利は元本以外に返す利息に影響し、総支払い額に差が出ます。

低い金利によって総支払い額を抑えることができるのは多目的ローンの大きなメリットです。

借りすぎを防いで計画的に返済できる

借りすぎを防ぎ計画的に返済が可能になる点がメリットです。借りられる金額は、利用目的を実現するためにかかる費用までです。必要以上に借りられないため、借りすぎを防止できます。また返済期日に向かって計画的に返済できるのも特徴です。

多目的ローン(フリーローン)のデメリット

| デメリット |

|---|

|

▲多目的ローンを利用するデメリット

多目的ローンを利用するデメリットには、申告した使い道以外にお金を使えない点が挙げられます。お金を借りるまでに時間を要することや、追加費用が発生したときは、もう一度申込が必要な点もおもなデメリットです。

メリットだけでなくデメリットも認識したうえで、申込を検討しましょう。

借りたお金は一つの目的にしか使えない

一つの目的にしか借りたお金を使えない点もデメリットです。例えば、引越し費用と旅行の費用が必要なときは、別目的とみなし、まとめてお金を借りられません。複数の目的があってお金を借りたい人にとっては、不便に感じるでしょう。

融資に時間がかかりすぐには借りられない

多目的ローンは、お金を借りるまでにやや時間を要します。審査やお金を貸し出す準備に時間がかかるため、すぐにお金が借りられません。また追加で費用が発生した場合は、もう一度申込が必要となり、さらに時間と手間がかかります。

即日や翌日といった、緊急時の費用に対応できないことは大きなデメリットといえます。

金利を比較ー借入先によって異なる金利

多目的ローンの特徴として、提示する金利が借入先によってそれぞれ異なる点が挙げられます。また一つの借入先における金利も年率2.0%~14.0%と、幅広く提示される点が特徴です。範囲の中で高く示される金利を上限金利といい、低く示される金利を下限金利といいます。金利は上限金利を基準とし、審査結果と契約条件、取引内容によって下がり、最終的に何%で契約できるのかが決まります。他と異なる特徴があるため、しっかり確認しましょう。

多目的ローンの金利相場を確認ー目安は年10%以下

上限金利が年10%以下であることを目安にしてみましょう。金利は上限金利を基準に、要件を満たすごとに金利が引き下げられる仕組みになっており、審査結果が出るまでいくらで借りられるかわかりません。適用されるかわからない下限金利で比較するより、上限金利で比較した方が現実的です。金利が低い借入先を探したいなら、上限金利が年10%以下に設定されている借入先を目安にして比較しましょう。

金利に差が生じるポイントー担保と金利タイプ

| 契約内容 | 金利への影響 |

|---|---|

| 担保の提供(不動産) | 有りの場合:低くなる傾向 |

| なしの場合:影響なし | |

| 金利タイプの選択 | 変動金利:低くなる傾向 |

| 固定金利:変動金利より高く設定 |

▲金利に差が生じるポイント

金利に違いが生まれる理由の一つに、担保提供の有無と金利タイプの選択による違いがあります。不動産を担保に提供してお金を借りるのか、変動金利か固定金利のどちらを選択するのかで、契約できる金利は変わります。どのような契約をするかによって金利が変わることを認識しておきましょう。

担保の有無ー有担保だと低い金利

有担保型の多目的ローンは、無担保型に比べて低い金利が魅力です。

| 変動金利 | 固定金利 | |

|---|---|---|

| 金利 | 低い (年率 5.875%) |

高い (年率 6.550%) |

▲担保による金利の違い

担保には不動産を設定することがほとんどです。返済が滞った場合、借入先は担保にしている不動産の売却代金を返済に充て、損失を補てんします。担保がない場合は、損失の補てんとして金利が上乗せられるため金利が高くなります。担保を提供すれば、金利が低い状態で借りることができるでしょう。

金利タイプの違いー低い金利の変動金利

金利タイプには変動金利と固定金利があり、変動金利は低い金利が魅力です。

| 変動金利 | 固定金利 | |

|---|---|---|

| 金利 | 低い (年率 5.875%) |

高い (年率 6.550%) |

▲金利タイプによる金利の違い

変動金利とは、経済状況に応じて利率が変動する契約方法です。

一方で固定金利とは、返済が終わるまで金利を固定する契約方式です。常に固定された金利で返済していくため、景気が良くなっても金利負担が増えることはありません。

仮に世の中の金利が上がった場合でも金利が変わらないため、上昇した場合の負担は、借主がリスクとして負います。その分が金利に上乗せされるため、変動金利に比べて金利が高く設定されています。固定金利に比べて、低い金利で借りられるのが変動金利です。

多目的ローンの選び方ー比較するときに確認すべき6つのポイント

多目的ローンを比べるときには、確認すべきポイントが6つあります。

比較する際のチェックポイント

- 金利差を比較

- 上限金額を比較

- 手続内容を比較

- 提出書類を比較

- 保証制度を比較

- 諸費用を比較

6つのポイントで比較し、自分に合ったものを見つけましょう。

1.金利の差を比較ー最も低金利で利用できる銀行を見つける

金利の差を確認し、最も低い金利で借りられる銀行を見つけましょう。金利の差は、総支払い額の差につながるため、少しでも低い金利で借りることが重要です。

| 計算条件 借入金額:150万円 借入期間:10年 元利均等返済 金利(年率)4.0%、金利(年率):5.0%、金利(年率):6.0% |

||

|---|---|---|

| 金利 | 総支払い額 | 差額 |

| 年率:4.0% | 182万2360円 | 年率5.0%と年率4.0%の差額 8万6768円 年率6.0%と年率5.0%の差額 8万9164円 |

| 年率:5.0% | 190万9128円 | |

| 年率:6.0% | 199万8292円 | |

▲金利による返済額の違い

金利が1.0%違うだけで8万円も余分に支払わなければなりません。借入金額が増えたり、借入期間が長引くと総支払い額の差はさらに広がります。総支払い額を安く抑えられることは、比較するうえで重要なポイントであるため、金利が低めのところを選びましょう。

2.上限金額を比較ー必要資金全てをカバーできるか

最大いくらまで借りられるのかを確認しましょう。金融機関ごとに上限金額を定めているため、1社で必要な資金を全てをカバーできない場合があります。500万円の借入が必要なとき、貸出上限金額が300万円のところであれば、他社でもローンを組む必要があります。他社と併用して契約できないケースもあるため、注意が必要です。

3.手続を比較ー契約まで来店不要で完結できるか

契約までいっさい来店せずにお金を借りられるかどうかを確認しましょう。借入先によっては、契約するときは必ず来店して手続を行わなくてはならないところもあります。銀行は基本的に平日の9:00~15:00までしか営業していません。日中働いている人が来店して手続することは大きな負担となるため、事前に確認しておきましょう。

4.提出書類を比較ー資金用途を証明する書類が必要か

使い道を証明する書類が必要かどうかを確認しましょう。借入先によって、必要なところと不要なところがあります。例えば、引越しにかかる費用の見積書や、歯の矯正治療や美容整形などの治療にかかる費用の見積書の提出が求められます。

提出がなくとも借りられるところもあるため、難しい場合は書類を提出しなくても問題がない借入先での申込も検討しましょう。

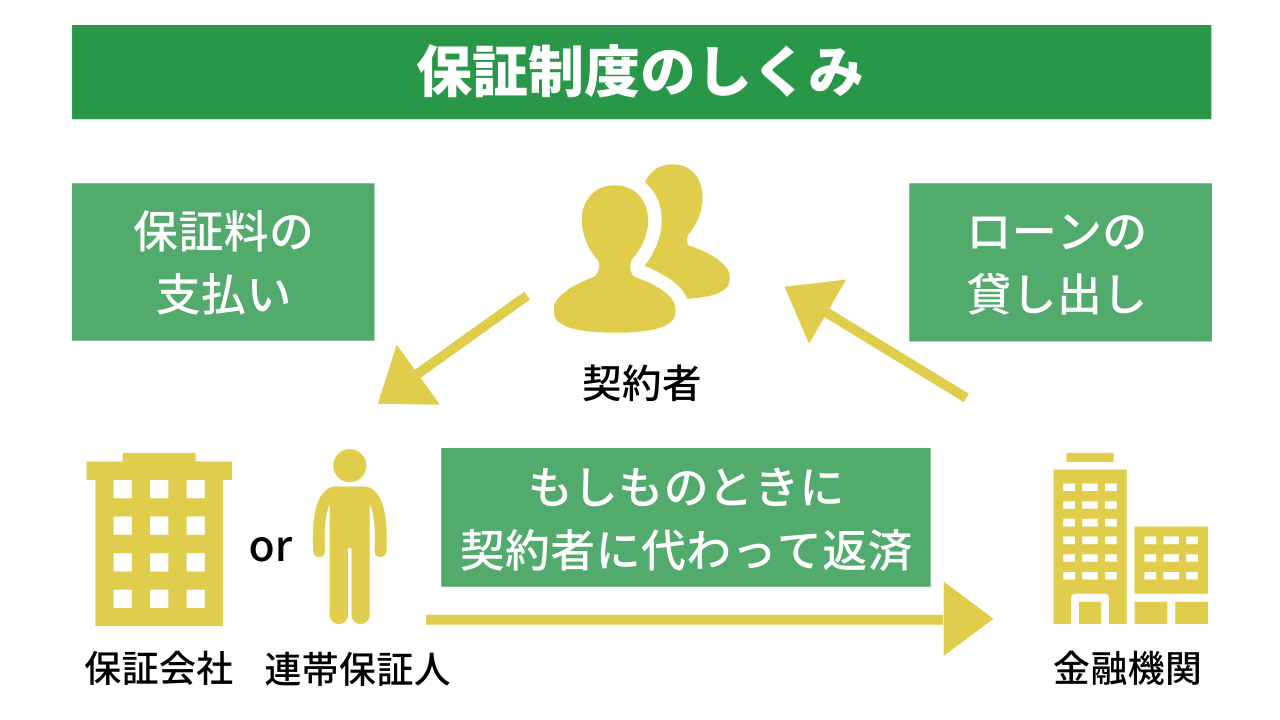

5.保証制度を比較ー保証料は誰が負担するか

借りた人が返済できなくなった場合に備えて、代わりに返済する人を用意する必要があります。代わりに返済する人を保証人といい、保証機関に保証依頼する場合と条件を満たす人に保証を依頼する場合があります。

保証制度

- 機関保証制度:保証料を支払うことで保証機関による保証を受けられる制度

- 人的保証制度:条件を満たす人に保証人・連帯保証人になってもらう制度

いずれかを選ばなければなりませんが、多目的ローンの場合は借入先が機関保証制度を指定する場合がほとんどです。ただし、保証機関から保証を受けても返済が無くなるわけではなく、お金を支払う先が保証機関に変わるだけです。仮に団体信用生命保険に加入していれば、死亡した場合や特定の病気になってしまった場合、保険会社が保険金から残った借入金を返済してくれるため、その後の返済も免除されます。

保証料の支払い方は借入先により異なります。

保証料の支払い方法

- 借入先が支払う

- 金利に保証料分を上乗せする(年率0.2%加算など)

- 一括で前払い

保証料の負担は金利に影響することもあるため、どのような支払い方法を指定するか確認しておきましょう。

6.諸費用を比較ー繰り上げ返済は無手数料か

多目的ローン契約時・契約期間中にかかる費用

- 契約時事務手数料

- 保証料

- 繰り上げ返済時手数料

契約時・契約期間中に費用がいくらかかるか確認しましょう。諸経費に見落としがあったことで、金利が一番低いところを選んだとしても、総支払い額が一番安いところを選べないケースも起こりえます。

特に繰り上げ返済時の手数料の有無は重要です。総支払い額を少なくするために行う繰り上げ返済ですが、都度手数料が発生すると余分な費用が生じます。繰り上げ返済に手数料がかからないかどうかもしっかり確認しましょう。

多目的ローン(フリーローン)とカードローンの違いを比較

| 多目的ローン (フリーローン) |

カードローン | |

|---|---|---|

| 金利 | 低い (年率2.0%~14.0%) |

高い (年率3.0%~18.0%) |

| お金の借り方 | 必要な金額を まとめて一度に借入 |

極度額の範囲内で 必要な金額を都度借入 |

| お金を受け取るまでの期間 | 1週間~10日程度 時間を要する |

即日~ 短時間 |

| 返済方法 | 期日に向かって 計画的に返済 |

借入金額に応じて 毎月少額を返済 |

▲多目的ローンとカードローンを比較

ふたつの違いを認識するによって、どちらを選ぶべきか比較するときの目安になります。それぞれにメリット・デメリットがあるため、魅力を感じるポイントを見つけましょう。

1.金利を比較

| 多目的ローン (フリーローン) |

カードローン | |

|---|---|---|

| 金利 | 低い (年率2.0%~14.0%) |

高い (年率3.0%~18.0%) |

▲金利を比較

カードローンよりも多目的ローンのほうが、金利は低く設定されています。総支払い額に影響する金利は、極めて重要な比較ポイントです。金利については、幅を持った形で提示されるため上限金利で比べることも大切です。より低い金利で借りたいなら、多目的ローンの利用も検討してみるとよいでしょう。

2.使いやすさを比較

| 多目的ローン (フリーローン) |

カードローン | |

|---|---|---|

| お金の借り方 | 必要な金額を まとめて一度に借入 |

極度額の範囲内で 必要な金額を都度借入 |

▲お金の借り方を比較

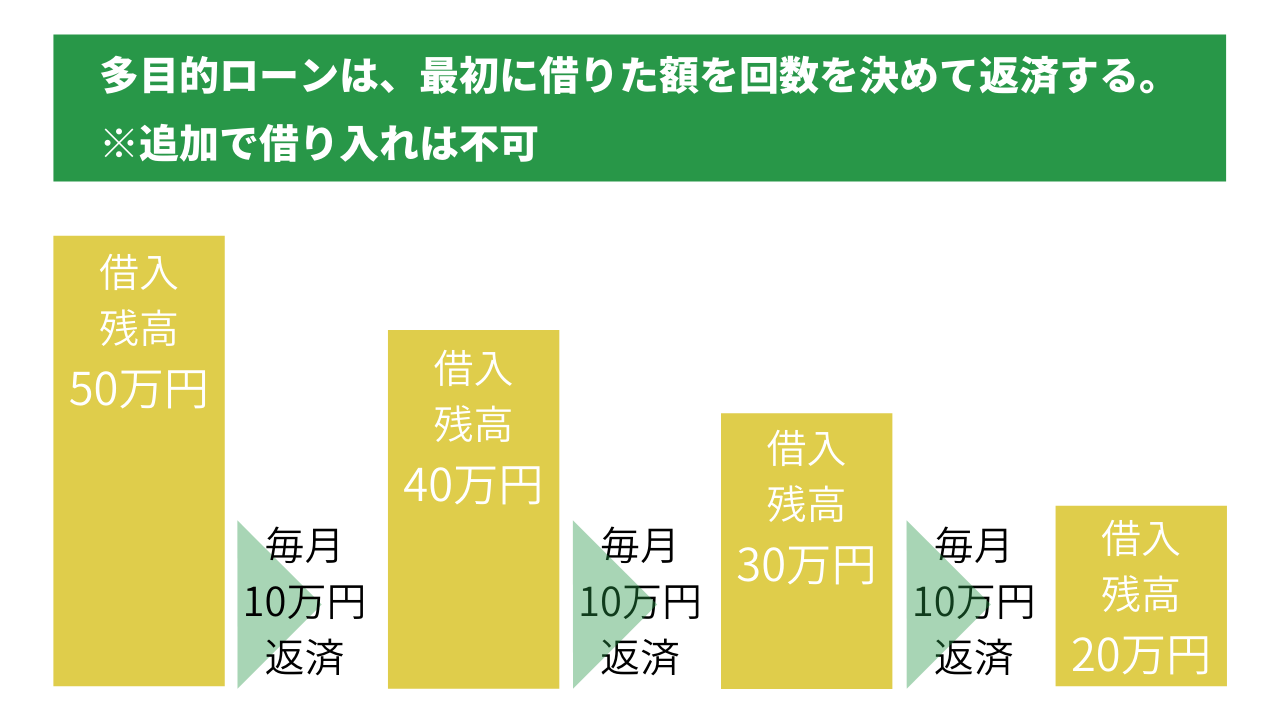

▲多目的ローン借り方の仕組み

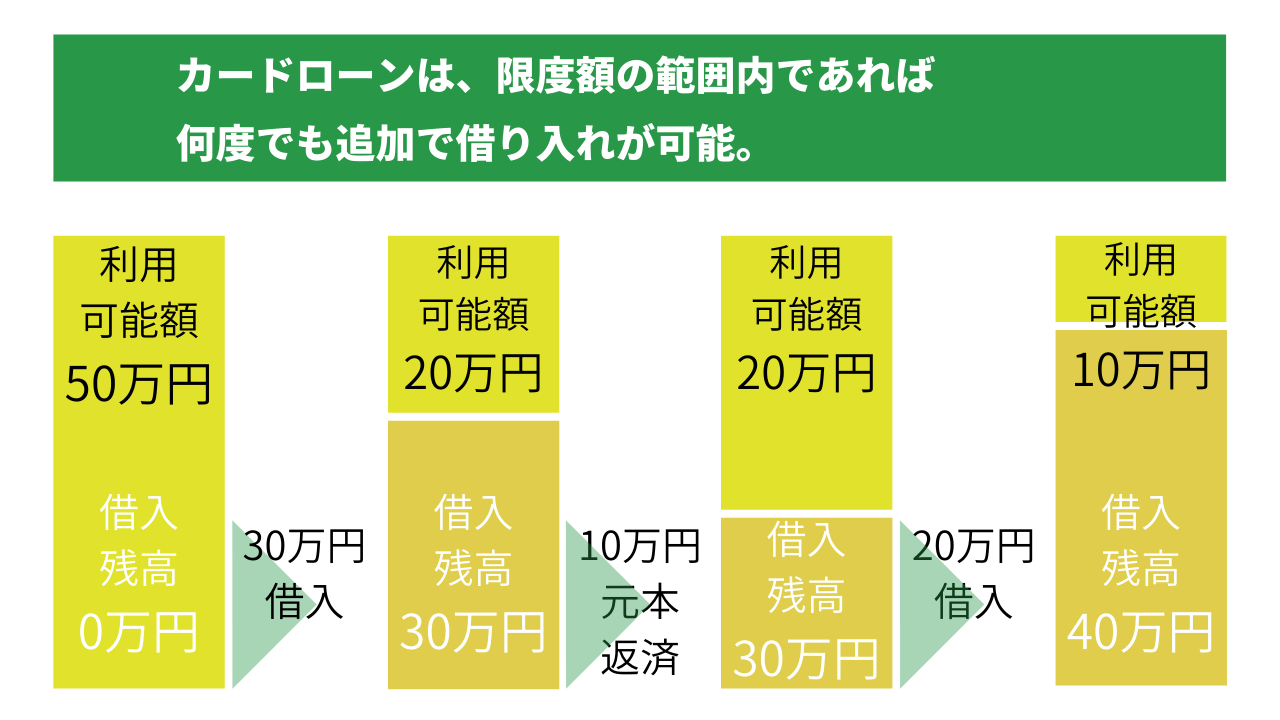

▲カードローン借り方の仕組み

多目的ローンは、お金の使い道に合った必要な金額のみを、一度にまとめて借りられます。一方カードローンは、審査の段階でいくらまで借りられるかという極度額を設定し、必要なときに何度でも借りられる点が特徴です。

追加でお金を借りたいとき、多目的ローンはもう一度ローンを申し込む手続を行ったうえで借りる必要があります。対してカードローンは、利用可能額の範囲内でいつでもATMですぐに借りられるのです。お金の借りやすさという点では、カードローンのほうが便利といえるでしょう。

3.融資までの期間を比較

| 多目的ローン (フリーローン) |

カードローン | |

|---|---|---|

| お金を受け取るまでの期間 | 1週間〜10日程度 時間を要する |

即日〜 短時間 |

▲お金を受け取るまでの期間を比較

カードローンは最短即日で受け取れるほど短時間でお金を借りられます。一方で多目的ローンは、審査に一定の時間を要するため、お金を受け取るまでに時間がかかる点が特徴です。緊急時の出費に対応したい場合には、カードローンのほうが適しているといえます。

4.返済の仕方を比較

| 多目的ローン (フリーローン) |

カードローン | |

|---|---|---|

| 返済方法 | 期日に向かって 計画的に返済 |

借入金額に応じて 毎月少額を返済 |

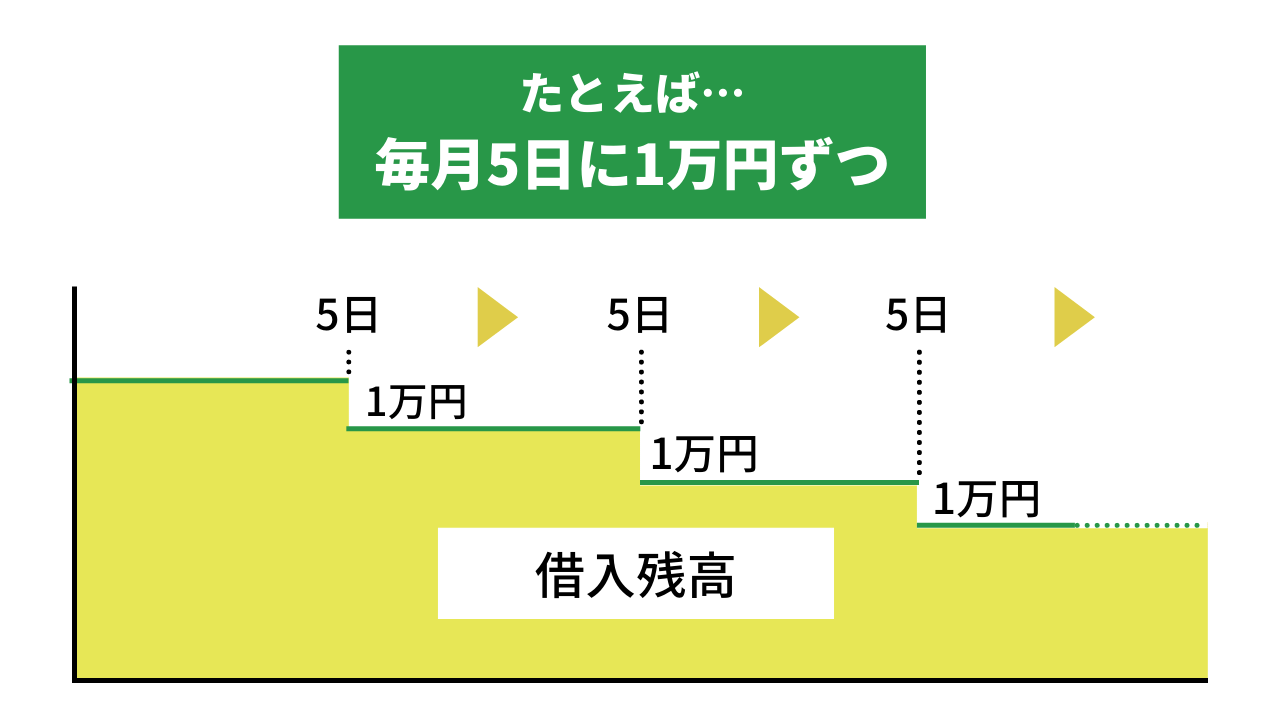

▲お金の返し方を比較

▲カードローン返済方法(約定返済)

契約時点で、借入金額と期間に応じた金額を毎月返済していくのが、多目的ローンです。一方でカードローンは、完済の期日を定めず借入残高に応じて毎月決まった金額を返済していきます。例えば借入残高が50万円のときは、毎月1万円ずつ返済し、返済が進み残高が40万円になると、返済額は毎月8000円ずつ返済といったように返済していきます。完済に向けて期日を定め、計画的にしっかり返済していきたい場合は、多目的ローンのほうがおすすめです。

5.審査を比較

| 多目的ローン (フリーローン) |

カードローン | |

|---|---|---|

| 審査基準 | 厳しい | 易しい |

▲審査の基準を比較

短期間で審査に通りやすいのはカードローンです。審査のための提出書類も少なく、短時間で結果が判明します。審査が通りやすい一方で、金利が高く設定されている点も特徴です。年収が低いなどの理由で審査に不安がある人は、カードローンを利用してみるのも一つの手です。

多目的ローン(フリーローン)の無担保型と有担保型を比較

| 有担保型 | 無担保型 | |

|---|---|---|

| 金利 | 低い (年率 2.975%) |

高い (年率 5.975%) |

| 借入期間の上限 | 長い | 短い |

| 借入金額の上限 | 大きい | 少ない |

| 審査期間 | 長い | 短い |

▲無担保型と有担保型の比較

多目的ローンには、有担保型と無担保型があります。よい条件でお金を借りられるのが、有担保型です。具体的には、金利が低く、長期間、大きな金額を借りられます。担保を提供することのリスクを理解したうえで、自分に合ったローンを申し込むのがよいでしょう。

担保とはー借入先の損失を補てんするもの

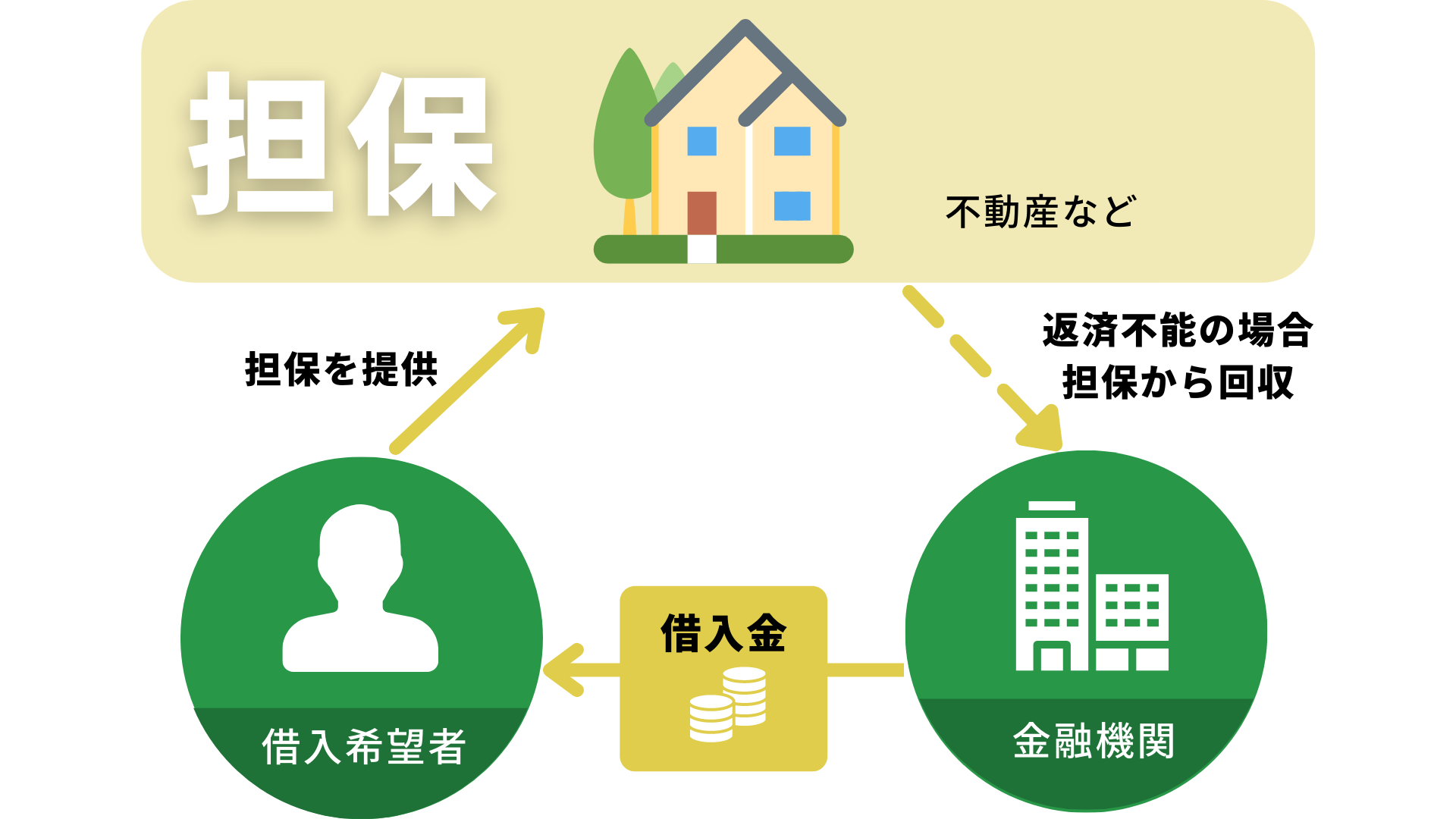

▲担保のイメージ図

借入先の損失を補てんするものが担保です。担保とは、返済できなくなった場合に備えて、あらかじめ借入先に提供するものを指します。担保には不動産が充てられることが多く、返済できなかったときは、不動産の売却資金を残った借入金の返済に充てます。

有担保型ローンの特徴ー良い条件で借りられる

良い条件で借りられるのが有担保型ローンの特徴です。担保があれば、完済できなかった場合の備えもあるため、審査するうえでとても有利です。結果として低い金利や大きな金額を長期間借りられます。

一方で、返済できなかった場合は、担保にした物件は売却され、自分の資産ではなくなってしまいます。自宅を担保に提供した場合では、自宅を失ってしまうこともあるので慎重に判断しましょう。

無担保型ローンの特徴ーすばやく借り受けられる

すばやくお金を借りられる点が、無担保ローンの特徴です。担保物件についての審査がないため、スムーズにお金を借りられます。一方で担保を提供しない分、有担保型に比べて有利な条件で借りることは難しいです。

少額なお金を短い期間だけ借りたい場合は、無担保型ローンを検討してみるのも一つの手です。

無担保型と有担保型を選択ーリスクを認識した上で選ぶ

お金を借りるための状況や、担保を提供することのリスクをしっかり理解したうえでローンを選択しましょう。

担保を提供することの最大のリスクは、完済できなかった場合に担保に入れたものが自分の財産ではなくなってしまうことです。担保を提供する前に、しっかり返済できる見通しがあるかどうかを慎重に判断しましょう。

保証制度の違いを解説ー連帯保証と保証会社

▲保証制度のしくみ

契約者が返済出来なかったとき、保証会社や連帯保証人が代わりに返済する制度を保証制度といいます。

保証制度

- 機関保証制度:保証料を支払うことで保証会社による保証を受けられる制度

- 人的保証制度:条件を満たす人に保証人・連帯保証人になってもらう制度

多目的ローンを申し込むときは、保証会社による保証を受けられることが申込条件になります。返済が滞ったとしても、借入先は保証会社や保証人に返済を求め、残りのお金を回収することが可能です。

保証会社による保証を機関保証、保証人による保証を人的保証といい、多目的ローンのおおくは、機関保証が採用されています。

留意点として、保証を受けても返済が無くなるわけではなく、払う先が保証機関に変わるだけです。借主の返済は続いていく点には注意しましょう。

保証人ー返済できなかったときに借主に代わって返済する人

借主が返済出来なくなった場合、代わりに返済する義務を負う人を保証人、または連帯保証人といいます。

保証人と連帯保証人の違いー連帯保証人ができないこと

- 借入先から返済を求められたとき、まず借主に請求してくださいと言えない

- 借主は財産があるため、返済してもらうか財産を差し押さえてくださいと言えない

- 保証人が2人いても、半分だけ返済しますとは言えない

保証人に比べて、重い責任を課せられているのが連帯保証人です。保証人になれる人は「借主に関係の近い親族であること」と「安定した収入があること」の2つの条件を満たすことが必要です。借主に代わって返済しなければならないため、保証人になることを求められたときは、慎重に判断しましょう。

保証会社ー借主に変わって借入先に返済する会社

借主に代わって返済する会社を保証会社といいます。身近な人に保証人になってもらうことを頼みづらいという人は、保証会社への保証を依頼します。借入先が提携している保証会社があるため、自身で保証会社をを探すということはありません。

ローンが返済できなくなったとき、借入先へは保証会社が残りの金額を全額返済してくれます。ただし借入自体がなくなるわけではなく、返済相手が保証会社に変わるだけという点には注意しましょう。

保証料の支払い方ー借入先が保証を負担することも

保証料の払い方は借入先により異なります。

保証料の支払いパターン

- 保証料支払い分を金利に上乗せ(0.5%加算など)

- 保証料を一括で支払い

- 借入先が保証料を負担

| 内枠方式 | 外枠方式 | |

|---|---|---|

| メリット | 契約時にかかる諸費用を 安く抑えられる |

保証料の総額が内枠方式より 少なくなるケースが多い |

| デメリット | 保証料の総額が外枠方式より 多くなるケースが多い |

契約時にまとまった現金が必要 |

▲保証料の支払い方の違いによるメリット・デメリット

保証料の払い方は、金利に上乗せして毎月支払う内枠方式と、契約時に一括で支払う外枠方式があります。保証料は借入金額と期間によって異なるため、どれだけかかるか事前に確認が必要です。また借入先が保証料を負担するケースもあります。

保証料は、ローンを完済するまでにかかる諸費用に影響するポイントです。総支払い額で損することがないようにしっかり確認しましょう。

4つの事例で確認ー多目的ローンの活用方法

多目的ローンはさまざまな場面で利用できます。事例を確認して、自分に合った活用方法を見つけてください。

1.自動車ローンや教育ローンなど特定の目的に合わない場合

妻の医療費を用意するために多目的ローンを活用した事例

妻の治療費を工面するために、すぐにまとまったお金が必要でした。どこでお金を借りようか調べていたところ、医療費のために使う医療ローンはなく、何かよい方法はないかを探していたときに多目的ローンを見つけました。

仕事や妻の看病に時間を割き多忙だった私にとって、手続が全てWebで完結し、スムーズにお金を借りることができた点は、とても助かったポイントです。カードローンも検討しましたが金利が高いため今後の家計を考えると少しでも低い方がいいと思い、多目的ローンにしました。

早くお金を工面し、無事に治療が行われたことで、今では妻と元気に過ごしています。

金融機関に用途に合った商品がなかったため、多目的ローンを活用した事例です。今後医療費がかかり、家計を圧迫しかねない状況において少しでも低い金利で借りられる点は重要です。

用途に合う商品がないと思ったら、多目的ローンを検討してみる方法もあります。

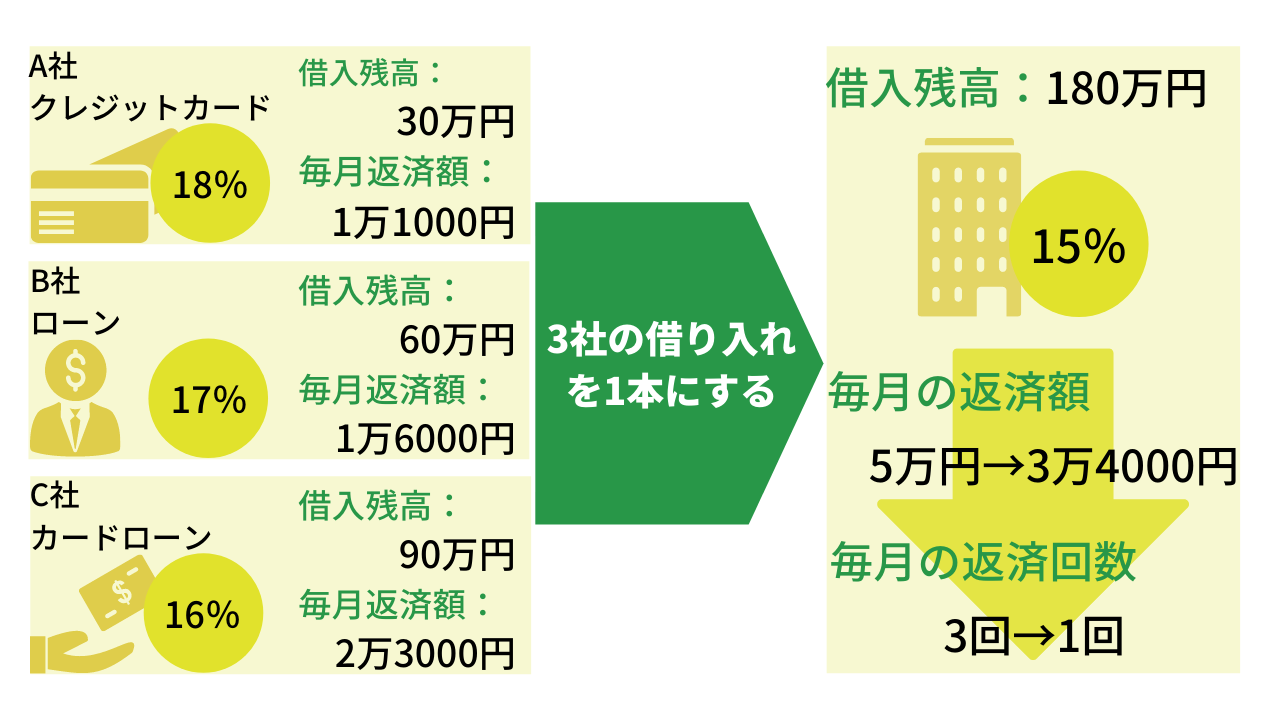

2.複数の借入先を1社にまとめたい場合

3社から借りていたお金を多目的ローンで一つにまとめた事例

3社からお金を借りていて、返済日も金利もバラバラであるため管理が大変になったことから一つにまとめたいと思っていました。何かいい方法はないかと探していたところ、多目的ローンを使ってローンを一本化する方法があることを知りました。

いまではローンを一本化できたため、借りている内容が明確になり、計画的に返済を行っています。

3社のローンを一つにまとめた事例です。複数のローンを組んでいると、返済日や金利が異なるため管理しにくい状況になってしまいます。一本化することで、借入状況や返済日が一つになり管理がしやすくなるのは大きなメリットです。

複数の金融機関からお金を借りている人は、多目的ローンを検討してみるのもよいでしょう。

借入先のまとめ方ー1社にまとめることで返済計画が容易になりやすい

▲借入先のまとめ方イメージ図

3社のローンを1本にまとめるメリットとしては、管理しやすいこと、金利が下がる可能性があることが挙げられます。一方でデメリットとしては、審査に通りにくいこと、金利が上がってしまうことが挙げられます。ローンの管理がしやすくなる点で申し込む価値はあるため、検討してみるのもよいでしょう。

3.パソコンなどの家電製品購入費用を借りたい場合

副業をするためパソコンを多目的ローンで借りた事例

副業を行うため、新しいパソコンを購入するまとまったお金が必要になりました。キャッシングやリボ払いを利用して購入してもいいかなと思いましたが、もう少し低い金利で借りられる方法はないかと考えていたときに、多目的ローンを発見しました。

低い金利で借りられることもメリットですが、少額であれば審査に必要な提出書類も少なくスムーズに手続できた点がよかったです。副業で収入を得たら繰り上げ返済をしようと考えていたので、繰り上げ返済に費用がかからない点も良かったです。

いまでは副業で得た収入で、借りていたお金は全て返済しています。

パソコンや家電製品など少額の費用を多目的ローンを利用し、購入した事例です。少額のまとまったお金を、低い金利で借りられる点は、多目的ローンの特徴です。事例のように、収入を得るまでの少しの期間だけお金を借りたいとき、返済する原資が貯まれば手数料なしで繰り上げ返済ができる点も大きなメリットになります。

少しの費用を短期間だけ借りたいときは、多目的ローンの利用を検討してみるとよいでしょう。

4.特定目的ローンの審査に落ちた場合

教育ローンの審査に落ちたとき、多目的ローンを活用した事例

社会人になったことでスキルアップのために、税理士資格取得のためのスクールに通学するための費用が必要になりました。まずは教育ローンを申込ましたが、審査に落ち、どうしようか悩んでいたときに多目的ローンが使えることを知りました。

教育ローンより金利は少し高いものの、無事お金を借りることができたので良かったです。審査に落ちても諦めずに探したことで、スクール卒業後は無事に試験に合格し、いまでは税理士として働いています。

お金の使い道が定められたローンに落ちたときの代替策として、多目的ローンを活用した事例です。金利は少し高くなってしまいますが、審査内容や仕組みが似ているため利用しやすいといえます。教育ローンやマイカーローンに落ちたときに、他の選択肢の一つとして多目的ローンの利用を検討する人もいます。

審査における5つのチェックポイントー融資する側の目線で確認

お金を貸す側の目線に立って、審査におけるチェックポイントを確認しましょう。

1.金融事故の有無を確認ー破産や延滞した過去があるか

自己破産や大幅な延滞をしたことがあるかどうかを確認します。

金融事故とは、自己破産したり、返済が61日以上または3ヶ月以上遅れたことを異動情報として個人信用情報機関に登録することです。借入先は、審査を行うときに必ず個人信用情報照会を行い、金融事故の事実がないか確認します。自己破産や3ヶ月以上の延滞といった金融事故に該当する事実があると、審査に通る可能性は低くなります。

2.現在の借入状況を確認ー返済余力はあるか

余裕をもって返済できる計画を立てているかどうかを確認します。

審査を行うときは、借主が余裕をもって返済しているかどうか確認する指標として返済比率という考え方があります。

返済比率の計算式

- 返済比率=1年間に返済する借入金返済額÷年収

- 具体例

- 年収:500万円 毎月の借入金返済額:10万円の場合

- 10万円×12ヶ月÷500万円×100=24%(返済比率)

返済比率が30%前後であれば、借入先は貸し出しを検討できます。35%を超えると審査に通りにくくなるため、毎月の返済額を減らすなどの返済計画の見直しが必要です。返済計画の見直しにあたっては、借りるお金を減らすか、借りる期間を延ばすかして、毎月の返済額を減らしましょう。余裕を持った返済計画を組むことで、審査に通る可能性は高くなります。

3.資金用途を確認ーギャンブルではないか

何に使うお金か確認します。借りたお金の用途は自由ですが、何のためにいくら使うのかについて確認します。

多目的ローンで使えないお金の使い道

- 事業のためにつかう

- ギャンブルのためにつかう

- 生活費の補てんとしてつかう

事業や生活費の補てん、ギャンブルに使うことを理由にお金を借りることはできません。見積書などでお金の使い道を確認できない場合も借りられませんが、なかには書類の提出を求めないところもあるので事前に確認しましょう。

4.年収を確認ー200万円以上あるか

申込希望者の年収を確認します。返済できる能力があるかどうかを確認するポイントとして、どのくらいの収入なのかは重要です。借入先のなかには、年収が200万円以上ないと申込すらできないところや、貸せる金額の上限として年収の50%までと定めているところもあります。

また総量規制の観点からも年収は重要です。総量規制とは、貸金業法によって定められた借入金額の上限のことで、貸金業者から借りられる金額は年収の3分の1までとされています。貸金業者とは具体的には、消費者金融、クレジットカード会社などで、銀行などが行う貸し出しについては対象外です。

返済できる能力と貸せる金額の上限を審査するうえで、年収の確認はとくに重要なポイントです。

5.雇用形態と勤務年数ー年収を維持できる能力があるか

雇用形態と、現在の勤務先に何年勤めているかどうか確認します。

現在の年収が借入期間中継続されるか、見るために確認が必要です。雇用形態が契約社員やアルバイトの場合、雇用契約が不安定であるため、来年も同じ年収が確保されるかどうかがわかりません。一方で勤続年数が1年以上あれば、現在の勤務先で働いた結果を源泉徴収票で証明できます。

年収が借入期間中に継続するかという点において、雇用形態と勤務年数は重要な確認ポイントです。

多目的ローン(フリーローン)は審査なしで借り入れ可能か

審査なしで借りられる多目的ローンはありません。ただし借入先や借入金額によって、審査確認項目に対応する提出書類が必要かどうか大きく変わります。

| 審査確認項目 | 提出書類 |

|---|---|

| 年収 | 源泉徴収票、確定申告書 |

| 資金用途 | 支払先の見積書など |

| 本人属性 | 本人確認資料 |

▲審査確認項目に対する提出書類

審査において確認する項目を大きく分類すると、年収・資金用途・本人属性の3つに分かれます。年収については、源泉徴収票などを提出し、申込書に記載した年収、勤務先を確認します。ただし、借入希望金額が50万円未満の場合は、書類の提出を求めません。また、資金用途についても借入希望者が申込書に記載した内容のみで確認し、書類の提出を求めたうえで審査しないケースもあります。ただし、本人確認資料の提出はどこの借入先でも必須で、個人信用情報機関への照会や勤務先への在籍確認は行われます。

借入希望金額や借入先により審査基準は変わりますが、審査をいっさい受けずに借りられる多目的ローンはありません。

審査に落ちた事例から学ぶー審査に通りやすくするためのポイント

審査に落ちた事例から、審査に通りやすくするためのポイントが学べます。何が原因で審査に落ちたのかを知り、審査に申し込むための注意点を確認しましょう。

1.過去に延滞した経験ありー5年または10年待ちましょう

3年前にマイカーローンの返済を半年ほど延滞したために審査に落ちた事例

新しい職場で働くための引越し費用と家電購入費用を借りるため、多目的ローンを申込ました。3年前病気にかかったことが原因で会社を退職し、収入がない状況が続いたためにマイカーローンの返済が半年ほど滞ったことがあり、審査に通るか不安でした。ローンの手続を行いましたが、審査には落ちてしまいました。

過去に大幅な延滞があったために審査に通らなかった事例です。大幅な延滞や自己破産の経験がある人は、個人信用情報照会に延滞、自己破産の記録が残るため、審査に通ることが難しくなります。このようなケースでは、一定期間経緯すると記録が解消されるため、その後でローンの申込手続を行いましょう。

具体的には延滞が原因の場合は、延滞が解消された後、最長5年。自己破産が原因による場合は最長10年経過すれば記録が解消されます。

延滞や自己破産の経験がある人は、5年または10年待った後でローンを申し込むのがよいでしょう。

2.勤続年数が6ヶ月ー前職の経歴を伝えましょう

転職したばかりで現職の勤続年数が短いために審査に落ちた事例

歯の矯正治療を受ける費用を借りるために、多目的ローンを申し込みました。転職したばかりでいまの職場についてまだ6ヶ月です。勤続年数が短いことが原因で審査に通るか不安でした。ローンの申込手続を行いましたが審査には落ちてしまいました。

勤続年数が短いために審査に通らなかった事例です。勤続年数の短さは、転職を繰り返し、継続的に安定した収入があることを証明できない点、現在の職場における年収を証明できない点で審査上不利になってしまいます。

このようなケースでは、前職までの経歴や、現在の勤務先での過去3ヶ月間の給与明細などを提出して交渉してみましょう。審査では、借入期間中に継続して安定した収入が得られるかどうかを確認します。頻繁に転職を繰り返してきた訳ではないこと、過去3ヶ月間働いたことからおよその年収を伝えましょう。

勤続年数が少ないから審査には通りにくいと諦めるのではなく、審査をするうえで必要な書類を準備することで交渉は可能です。担当者と相談したうえでローンを申し込んでみましょう。

3.資金用途の伝え方ーポジティブな理由を伝えましょう

現在の返済が苦しくローンをまとめたいと伝えたために審査に落ちてしまった事例

現在3社からお金を借りていて毎月の返済や管理が大変になり、一つにまとめるために多目的ローンを申し込みました。申込時、使い道を聞かれたため、正直に「現在の返済が苦しいから一つにまとめようと思いました」と伝えたところ、審査に落ちてしまいました。

お金を借りる目的がネガティブだったため、審査に落ちてしまった事例です。返済が苦しいからローンを借り換えたいと伝えてしまうと、ここでお金を貸しても返済が苦しい状況が続き、返済が滞るのではないかと判断されてしまいます。

このようなケースでは、1社にまとめて計画的に返済したいなど返済に向けてポジティブな理由を伝えましょう。しっかり返済していくための借入であることを伝える必要があります。

複数あるローンを一つにまとめることは、計画的に返済していく手段として有効です。前向きな借入であることを伝えてローンを申し込むのがよいでしょう。

申込から契約までの流れを確認

多目的ローンを借りるまでの流れを確認しましょう。

| 仮申込み 仮審査 (即日~3日程度) |

|

|---|---|

| 本申込み 本審査 (翌日~1週間程度) |

|

| 契約 |

|

| 借入金の受け取り |

|

▲多目的ローンを借りるまでの流れ

借入先により異なりますが、仮申込から借入金の受け取りまで、およそ1週間から10日程度かかるのが一般的です。もう少し短期間で借りられる金融機関もありますが、仮審査から借入金の受け取りまで、即日対応を行うことはできません。

来店不要でお金が借りられるー全てWebで完結

多目的ローンは仮申込から借入金の受け取りまで、全てWebで完結できるところが多いです。

多目的ローンのパターン別申込方法

- 全てWebで完結可能

- 申込はWeb、契約は郵送か来店

- 申込はWeb、契約は来店

- 申込から契約まで全て来店

多目的ローンの申込パターンは大きく4つに分類できます。また申込に関しては、ほとんど全ての借入先で対応しており、Webでの申込が当たり前となってきました。多忙な現役世代にとって平日の来店が必須というのは、ややハードルが高く感じます。特に日中忙しい人は、全てWebで完結可能な借入先から選ぶというのも選択肢の一つです。

多目的ローンの借り入れの際に提出する必要書類

多目的ローンを借りるときに必要な書類を具体的に確認しましょう。

| 本申込み時に必要な書類 |

|---|

|

▲多目的ローン申込時に必要な書類の一例

多目的ローン申込に必要な書類の一例です。必要書類は借入先や借入条件により異なるため必ず確認しましょう。資金の使い道が確認できる書類は、借入先により提出の要否が異なります。また収入が証明できる書類も、借入希望金額が50万円を超えた場合のみ提出が必要という場合があります。スムーズに手続を進めるために、事前確認をしっかり行いましょう。

多目的ローン(フリーローン)の利用経験者にアンケート|年収や用途をチェック

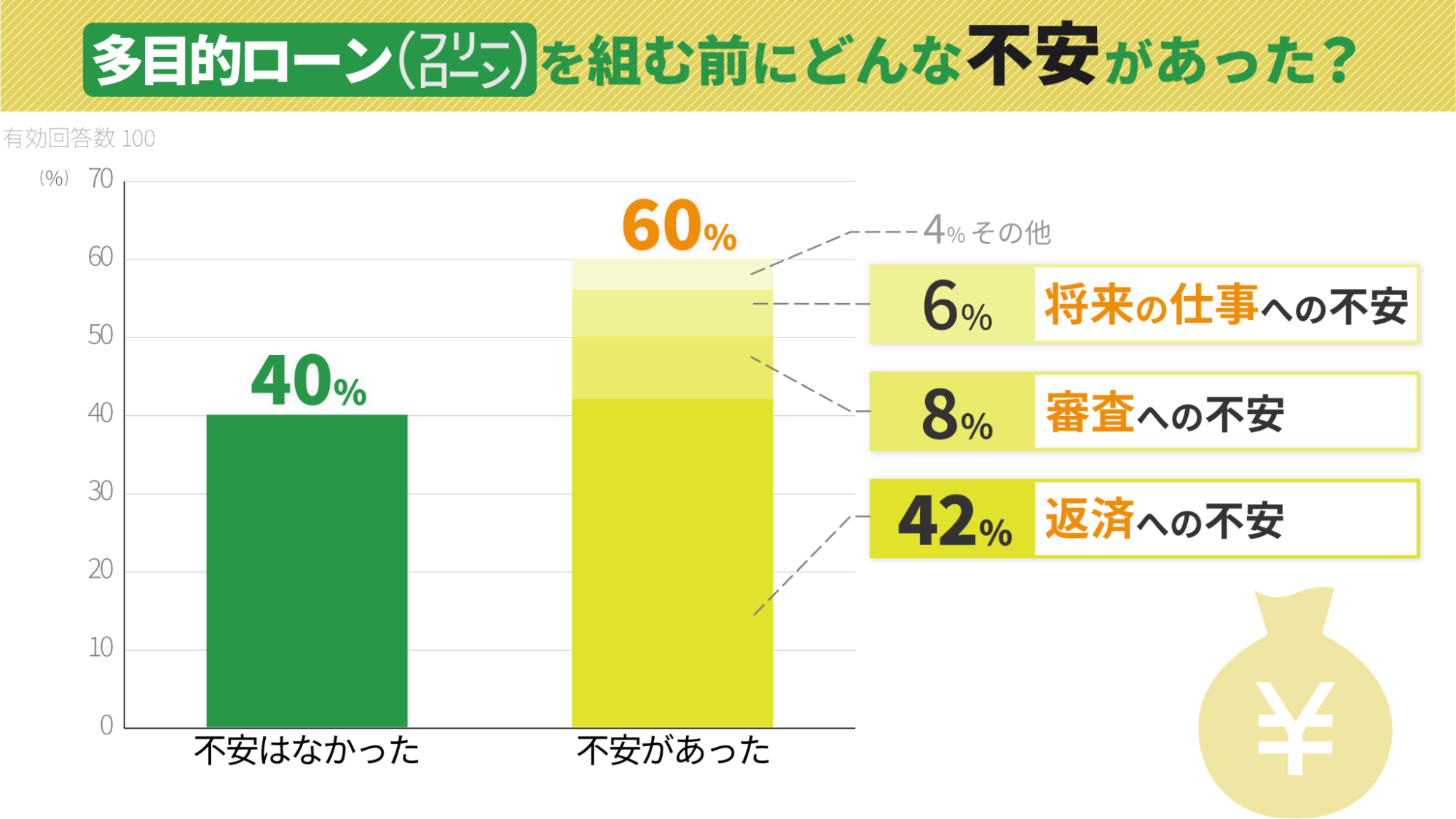

多目的ローンを組む前にどんな不安がありましたか?

▲多目的ローン(フリーローン)を組む前に、返済への不安があった人が多い

多目的ローンを組む前に不安を感じていた人は60%と多く、返済への不安を抱えていた人が42%という結果になりました。審査に通るかどうかよりも、きちんと完済できるかどうかのほうが気になる人が多いようです。

用途が決められているローンと比べると金利が高い多目的ローンでは、返済に不安を抱えていた人が多いことにも納得できます。

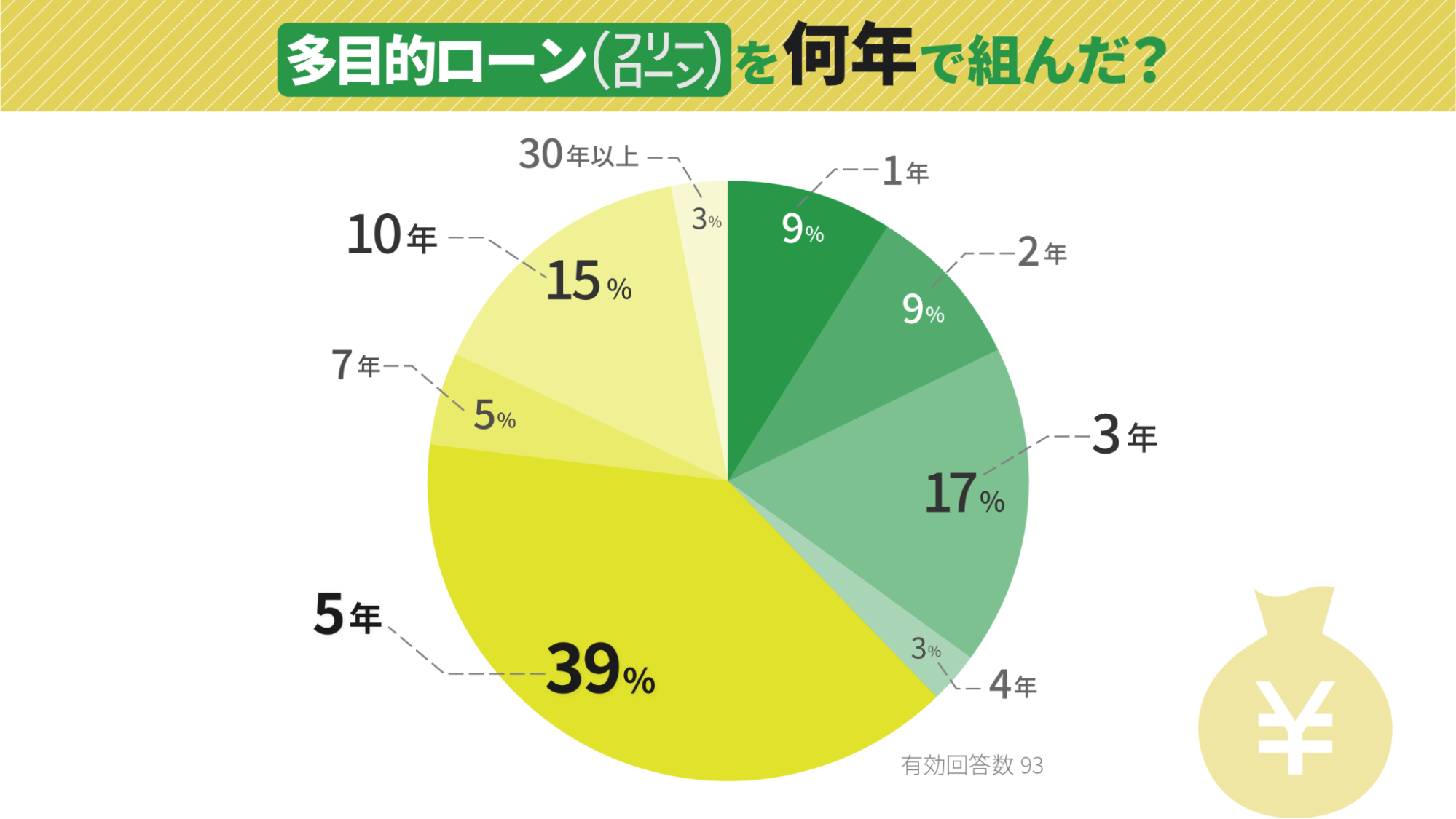

多目的ローンを何年で組みいくら借りましたか?

▲多目的ローン(フリーローン)を5年で組んだ人が多い

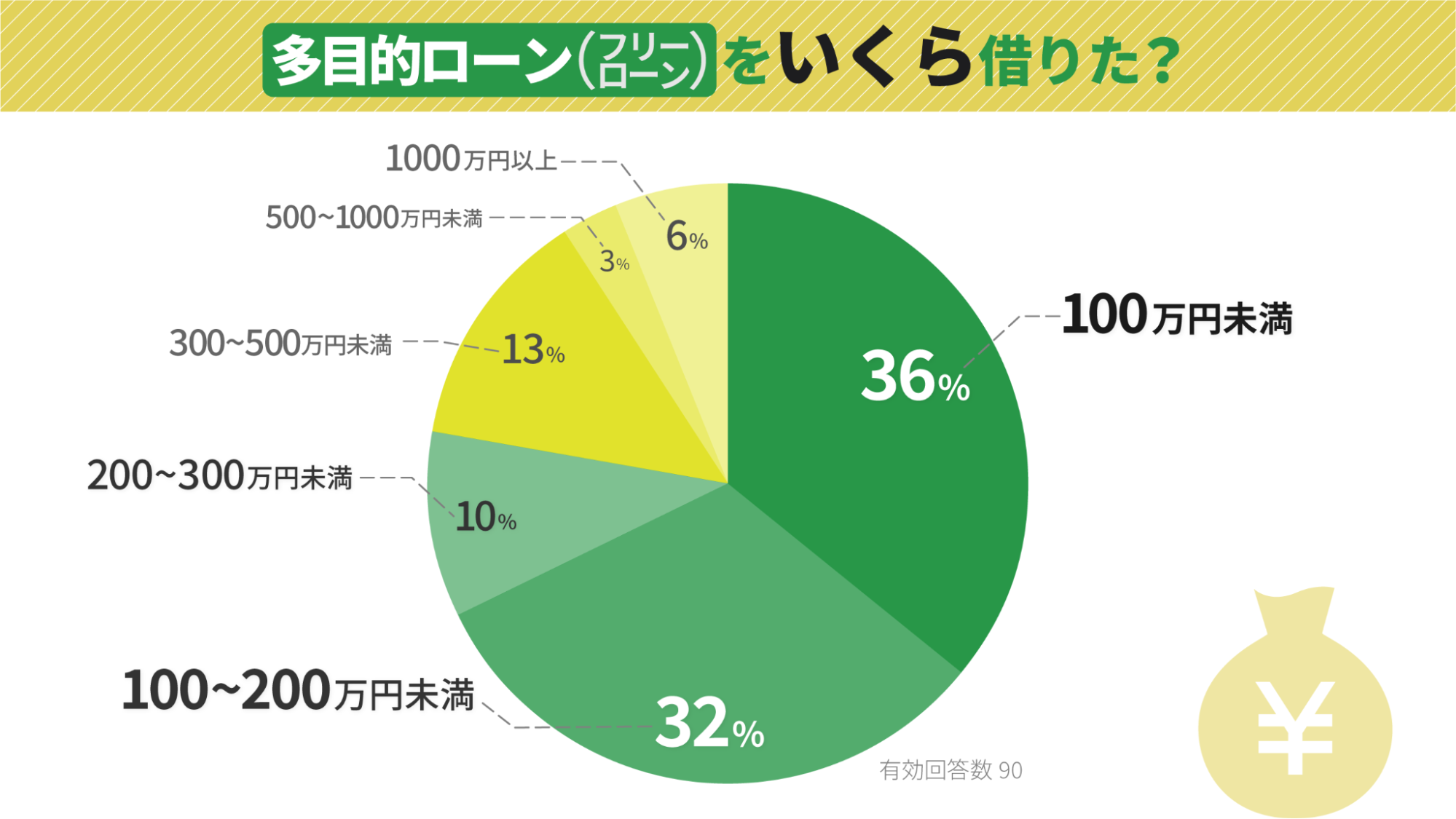

▲多目的ローン(フリーローン)は100万円未満の借り入れが多い

多目的ローンを5年で組んだ人が39%、100万円未満の借り入れを行った人が36%という結果になりました。

多目的ローンは用途が限定されておらず自由な目的で利用できるため、比較的少額の借り入れが目立ちます。

多目的ローンを組んだときの年収はどのくらいですか?

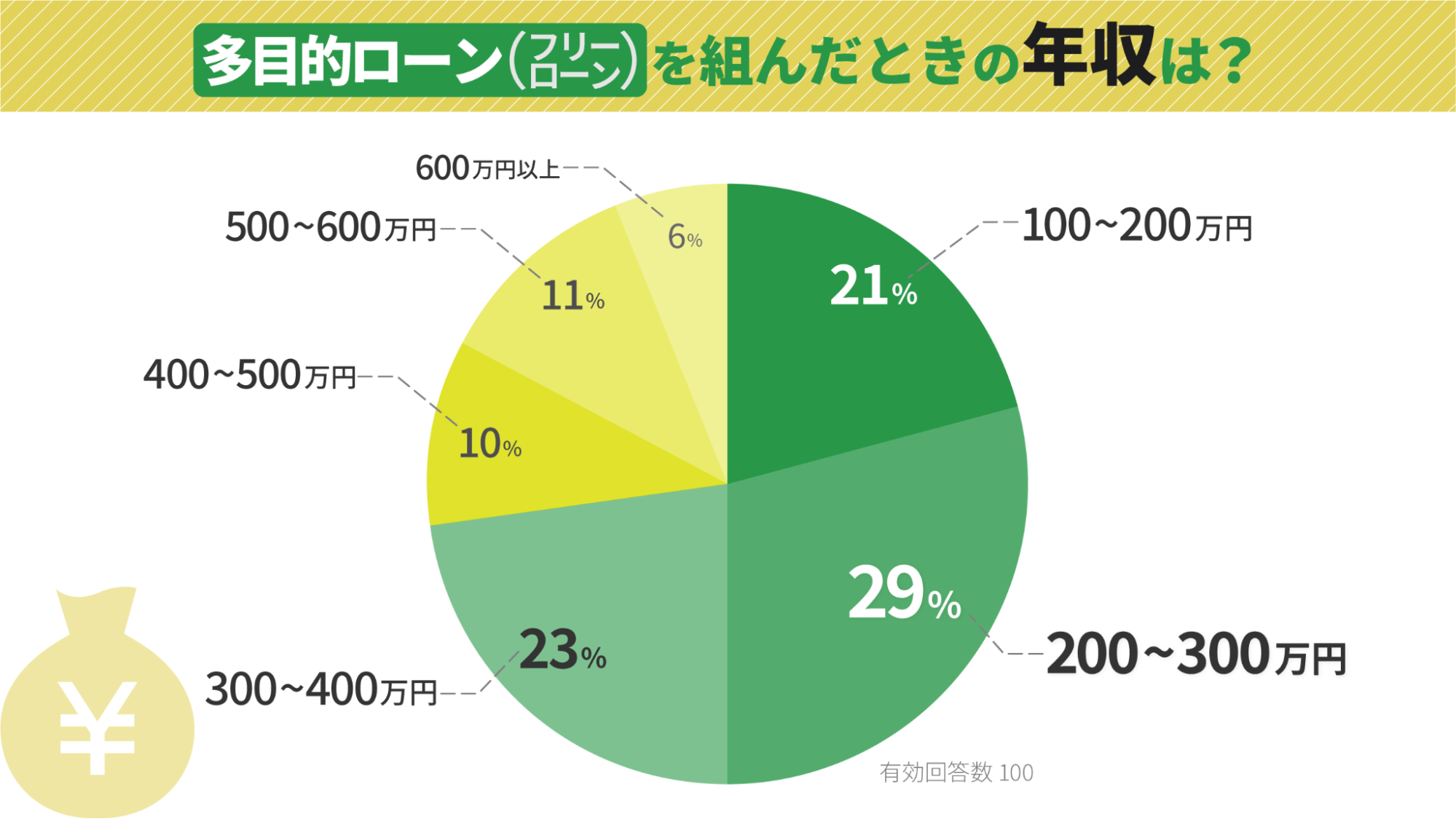

▲年収400万円未満の人が多目的ローン(フリーローン)を組むことが多い

年収400万円未満の人が多目的ローンを組むことが多い、という結果になりました。

中でも200~300万円がもっとも多く29%となっており、欲しいものを購入したり生活に必要なものを購入する際に少し足りない部分を補てんする人が多いことがわかります。

多目的ローンの使い道は何ですか?

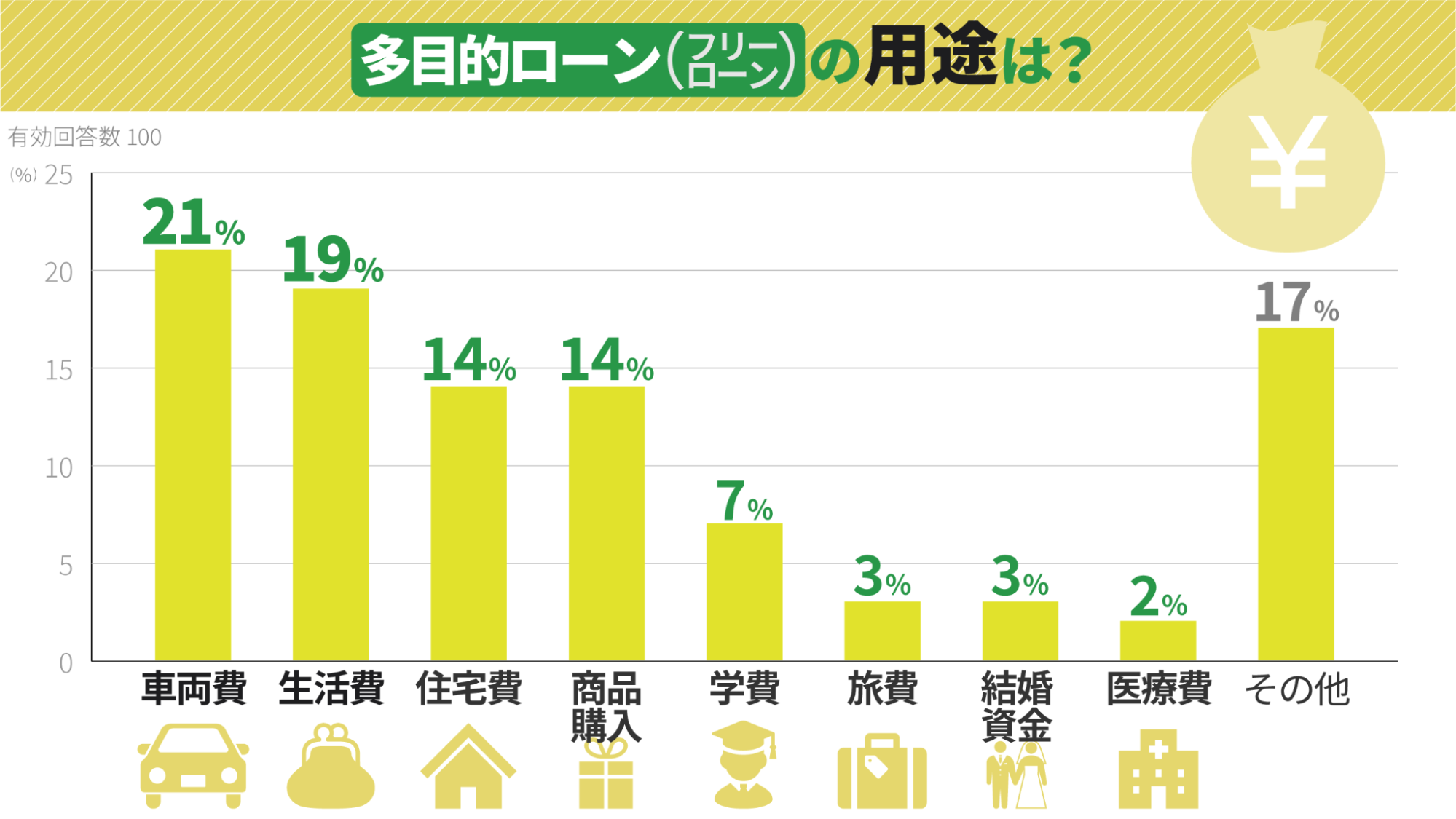

▲多目的ローン(フリーローン)の用途としてもっとも多かったのは車両費

多目的ローンの使い道は基本的に限定されていないことから、用途は気になるところです結果としては、車両費や生活費、住宅費などに充てる人が多いことがわかりました。

学費や結婚資金など、少し足りない部分を補てんする形で多目的ローンを利用している人もいます。

その他の回答では「ローンのおまとめ」「脱毛費用」「自己投資」「借り換え」「不妊治療」などがありました。この通り、たくさんの用途で利用できるローンであることがわかります。

カードローンではなく多目的ローンを選んだ理由は何ですか?

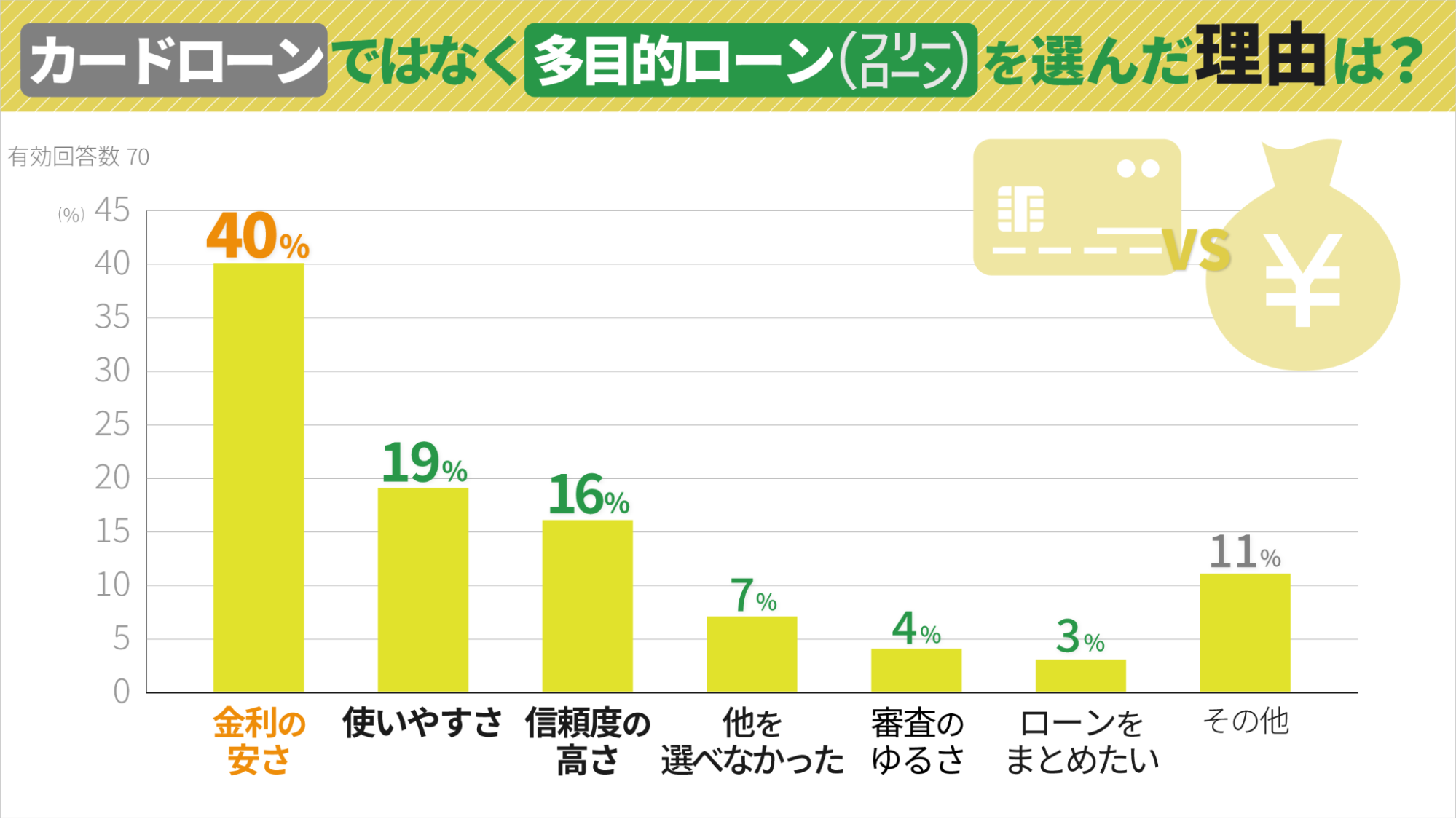

▲カードローンではなく多目的ローン(フリーローン)を選んだもっとも多い理由は、金利の安さ

手軽なカードローンではなく多目的ローンを選んだ理由として「金利の安さ」を挙げた人は40%でした。

用途が限定されていないローンの中では、多目的ローンは金利が安いため、金利の低さを重視している人に選ばれていることがわかります。

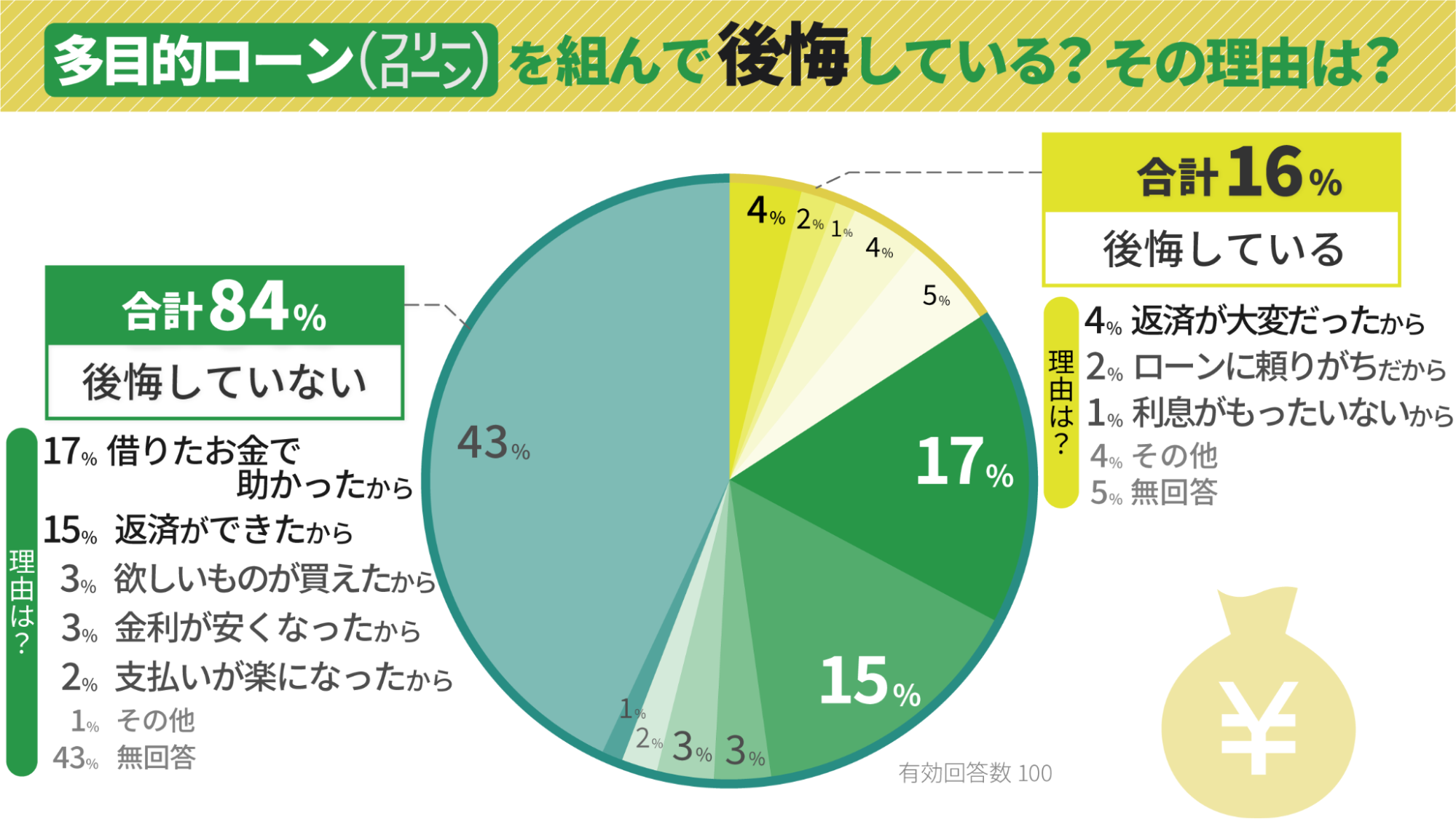

多目的ローンを組んで後悔していますか?

▲多目的ローン(フリーローン)を組んで後悔していない人の方が多い

「多目的ローンを組んで後悔していない」と回答した人は84%と大多数を占めました。

後悔していない人は「借りたお金で助かったから」「返済ができたから」というような理由を挙げている人が多く、後悔している人は「返済が大変だったから」「ローンに頼りがちだから」という回答がありました。

ローンを組んで後悔するかどうかは、何に使うのか、どのくらい借りるのかによって大きく左右されることがわかります。

多目的ローン(フリーローン)に関するよくある質問をFPが解説

多目的ローンを比較するにあたり、理解できない点や不安な点があっては納得のいく借り入れができません。悩みや疑問を解決し、納得のうえでローンを活用するためにも、自分に該当するものがあればぜひ参考にしてください。

質問者様

今日すぐに借りられますか?

FP町田萌さん

多目的ローンの場合は、即日融資はできません。審査やお金を貸し出すために審査や準備に時間を要するため、申込から1週間程度時間を見ておくのがよいでしょう。

質問者様

多目的ローンの審査は甘いと聞いたのですが本当ですか?

FP町田萌さん

多目的ローンだから審査が甘い、ということはありません。借入金額が少額であったり、高い金利が設定されることで、他に比べて審査に通りやすいということはあります。

審査に通りやすいものは、金利が高いケースがほとんどです。審査の通りやすさと同時に金利の水準にもしっかり目を向けましょう。

質問者様

メガバンクと地方銀行の違いはどこにありますか?

FP町田萌さん

メガバンクと地方銀行の違いは規模にあります。メガバンクは全国どこにいても手続が可能です。一方で地方銀行はエリアが限られ、住んでいる場所によっては申し込めない場合もあります。

ただしメガバンクや地方銀行という規模にかかわらず、金利・手続方法・諸費用の面で、それぞれの会社で特色がある点に注意が必要です。メガバンクより低い金利でお金を貸している地方銀行も多くあります。「知っている銀行が安心だから、とりあえずメガバンクで申し込もう」という考えは、自分に合った多目的ローンを見落としてしまう可能性があり、好ましくありません。

規模や知名度に左右されず、一つずつ見ていくことで自分に合った多目的ローンが見つかります。

質問者様

転職したばかりなのですが審査に通りますか?

FP町田萌さん

年収を証明したり、前職での経歴を伝えて担当者と交渉しましょう。

前職までの経歴や、現在の勤務先での過去3ヶ月間の給与明細などを提出して交渉します。

勤続年数が少ないため審査には通りにくいだろうと諦めるのではなく、審査するうえで必要な書類を準備することで交渉は可能です。

ローンを検討している場合には、借入担当者と相談したうえで申し込んでみましょう。

質問者様

年収の3分の1までしか借りられないのでしょうか?

FP町田萌さん

多目的ローンは総量規制の対象外であるため、3分の1を超える金額を借りることも可能です。

総量規制とは、貸金業法によって定められた借入金額の上限のことで、貸金業者から借りられる金額は年収の3分の1までとされています。貸金業者とは具体的には、消費者金融、クレジットカード会社などで、銀行などが行う貸し出しについては対象外です。

ただし、銀行独自の方針として年収の50%までしか貸さないところなど、各行により違いがあるため、事前に確認しておきましょう。

質問者様

専業主婦でも申込めますか?

FP町田萌さん

継続的に安定した収入がないため、申し込めません。ローンの申込条件として、継続的に安定した収入があることが要件になっています。安定収入のない専業主婦の場合は、多目的ローンを申し込めません。

質問者様

家族にバレずに手続できますか?

FP町田萌さん

難しいです。書類などの郵送物が自宅に届くため、バレずに手続するのは困難でしょう。むしろ借金などの負債は家族と共有しておく方が好ましいです。借主が死亡したとき、残りの返済は家族に引き継がれます。家族を驚かせることがないように事前に伝え、返済にも協力してもらったほうがよいでしょう。

質問者様

申し込んだら勤務先に電話がかかってきますか?

FP町田萌さん

借入先から在籍確認のため、勤務先に電話をかけます。在籍確認は審査をする上で重要なポイントです。具体的には申込書記載の勤務先に担当者が電話して「◯◯さんはいらっしゃいますか」と聞き、その場にいれば電話が取り次がれ、在籍確認で電話しましたと伝えられます。不在であれば、他の人に在籍しているかどうかを確認します。電話が来ると不安になりがちですが、ローンの審査で聞いていますとは言わないため安心です。

質問者様

審査なしで借りられる多目的ローンはありますか?

FP町田萌さん

審査なしで借りられる多目的ローンはありません。

借入先や借入金額によって、審査で確認するポイントは異なります。

例えば借入希望金額が50万円未満の場合は、書類の提出を求めて年収の確認を行いません。ただし、本人確認資料の提出はどこの借入先でも必須で、個人信用情報機関への照会や勤務先への在籍確認は行われます。借入希望金額や借入先により審査基準は変わりますが、審査をいっさいせずに借りられる多目的ローンはありません。

事例から学び多目的ローンの活用方法がわかれば損をせずに借りられる

多目的ローンはお金を借りる目的を明確にしたうえで、金利や手続のしやすさ、保証制度などを比較し自分に合ったローンを申し込むことが重要です。金利などの条件ばかりに目を向けていると、お金を借りる目的を見失い、借りたことを後悔する結果にもなりかねません。

多目的ローンは希望をかなえるためにまとまったお金が必要なとき、金銭面で支えてくれる商品です。利用目的が特定されず使い勝手のよい商品であるがゆえ、多くの会社が取り扱っており、どこに申し込めばいいか探すことは、多忙な日々を過ごしている人にとって大変な作業です。

利用する目的や希望は明確だけど、どこに申し込めばいいわからない人は、自分に合ったものを提案してくれる「ロンたす」が便利です。スマホで条件を登録すれば、あなたに融資をしたい銀行から直接プラン提案を受けられるため、自身の希望に合った多目的ローンを見つける手助けとなるでしょう。むやみに情報収集するよりも精度の高い多目的ローンの提案書が手に入り、自身での比較も容易になります。

数社から受けた提案をもとに多目的ローンを比較し、自分に合ったローンを見つけましょう。

町田萌さん

FPサテライト代表取締役

この記事の監修者

日本大学商学部在学時よりFPを志し、外資系損害保険会社、eラーニング専門企業に勤務。

卒業後、税理士法人勤務を経て、FP事務所を開業。

現在は、相談業務、メディア執筆、講師等、幅広く活動を行っている。

また、税理士法人の勤務経験から中小企業向けの財務経理業務支援なども行う他、自社にてFPの育成や学生のインターンシップにも注力。

金融商品を取り扱わず、お客様の立場に立った中立的な相談、幅広い分野からの問題解決をモットーとしている。

産業能率大学通信教育課程の兼任教員でもある。

フリーローン比較の新着記事

人生の選択肢を増やしたい時に検討したい多目的ローン(フリーローン)。多目的ローンの使い道や分類しきれなかった各種ローンの新着解説記事で自分にあったローンの選び方を学びましょう。